W tym artykule opisaliśmy możliwość wyliczenia deklaracji rocznej PIT-36L. Funkcja jest dostępna dla pakietu z Księgą Podatkową/Księga Handlową.

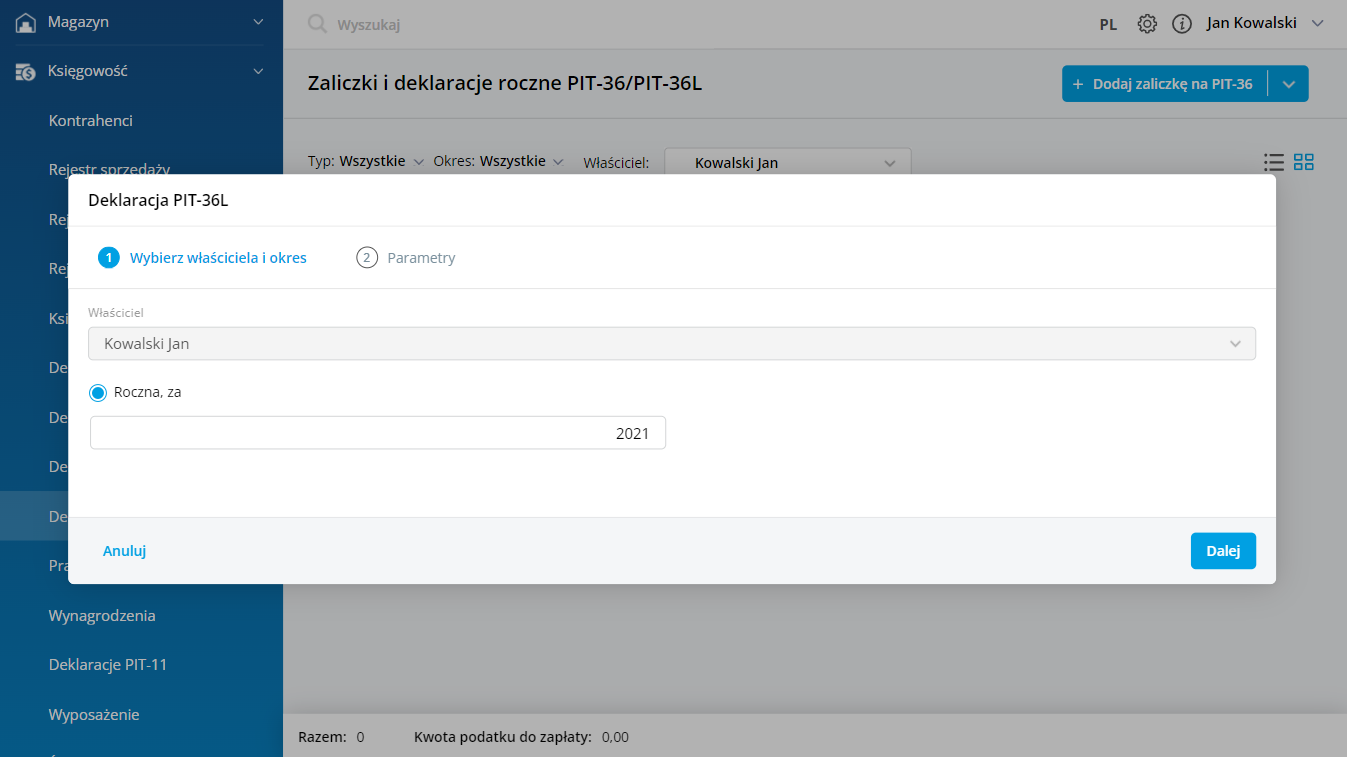

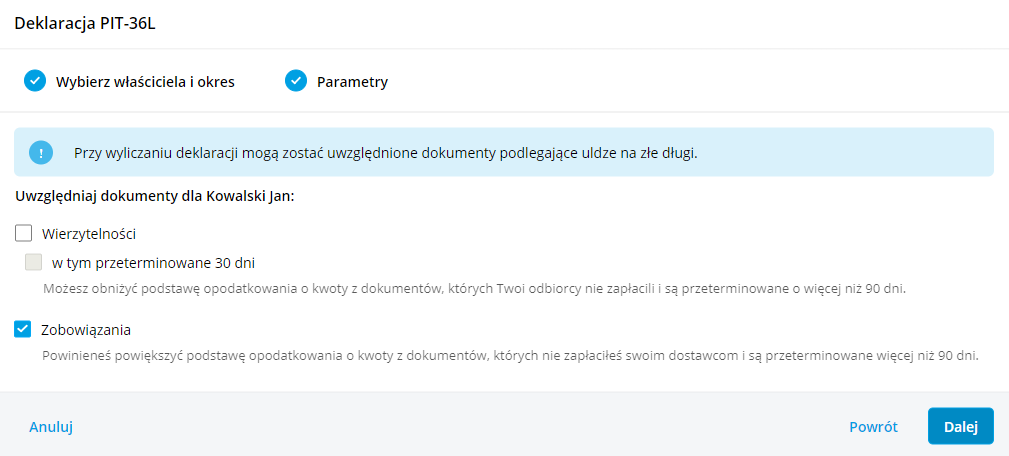

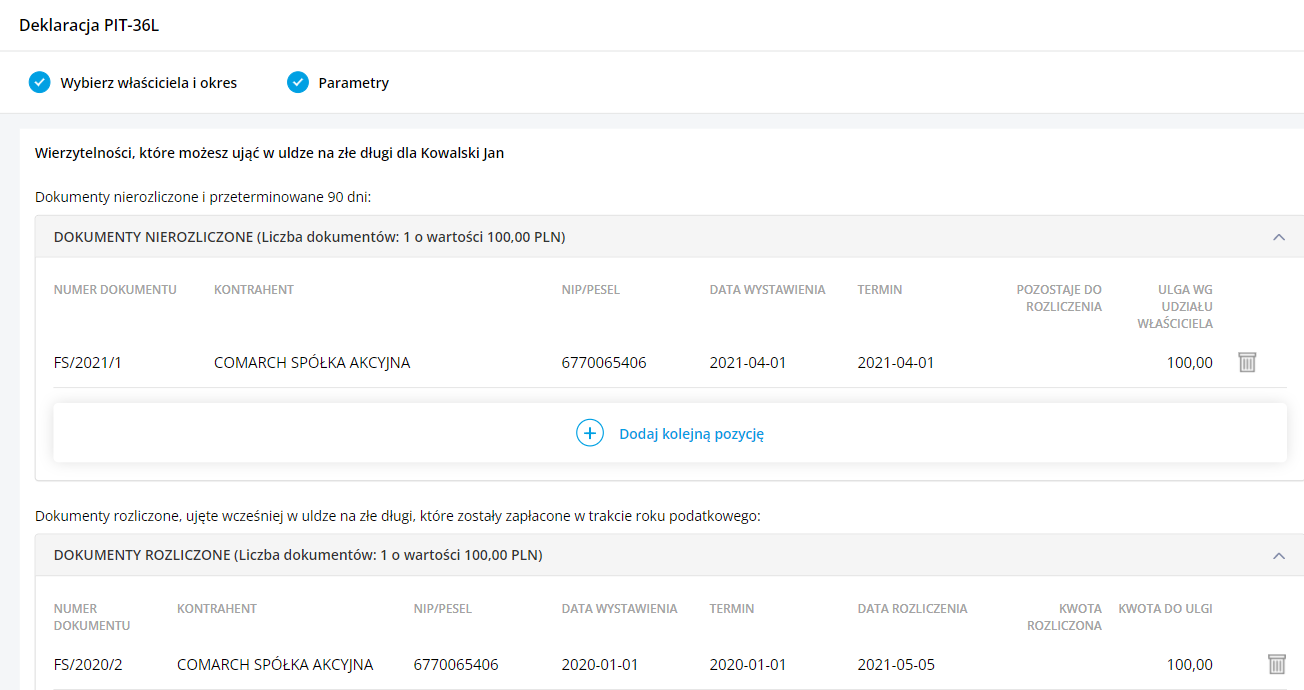

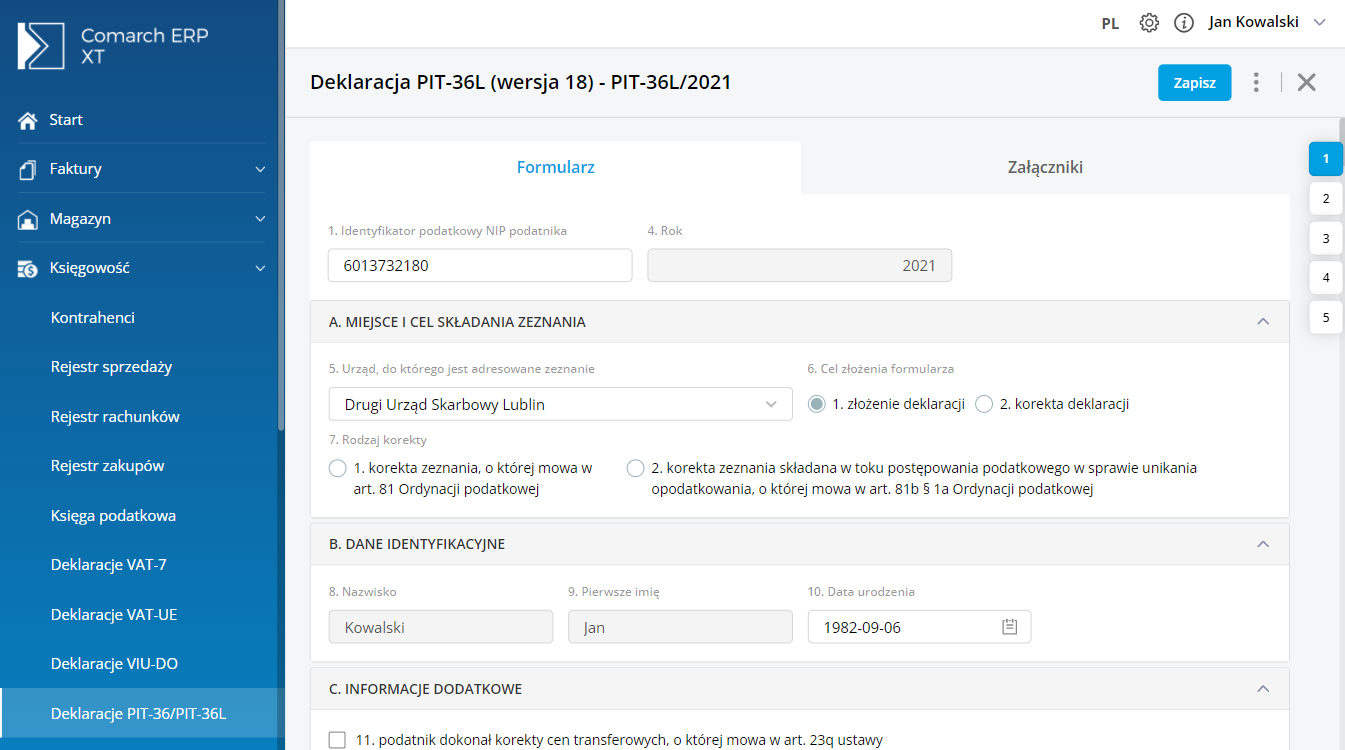

Deklaracja roczna PIT-36L obliczana jest na podstawie zapisów Księgi podatkowej/zapisów księgowych oraz danych wprowadzonych na indywidualnej karcie właściciela, skąd pobierane są kwoty odliczeń od dochodu i podatku oraz informacje o wartości udziałów, kwot przychodów i kosztów uzyskanych z dodatkowej działalności gospodarczej. Deklaracja roczna PIT-36L jest dostępna z poziomu Księgowość/Deklaracje PIT-36/PIT-36L po wybraniu opcji Dodaj deklarację PIT-36L. Na kreatorze deklaracji w etapie 1 po wybraniu właściciela należy kliknąć przycisk Dalej. Podczas wyliczania deklaracji PIT-36L na kreatorze została dodana możliwość uwzględnienia dokumentów do ulgi na złe długi. Domyślnie zaznaczona będzie opcja Zobowiązania. W kolejnym etapie wyświetli się lista dokumentów wierzytelności/zobowiązań zakwalifikowanych do ulgi na złe długi: Na liście dokumentów zakwalifikowanych do ulgi na złe długi są wykazywane pozycje: Lista dokumentów zawiera następujące kolumny: Istnieje możliwość dodania pozycji ręcznie przez Użytkownika. W sekcji Niezapłacone wierzytelności/zobowiązania oraz Zapłacone wierzytelności/zobowiązania jest dostępna opcja ‘Dodaj kolejną pozycję’. Nie ma możliwości dodania pozycji bez uzupełnionego numeru dokumentu. Data wybrana w kolumnie Termin nie może być wcześniejsza niż data wystawienia. W kolumnie Kwota do ulgi należy uzupełnić kwotę podlegającą korekcie. W przypadku zapłaconych zobowiązań i wierzytelności istnieje możliwość wskazania daty zapłaty (nie może być wcześniejsza niż termin płatności). Na dokumentach ręcznie dodawanych do ulgi istnieje możliwość wskazania kontrahenta o rodzaju podmiot gospodarczy lub osoba fizyczna. Wymagane jest uzupełnienie numeru NIP/PESEL kontrahenta. W przypadku gdy na dokumencie handlowym/księgowym zakwalifikowanym do ulgi na złe długi nie został uzupełniony kontrahent to należy usunąć taką pozycję i dodać ponownie ręcznie. Po przejściu przez kreator otworzy się formularz deklaracji rocznej PIT-36L. Deklarację roczną PIT-36L można również obliczyć po zaznaczeniu właściciela w Księgowość/Pracownicy/Właściciele w menu kontekstowym znajduje się opcja Dodaj deklarację roczną PIT-36L. Formularz deklaracji składa się z 2 zakładek: Zakładka 1 – [Sekcja A-S] Sekcja A-C zawiera następujące informacje: Rok, za który deklaracja ma być obliczona. Właściciel – podatnik, dla którego będzie obliczana deklaracja. Podatnika wskazujemy na oknie przy dodawaniu deklaracji poprzez wybór z listy właścicieli. Cel złożenia formularza – złożenie zeznania lub korekta zeznania. W przypadku gdy w poz. 7 Rodzaj korekty wybrano opcję 2. korekta zeznania składana w toku postępowania podatkowego w sprawie unikania opodatkowania, o której mowa w art. 81b § 1a Ordynacji podatkowej, należy wypełnić sekcję ORD-ZU. Uzupełnienie uzasadnienia w sekcji ORD-ZU nie jest wymagane w przypadku wskazania w poz. 7 opcji 1. Korekta zeznania, o której mowa w art. 81 Ordynacji podatkowej. Sekcja Informacje dodatkowe zawiera informacje o zwolnieniach. Nie ma możliwości równoczesnego zaznaczenia: Jeżeli dodano zaliczkę kwartalną na PIT-36L za ostatni kwartał danego roku to na deklaracji PIT-36L(18) automatycznie zaznaczana jest poz. 18 wybrał kwartalny sposób wpłacania zaliczek na podstawie art. 44 ust. 3g ustawy. Jeżeli w danym roku dodano zaliczki uproszczone to po wyliczeniu deklaracji PIT-36L(18) automatycznie zaznaczana jest poz. 19 wybrał wpłacanie zaliczek w formie uproszczonej na podstawie art. 44 ust. 6b ustawy. Sekcja D–E zawiera zestawienie łącznych przychodów i kosztów uzyskania przychodu z pozarolniczej działalności gospodarczych oraz działów specjalnych produkcji rolnej. W tym miejscu program wylicza odpowiednio wartość dochodu lub straty. W części tej uwidoczniona jest również wartość odliczenia z tytułu ubezpieczenia społecznego. Na formularzu jest możliwość bezpośredniego wprowadzenia odliczeń – kwoty odliczeń są na deklarację również pobierane z indywidualnej karty właściciela. Sekcja F.1–F.5 zawiera sekcje dotyczące zwiększenia podstawy opodatkowania/ zmniejszenia straty oraz zmniejszenia podstawy opodatkowania/ zwiększenia straty. Na zakładkę mogą zostać przeniesione kwoty z załącznika PIT/WZ(2). Kwota straty wykazana z poz. 24 jest przenoszona automatycznie do poz. 44. Kwota straty wykazana z poz. 29 jest przenoszona automatycznie do poz. 45. Jeżeli do deklaracji PIT-36L(18) dodano załącznik PIT/WZ(2) to uzupełniane są odpowiednia pola w sekcjach: Sekcja F.2.: Sekcja F.3.: Sekcja F.5.: Kwota niezapłaconych wierzytelności oraz zapłaconych zobowiązań przenoszona jest na formularz PIT-36L(18) do poz. 58. W przypadku niezapłaconych wierzytelności uwzględniana jest pełna kwota dokumentu, która w całości mieści się w poz. 56 Dochód do opodatkowania. Jeśli dany dokument nie może zostać skorygowany ze względu na niewystarczającą kwotę dochodu do opodatkowania, to pod uwagę brane są kolejne dokumenty. Te, które zmieściłyby się częściowo nie są oznaczane jako zakwalifikowane do ulgi i w przypadku chęci wykazania ich na zaliczkach trzeba będzie ręcznie zmodyfikować kwotę do ulgi. Wartość dokumentu, który nie mieści się w kwocie dochodu do opodatkowania przenoszona jest do poz. 60 Wartość nierozliczonych wierzytelności i zobowiązań zmniejszających podstawę obliczenia podatku, do odliczenia w kolejnych latach na podstawie art. 26i ust. 3 oraz ust. 8 ustawy. Sekcja G–I pozwala na wyliczenie podatku wg stawki liniowej 19% oraz obliczenie zobowiązania podatkowego. Sekcja J zawiera należne zaliczki, należny podatek, zapłacony podatek oraz zapłacone zaliczki dla poszczególnych miesięcy/kwartałów. Kwoty wyliczone w pozycjach dotyczących należnych zaliczek (w tym kwoty wykazane na podstawie zaliczek uproszczonych na PIT-36L) przenoszone są automatycznie do pozycji dotyczących zapłaconych zaliczek (za ten sam miesiąc/kwartał). Użytkownik ma możliwość edycji tych kwot. Sekcja K-M to informacja o kwocie do zapłaty/nadpłacie zryczałtowanym podatku oraz naliczonych odsetkach. Sekcja N-S to informacja o załącznikach, wniosek o przekazanie 1% podatku na rzecz OPP, informacja o rachunku właściwym do zwrotu nadpłaty oraz informacja o karcie dużej rodzinie. Kwota 1% podatku jest automatycznie wyliczana po uzupełnieniu na formularzu deklaracji rocznej Numeru KRS organizacji. Wnioskowaną kwotę można pomniejszyć. Program Comarch ERP XT oferuje możliwość swobodnego wyboru wspieranej Organizacji Pożytku Publicznego kwotą z tytułu 1% podatku należnego. Zakładka 2 –[Załączniki]– zawiera listę załączników PIT/B, PIT/BR, PIT/O oraz PIT/WZ dla podatnika. W przypadku deklaracji PIT-36L załącznik PIT/WZ(2) jest dodawany automatycznie. Sekcje B-E nie podlegają modyfikacji, w sekcji F-I należy dodać dokumenty ręcznie. Na załączniku PIT/WZ(2) wykazywane są dokumenty uwzględnione w zakładce Nierozliczone wierzytelności lub zobowiązania oraz Rozliczone wierzytelności lub zobowiązania przy dodawaniu deklaracji PIT-36L. Dokumenty dodane ręcznie w sekcji F-I na załączniku PIT/WZ nie są przenoszone automatycznie na korektę deklaracji. Deklaracja roczna PIT-36L wersja 18: Na korektę deklaracji PIT-36L nie są kopiowane kwoty wykazane w sekcji B na zał. PIT/B deklaracji pierwotnej. Kwota przychodów/kosztów w sekcji B na zał. PIT/B jest wyliczana na podstawie zapisów Księgi podatkowej/zapisów księgowych. Na deklarację korygującą kwoty przychodów/kosztów dotyczące dodatkowej działalności gospodarczej (pobierane z karty właściciela z zakładki Inne działalności) przenoszone są z deklaracji pierwotnej. Płatności Płatności dla deklaracji mają odpowiednio numery zaczynające się od „PIT-36L”. Na formularzu takiej płatności, jako podmiot przenoszony jest wybrany na dokumencie Urząd Skarbowy. Na płatności dla deklaracji PIT-36L do pola Rachunek bankowy podmiotu podstawiany jest także Indywidualny Rachunek Podatkowy uzupełniony na indywidualnej karcie właściciela (szczegółowe informacje: Indywidualny Rachunek Podatkowy) oraz zgodny ze standardem opis, którego nie można edytować. Kwota na formularzu płatności dla deklaracji korygującej jest równa różnicy kwoty z deklaracji korygowanej i kwoty z poprzedniej deklaracji. Eksport deklaracji rocznej PIT-36L do systemu e-Deklaracje Eksport deklaracji rocznej PIT-36L wraz z załącznikami: PIT/B, PIT/BR, PIT/O oraz PIT/WZ do systemu e-Deklaracje. Użytkownik w celu wysłania deklaracji do systemu e-Deklaracje ma możliwość wyboru jednej z opcji: podpisu kwalifikowanego lub niekwalifikowanego. W przypadku wysyłania deklaracji PIT-36L do systemu e-Deklaracje kiedy do deklaracji dołączamy załączniki PIT/B, PIT/O, PIT/BR oraz PIT/WZ część pól na tych załącznikach jest wymagana do uzupełnienia aby deklaracja poprawnie została przetworzona przez system e-Deklaracje. Przed wysłaniem program sprawdza, czy pola te zostały uzupełnione i jeżeli nie zostały to pokazuje komunikat informujący o tym, które pole z wymaganych nie zostało uzupełnione. W przypadku poszczególnych załączników sprawdzane są następujące pola: Załącznik PIT/B: Załącznik PIT/BR: Księgowanie deklaracji PIT-36L W przypadku księgowości kontowej na liście deklaracji PIT-36/PIT-36Lw menu kontekstowym dostępna jest opcja Księguj służąca do zaksięgowania kwoty do zapłaty/kwoty do zwrotu z deklaracji PIT-36L, za pomocą schematu księgowego. W menu Księgowość – Plan kont – Schematy księgowe nie został przygotowany domyślny schemat księgowy, który umożliwia księgowanie deklaracji PIT-36L. Należy utworzyć własny schemat księgowy do księgowania deklaracji. (Dowiedz się więcej: Jak utworzyć schemat księgowy?) Zobacz także:

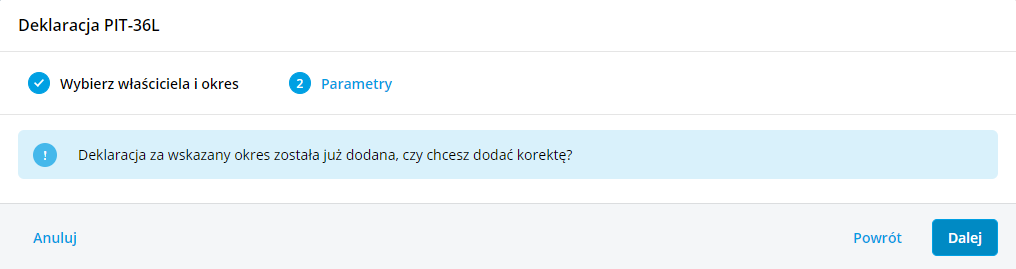

Korektę deklaracji PIT-36L Użytkownik może dodać, jeżeli jest już obliczona deklaracja roczna PIT-36L dla wybranego właściciela za ten sam rok. Aby dodać korektę należy w menu Księgowość/Deklaracje PIT-36/PIT-36L wybrać Dodaj deklarację PIT-36L, wskazać właściciela oraz właściwy rok. Dla właściciela, który ma już obliczoną deklarację roczną PIT-36L w wybranym okresie, pojawi się pytanie:

11, 13 (w przypadku gdy zostało uzupełnione przynajmniej jedno z pól 11-21 w sekcji C.1 i C.2)

52, 53 (w przypadku gdy zostało uzupełnione pole odpowiednio 52 lub 53), 63, 64 i 71 – dla każdej sekcji F, jeśli uzupełniono przynajmniej jedno z pól 63 – 72.