W tym artykule opisaliśmy możliwość wyliczenia deklaracji rocznej PIT-28 na formularzu obowiązującym do rozliczenia za rok 2023 oraz 2024. Funkcja jest dostępna dla pakietu zawierającego moduł Księga Podatkowa i Ryczałt. Wraz z deklaracją PIT-28 dostępne są załączniki: PIT-28/B oraz PIT/O.

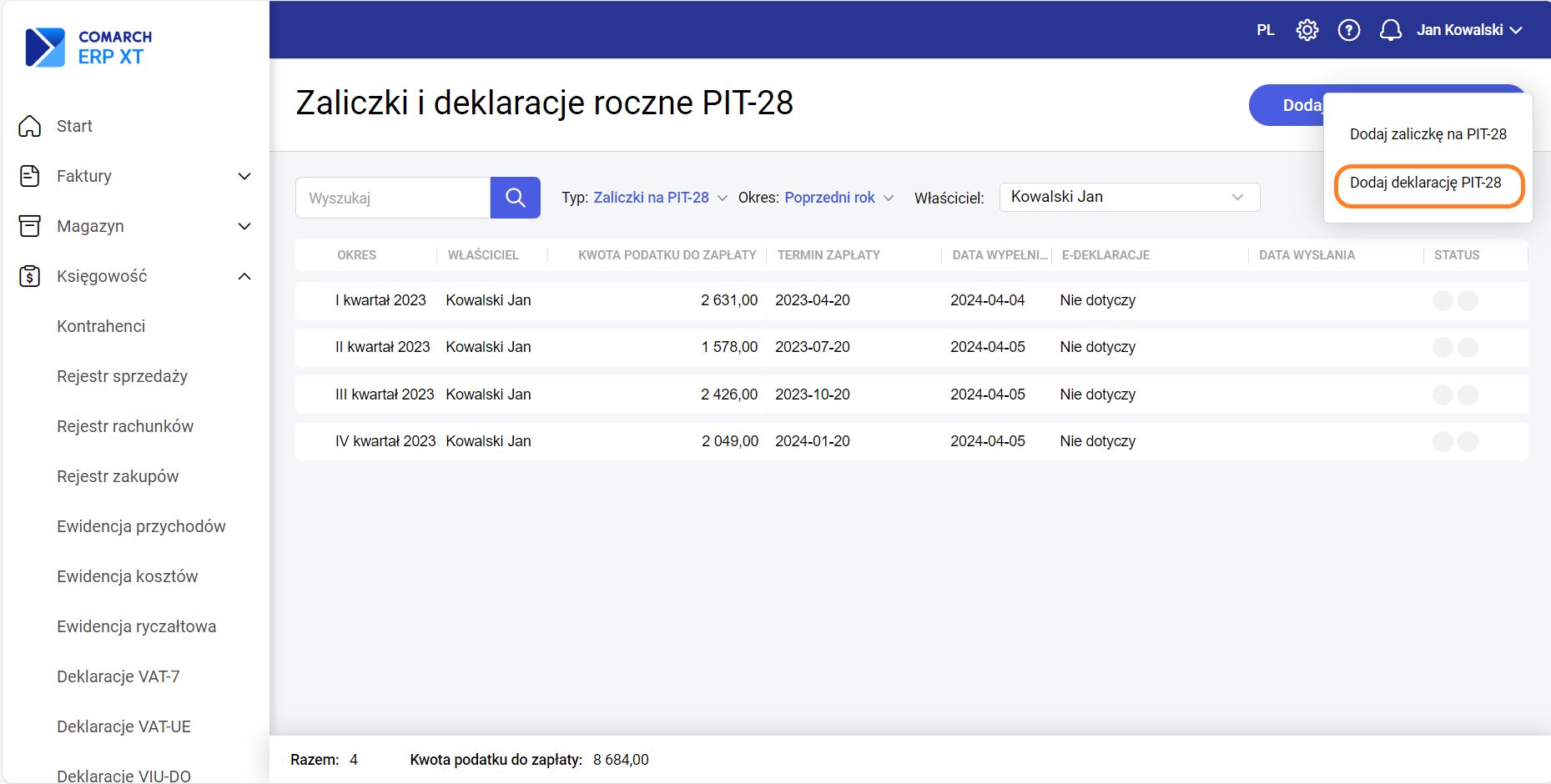

Deklaracja roczna PIT-28 jest dostępna z poziomu Księgowość/Deklaracje PIT-28.

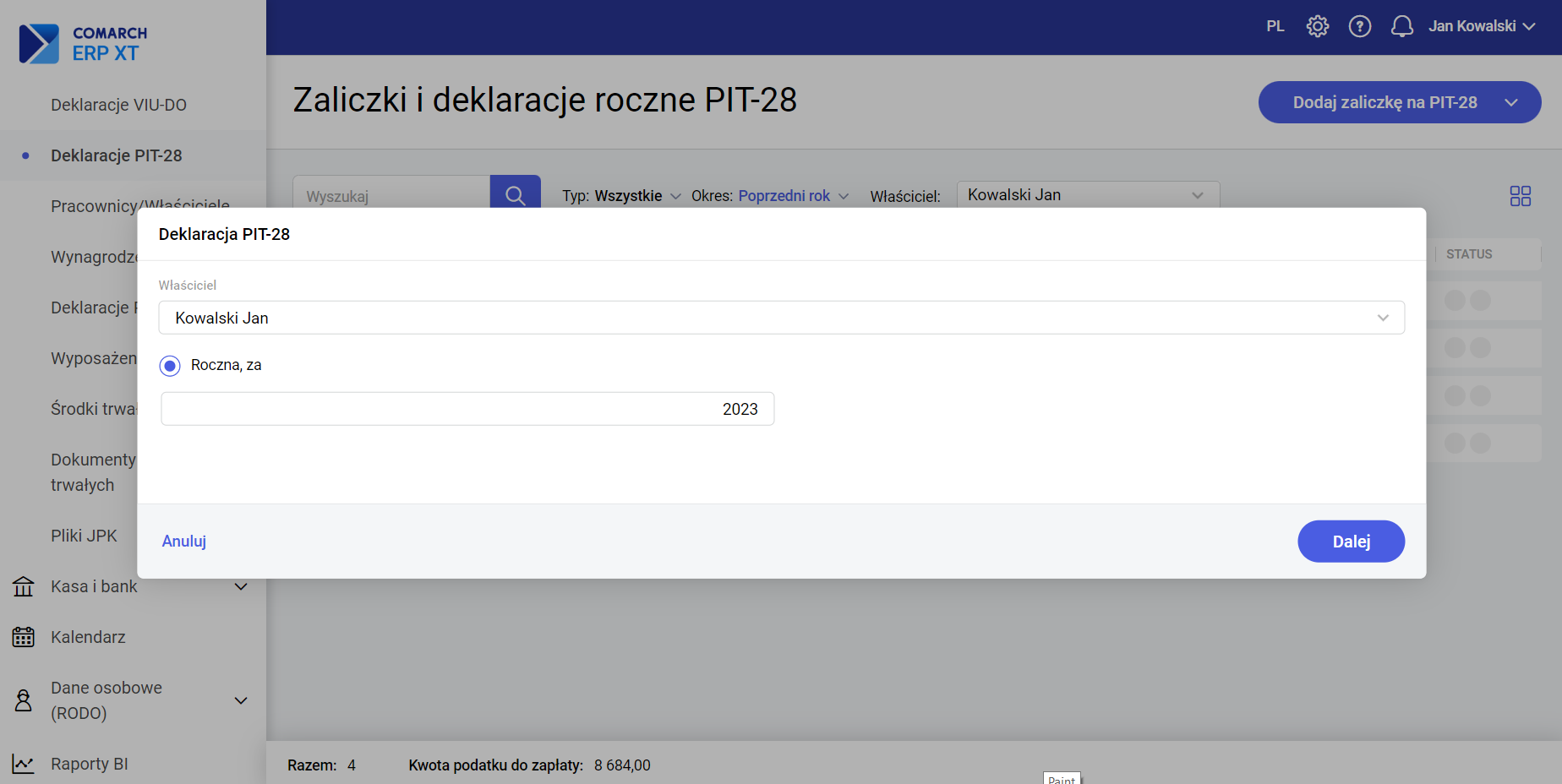

Na wyświetlonym oknie po wybraniu właściciela z listy należy kliknąć przycisk Dalej.

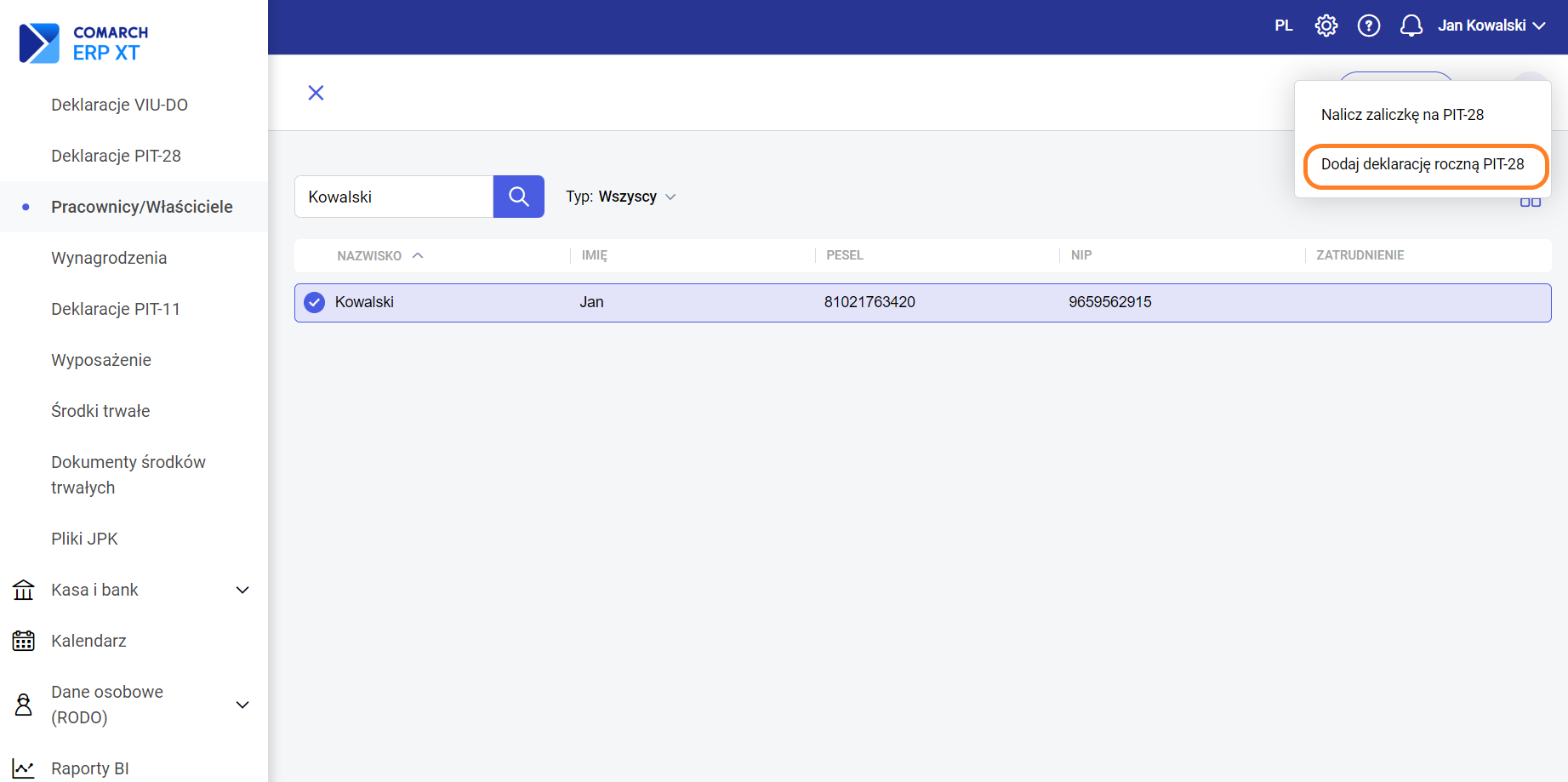

Dla pakietu zawierającego moduł Księga Podatkowa i Ryczałt przy wybranym rodzaju księgowości Ewidencja ryczałtowa, deklarację roczną PIT-28 można również obliczyć po zaznaczeniu właściciela w Księgowość/Pracownicy/Właściciele w menu kontekstowym znajduje się opcja 'Dodaj deklarację roczną PIT-28′.

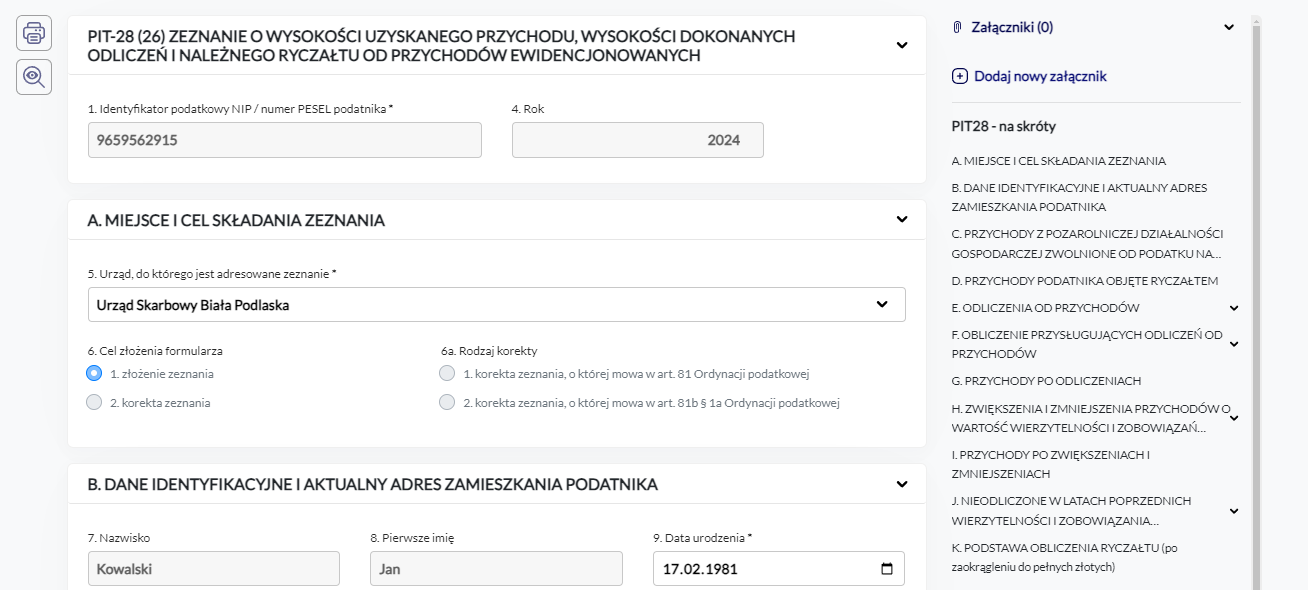

Po przejściu przez kreator otworzy się formularz deklaracji rocznej PIT-28.

Deklaracja obliczana jest na podstawie zapisów ewidencji ryczałtowej wprowadzonych w ciągu roku, danych do deklaracji zapisanych na karcie właściciela (kwoty odliczeń od przychodu i podatku, ewentualnego zwolnienia z PIT, kwoty przychodów z dodatkowej działalności oraz kwoty przychodów z najmu prywatnego), oraz listy zaliczek podatku za poszczególne miesiące/kwartały.

Formularz deklaracji PIT-28 (26)

Informacje ogólne

Identyfikator podatkowy – wybór identyfikatora podatkowego NIP czy PESEL.

Rok, za który deklaracja ma być obliczona.

Sekcja A-B

Cel złożenia formularza – złożenie zeznania lub korekta zeznania.

W przypadku gdy w poz. 6a Rodzaj korekty wybrano opcję 2. korekta zeznania o której mowa w art. 81b § 1a Ordynacji podatkowej, należy wypełnić sekcję ORD-ZU. Uzupełnienie uzasadnienia w sekcji ORD-ZU nie jest wymagane w przypadku wskazania w poz. 6a opcji 1. Korekta zeznania, o której mowa w art. 81 Ordynacji podatkowej.

Właściciel, podatnik, dla którego będzie obliczana deklaracja. Podatnika wskazujemy na oknie przy dodawaniu deklaracji poprzez wybór z listy właścicieli.

Sekcja B – zawiera dane personalne i adresowe podatnika.

Sekcja C – zawiera informacje o zwolnieniach od podatku oraz o przychodach objętych zwolnieniem na podstawie art. 21 ust. 1 pkt 148, 152, 153 i 154 ustawy o podatku dochodowym.

W sekcji Rodzaj zwolnienia istnieje możliwość zaznaczenia zwolnienia z tytułu:

- Ulgi na powrót, o której mowa w art. 21 ust. 1 pkt 152 ustawy

- Ulgi dla rodzin 4+, o której mowa w art. 21 ust. 1 pkt 153 ustawy

- Ulgi dla pracujących seniorów, o której mowa w art. 21 ust. 1 pkt 154 ustawy.

W sytuacji kiedy na karcie właściciela zaznaczone jest zwolnienie z PIT na formularzu deklaracji PIT-28(26) zostanie automatycznie zaznaczone pole z wybranym rodzajem zwolnienia oraz uzupełniona kwota przychodów objętych zwolnieniem.

Jeśli właściciel miał na karcie zaznaczone zwolnienie z PIT przy naliczaniu deklaracji PIT-28(26) przychody właściciela trafią do odpowiednich poz. 20, 22 lub 24. Jeżeli właściciel miał na formularzu zaznaczone kilka zwolnień wówczas na deklaracji kwota przychodów zostanie uzupełniona w pierwszym zaznaczonym rodzaju zwolnienia. W takiej sytuacji należy ręcznie podzielić odpowiednio tę kwotę na poszczególne zwolnienia.

Suma przychodów zwolnionych nie może w roku podatkowych przekroczyć kwoty 85 528 zł.

Istnieje również możliwość ręcznego zaznaczenia zwolnienia na deklaracji PIT-28.

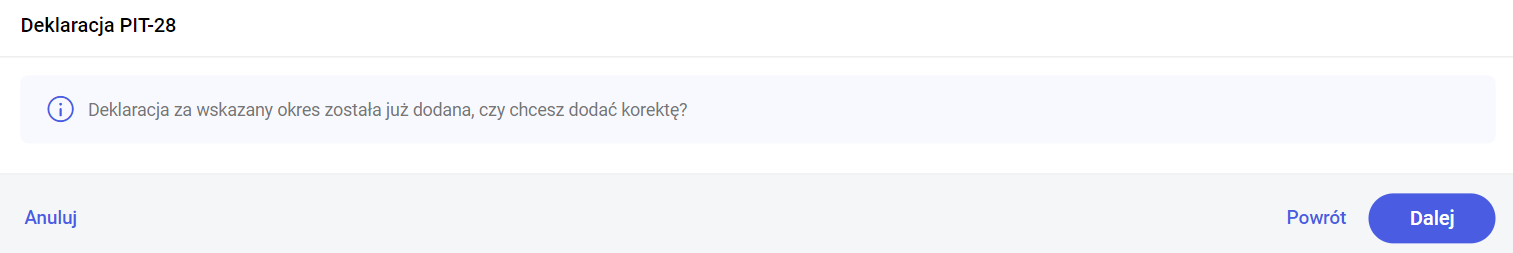

Jeśli zaznaczona będzie Ulga dla rodzin 4+ wymagane będzie dodanie załącznika PIT/O oraz wskazanie w sekcji E danych co najmniej czworga dzieci. Sekcja D zawiera zestawienie przychodów podatnika objętych ryczałtem. Kwoty przychodów w sekcji 1. Z działalności prowadzonej na własne nazwisko są pobierane automatycznie z Ewidencji ryczałtowej, jeżeli udział właściciela wynosi 100% oraz z dodatkowej działalności dodanej na karcie właściciela, również dla udziału 100%. Kwoty przychodów w sekcji 2. Z działalności prowadzonej w formie spółki(ek) są pobierane automatycznie z Ewidencji ryczałtowej, jeżeli udział właściciela wynosi mniej niż 100% oraz z dodatkowej działalności dodanej na karcie właściciela, również dla udziału mniejszego niż 100%. Kwoty przychodów w sekcji 3. Z najmu, podnajmu, dzierżawy, poddzierżawy lub innych umów o podobnym charakterze (tzw. najem prywatny) są pobierane automatycznie z Ewidencji ryczałtowej (Przychody z najmu, podnajmu, dzierżawy lub inne) oraz z najmu prywatnego dodanego na karcie właściciela. Kwoty przychodów w sekcji 4. Ze sprzedaży przetworzonych produktów roślinnych i zwierzęcych są pobierane automatycznie z Ewidencji produktów rolnych. Kwoty przychodów w sekcji 6. Określone przez organ podatkowy na podstawie art. 17 ustawy są możliwe do ręcznego uzupełnienia. W sekcji 7. Udział procentowy kwot z poz. od 50 do 61 w sumie kwot z poz. 62 i 73 jest wyliczany udział kwot przychodów w poszczególnych stawkach w sumie pól 62 i 73. W sekcji 8. Udział procentowy kwot z poz. od 63 do 72 w sumie kwot z poz. 62 i 73 jest wyliczany udział kwot przychodów w poszczególnych stawkach wykazanych w sekcji 6. Określone przez organ podatkowy na podstawie art. 17 ustawy w sumie pól 62 i 73. Udział procentowy zaokrąglany jest do dwóch miejsc po przecinku. Suma udziałów w poszczególnych stawkach wynosi 100 %. Sekcja E zawiera informacje o odliczeniach od przychodów takie jak wartość straty z lat ubiegłych, wartość składek na ubezpieczenia społeczne oraz odliczenia wykazane w części B załącznika PIT/O, odliczenia od przychodów wydatków mieszkaniowych oraz wartość składek na ubezpieczenie zdrowotne. Pole 96 uzupełniane jest na podstawie kwoty straty uzupełnionej na karcie właściciela w polach Odliczenia straty z lat ubiegłych z działalności gospodarczej oraz Odliczenia straty z lat ubiegłych z najmu prywatnego . Aby strata została obliczona na deklaracji PIT-28 (26) w polu Rok przy kwocie straty należy wpisać 2023. Użytkownik ma również możliwość dodania na deklaracji PIT-28 kwoty straty z lat ubiegłych, która ma zostać odliczona. Do pola 97 trafiają sumy składek społecznych uzupełnionych na karcie właściciela w sekcji Odliczenia składek społecznych i zdrowotnych. Do pola 104 trafia 50% sumy zapłaconych składek zdrowotnych uzupełnionych na karcie właściciela w sekcji Odliczenia składek społecznych i zdrowotnych. Sekcja F zawiera obliczenie przysługujących odliczeń od przychodów. Sekcja F.1. zawiera obliczenie przysługujących odliczeń od przychodów wykazanych w poz. 103. Wartości odliczeń w poszczególnych pozycjach sekcji F.1. są obliczane na podstawie kwoty z poz. 103 oraz procentowego udziału przychodów w danej stawce ryczałtu obliczonego w wierszu 7. Sekcji D. W poz. 119 wartość odliczeń jest obliczana na podstawie kwoty z poz. 103 oraz sumy procentowych udziałów obliczonych w wierszu 8. Sekcji D. Sekcja F.2. zawiera obliczenie przysługujących odliczeń od przychodów wykazanych w poz. 106. Wartości odliczeń w poszczególnych pozycjach sekcji F.2. są obliczane na podstawie kwoty z poz. 106 oraz procentowego udziału przychodów z działalności w danej stawce ryczałtu w łącznej kwocie przychodów z działalności. Sekcja G zawiera informacje o przychodach po odliczeniach. Wartości kwot w poszczególnych polach są obliczane jako różnica przychodów uzyskanych według poszczególnych stawek oraz kwot przysługujących odliczeń według poszczególnych stawek ryczałtu z części F. Sekcja H zawiera informacje o zwiększeniach i zmniejszeniach przychodów o wartość wierzytelności i zobowiązań wynikających z transakcji handlowych. Kwoty w poz. 144 oraz poz. 157 należy uzupełnić ręcznie. Sekcja I zawiera informacje o przechodach po zwiększeniach i zmniejszeniach. Kwoty przychodów po odliczeniach w poszczególnych stawkach podatku wykazane w sekcji G są korygowane o kwoty zobowiązań i wierzytelności wykazane w sekcji H podzielone według poszczególnych stawek podatku ryczałtowego. Kwota w poz. 181. Przychody określone przez organ podatkowy na podstawie art. 17 ustawy po zwiększeniach i zmniejszeniach jest obliczana jako suma poz. 142 i poz. 155 minus poz. 168. Sekcja J zawiera informacje o nieodliczonych w latach poprzednich wierzytelnościach i zobowiązaniach zmniejszających przychody. Sekcja K zawiera informacje o podstawie obliczenia ryczałtu. Kwoty przychodów po zwiększeniach i zmniejszeniach w poszczególnych stawkach podatku wykazane w sekcji I. są korygowane o kwoty odliczeń dla poszczególnych stawek wykazane w sekcji J.2. Kwota w poz. 207. Przychody określone przez organ podatkowy na podstawie art. 17 ustawy po odliczeniach jest obliczana jako różnica poz. 181 i poz. 194. Sekcja L zawiera informacje o obliczonym ryczałcie po odliczeniach od przychodów. W poz. 224 Użytkownik ma możliwość wprowadzenia kwoty doliczenia do ryczałtu, a w poz. 226 wartość kwoty podatku zapłaconego za granicą – zgodnie z art. 27 ust. 9 i 9a ustawy o podatku dochodowym w związku z art. 12 ust. 12 ustawy. Sekcja M zawiera informacje o odliczeniach od ryczałtu. Sekcja N zawiera obliczenie należnego ryczałtu. W poz. 233. Użytkownik może wprowadzić kwotę 20% należnego ryczałtu wykazanego w zeznaniu składanym za rok podatkowy objęty zwolnieniem, o którym mowa w art. 21 ust. 6-13 ustawy oraz podać Rok w poz. 232. Wartość wprowadzona w poz. 233 powiększy kwotę ryczałtu do zapłaty. Sekcja O zawiera informacje o zwolnieniu, o którym mowa w art. 21 ust. 6-13 ustawy. Sekcja P zawiera informacje o ryczałcie do zapłaty lub nadpłacie. Pozycja 235 Wpłacony ryczałt zawiera sumę zapłaconego podatku z poszczególnych zaliczek. Sekcja Q zawiera informacje o ryczałcie obliczonym i wykazanym w ewidencji przychodów w poszczególnych miesiącach lub kwartałach, a także obliczonym przez podatnika, o którym mowa w art. 15 ust.3 ustawy (po dokonanych odliczeniach). Do odpowiednich pól w sekcji Q są przenoszone kwoty naliczonego do zapłaty podatku ryczałtowego za poszczególne miesiące/kwartały. Sekcja R zawiera informację o przychodach osiągniętych w okresie zawieszenia wykonywania działalności gospodarczej. Sekcja S zawiera wniosek o przekazanie 1,5 % podatku należnego na rzecz Organizacji Pożytku Publicznego (OPP). Kwota 1,5 % podatku jest automatycznie wyliczana po uzupełnieniu na formularzu deklaracji rocznej Numeru KRS organizacji. Wnioskowaną kwotę można pomniejszyć. Program Comarch ERP XT oferuje możliwość swobodnego wyboru wspieranej Organizacji Pożytku Publicznego kwotą z tytułu 1,5% należnego ryczałtu. Sekcja T zawiera informacje uzupełniające dotyczące przekazania 1,5% na rzecz OPP. Sekcja U zawiera informacje o załącznikach. Pola z ilością załączników PIT-28/B, PIT/O są automatycznie uzupełniane, na podstawie dodanych załączników do deklaracji PIT-28. Informacje dodatkowe o załączniku PIT/D należy uzupełnić ręcznie. Sekcja V Karta Dużej Rodziny – użytkownik ma możliwość zaznaczenia informacji o posiadaniu przed Podatnika ważnej KDR. Sekcja W – Użytkownik ma możliwość zaznaczenia informacji o kwartalnym sposobie opłacania ryczałtu na podstawie art. 21 ust. 1a ustawy oraz możliwość zaznaczenia informacji o wyborze metody ustalania daty powstania przychodów na podstawie art. 14 ust. 1j ustawy o podatku dochodowym. Sekcja X zawiera informacje o rachunku osobistym właściwym do zwrotu nadpłaty. W polu 269 należy wprowadzić pełny numer rachunku bankowego z prefiksem kraju (w przypadku Polski do numeru rachunku bankowego należy dodać prefiks PL). Załączniki Załącznik PIT-28/B zawiera informacje o przychodach podatnika z działalności prowadzonej w formie spółki (spółek). Jeżeli właściciel ma udział w działalności podstawowej mniejszy niż 100%, wtedy do deklaracji zostanie automatycznie dodany załącznik PIT-28/B. W przypadku, kiedy właściciel miał zmienny udział w trakcie roku wówczas na załączniku PIT-28/B zostaną wykazane przychody w oddzielnych sekcjach tyle razy, ile było różnych udziałów w trakcie roku. Załącznik PIT/O zawiera informacje o odliczeniach od dochodu (przychodu) i od podatku. Dane podatnika są uzupełniane automatycznie danymi z deklaracji PIT-28. Informacje o poszczególnych odliczeniach użytkownik ma możliwość uzupełnić w odpowiednich polach. W przypadku wypełnienia kwot przekazanych przez podatnika darowizn należy również uzupełnić sekcję D. Informacje o przekazanych darowiznach oraz o obdarowanych. W przypadku korzystania przez podatnika z ulgi dla rodzin 4+ należy wypełnić sekcję E. Informacja o dzieciach uprawniających do ulgi dla rodzin 4+. Po zapisaniu załącznika PIT/O sumy kwot z części B i C zostaną przeniesione odpowiednio na deklarację PIT-28 do poz. 98. Odliczenia wykazane w części B załącznika PIT/O oraz do poz. 228. Odliczenia wykazane w części C załącznika PIT/O. Użytkownik ma możliwość wydrukowania wypełnionej deklaracji PIT-28 wraz z wypełnionymi załącznikami. Korekta deklaracji PIT-28 Korektę deklaracji PIT-28 Użytkownik może dodać, jeżeli jest już obliczona deklaracja roczna PIT-28 dla wybranego właściciela za ten sam rok. Aby dodać korektę należy w menu Księgowość/Deklaracje PIT-28 wybrać Dodaj deklarację PIT-28, wskazać właściciela oraz właściwy rok. Dla właściciela, który ma już obliczoną deklarację roczną PIT-28 w wybranym okresie, pojawi się pytanie: Płatności Płatności dla deklaracji mają odpowiednio numery zaczynające się od „PIT-28”. Na formularzu takiej płatności, jako podmiot przenoszony jest wybrany na dokumencie Urząd Skarbowy. Na płatności dla deklaracji PIT-28 do pola Rachunek bankowy podmiotu podstawiany jest także Indywidualny Rachunek Podatkowy uzupełniony na indywidualnej karcie właściciela (szczegółowe informacje: Indywidualny Rachunek Podatkowy) oraz zgodny ze standardem opis, którego nie można edytować. Kwota na formularzu płatności dla deklaracji korygującej jest równa różnicy kwoty z deklaracji korygowanej i kwoty z poprzedniej deklaracji. Eksport deklaracji rocznej PIT-28 do systemu e-Deklaracje Eksport deklaracji rocznej PIT-28 wraz z załącznikami: PIT28/B oraz PIT/O do systemu e-Deklaracje. Użytkownik w celu wysłania deklaracji do systemu e-Deklaracje ma możliwość wyboru jednej z opcji: podpisu kwalifikowanego lub niekwalifikowanego. Jeżeli istnieje potrzeba wypełnienia załącznika innego niż PIT28/B oraz PIT/O, wówczas należy złożyć deklarację poprzez stronę systemu e-Deklaracje lub w formie papierowej. Zobacz także: Jak uzupełnić kartę właściciela opodatkowanego w formie ryczałtu? Jak dodać zapis do ewidencji ryczałtowej?

Czy ten artykuł był pomocny?