W tym artykule opisaliśmy możliwość wyliczenia deklaracji rocznej PIT-36 na formularzu obowiązującym do rozliczenia za rok 2023 i 2024. Funkcja jest dostępna dla pakietu z Księgą Podatkową/Księga Handlową.

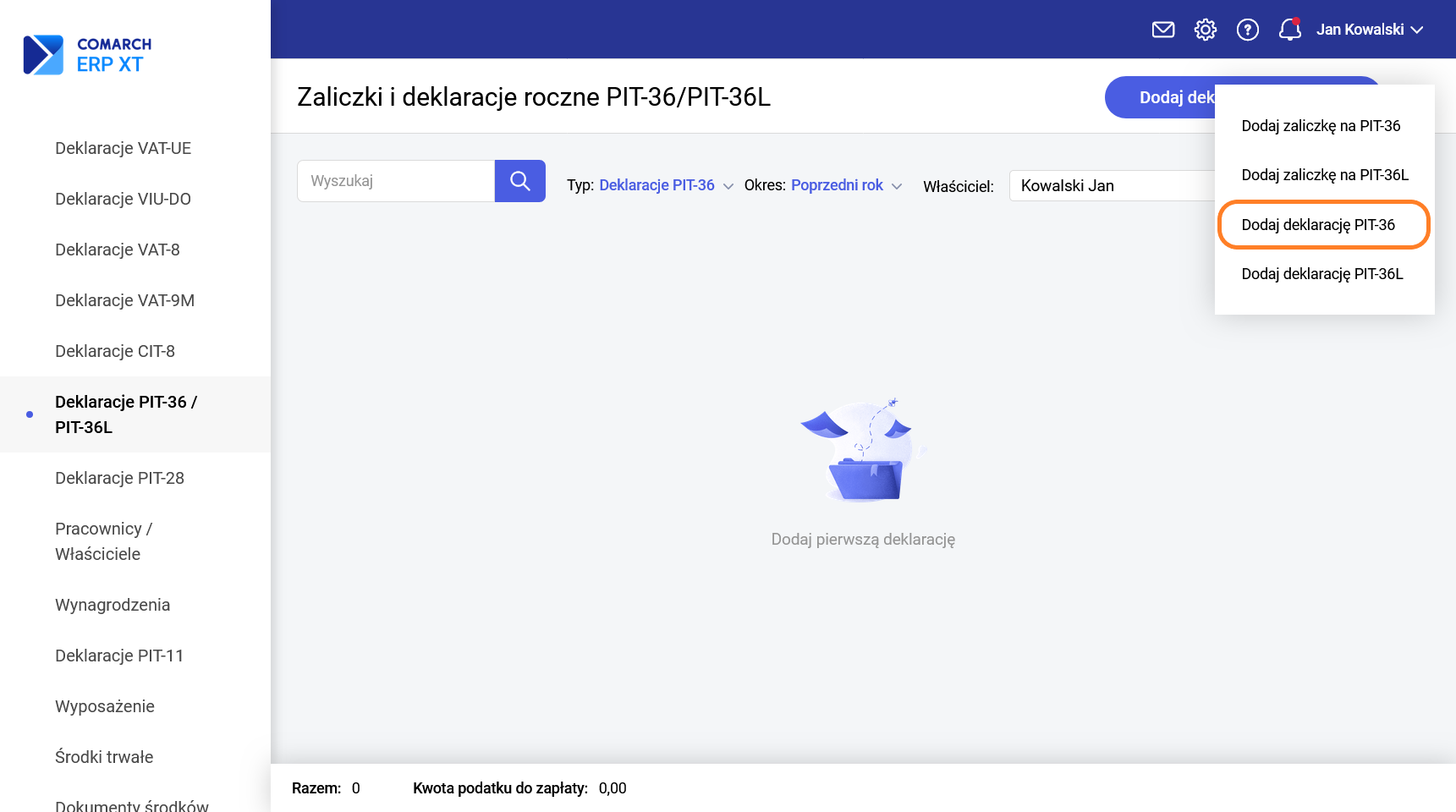

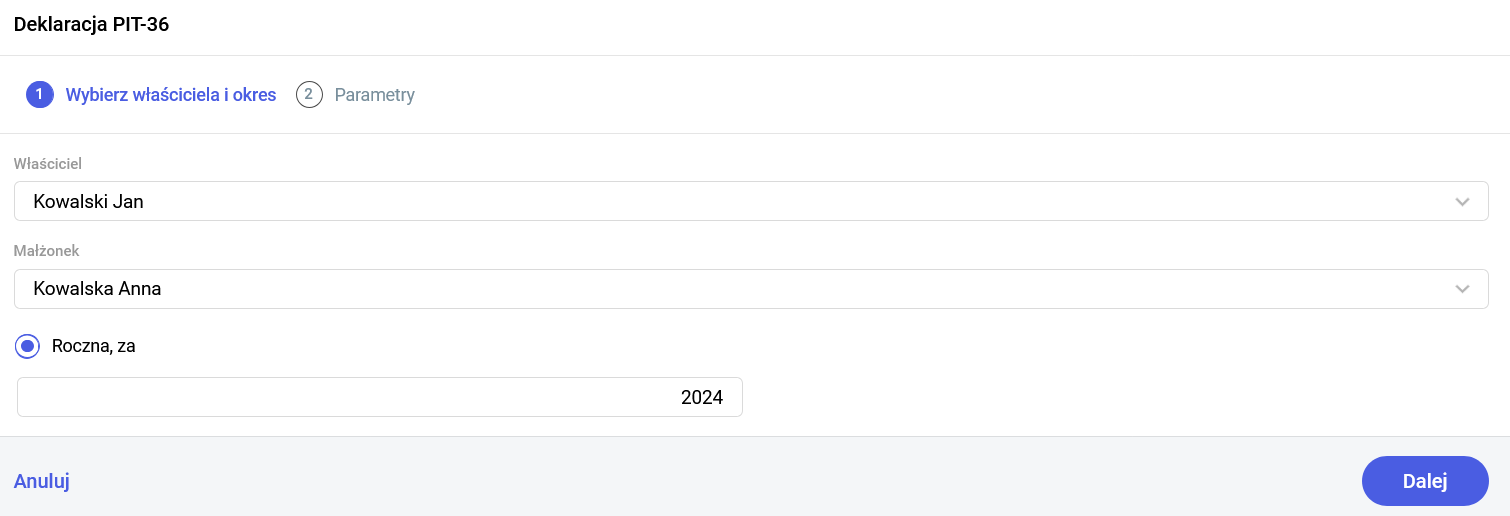

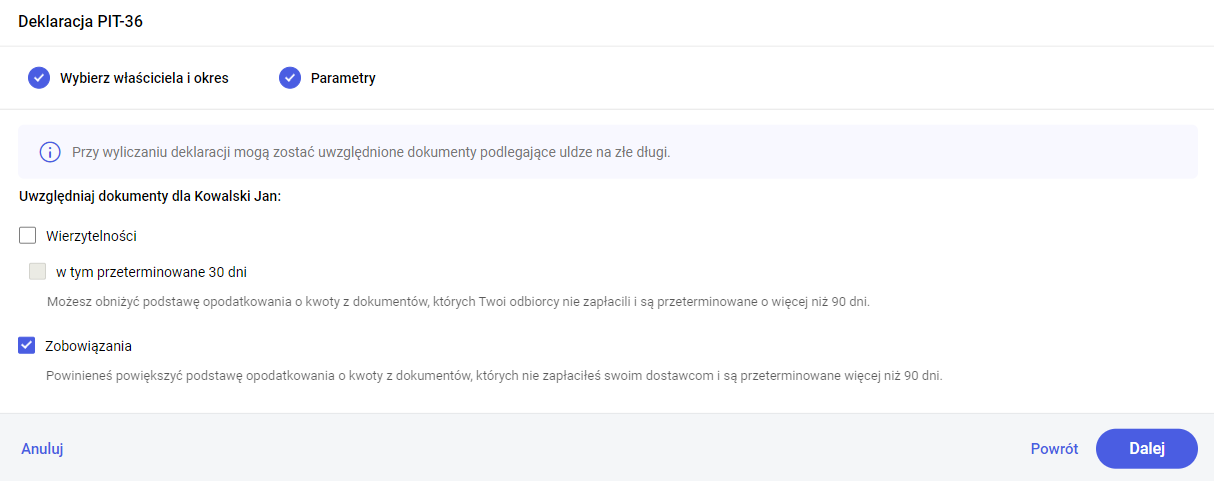

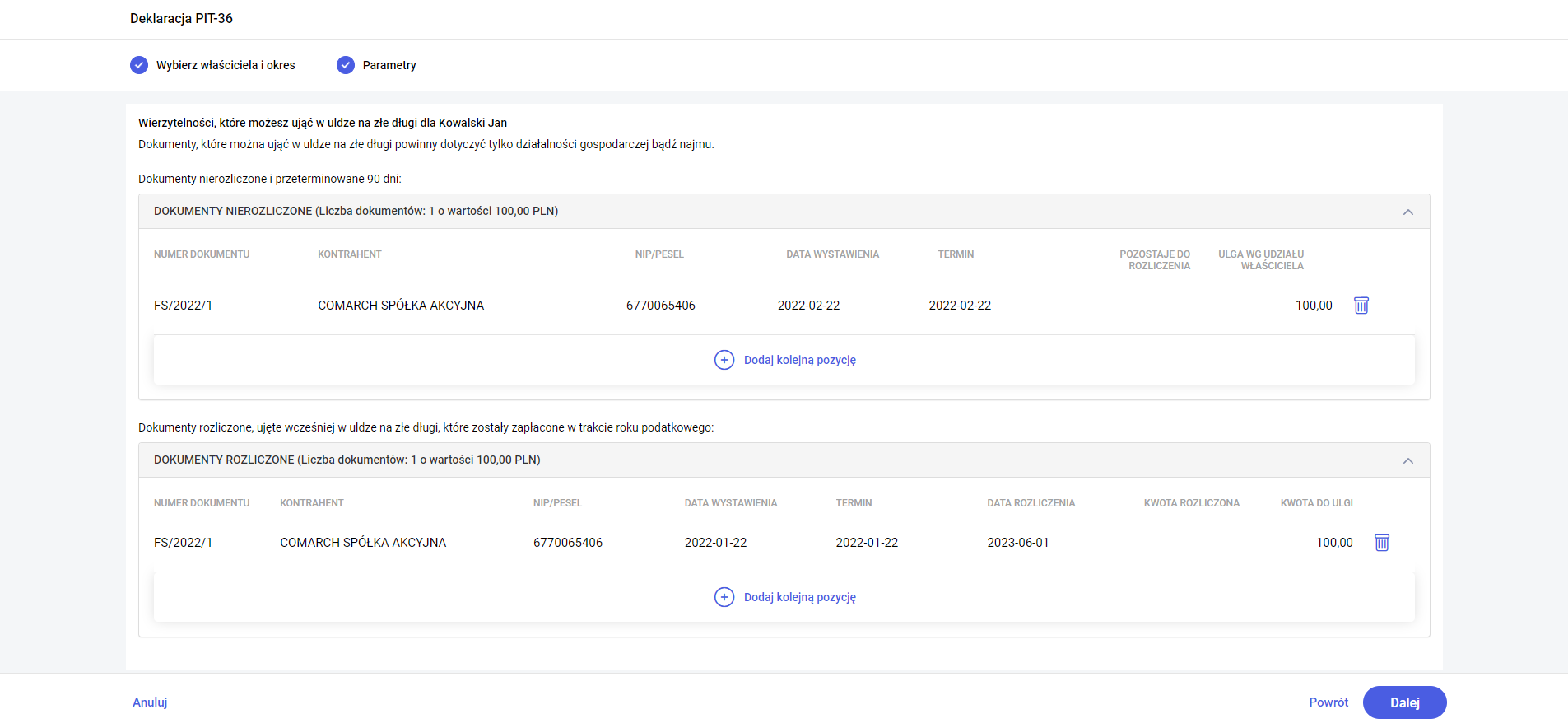

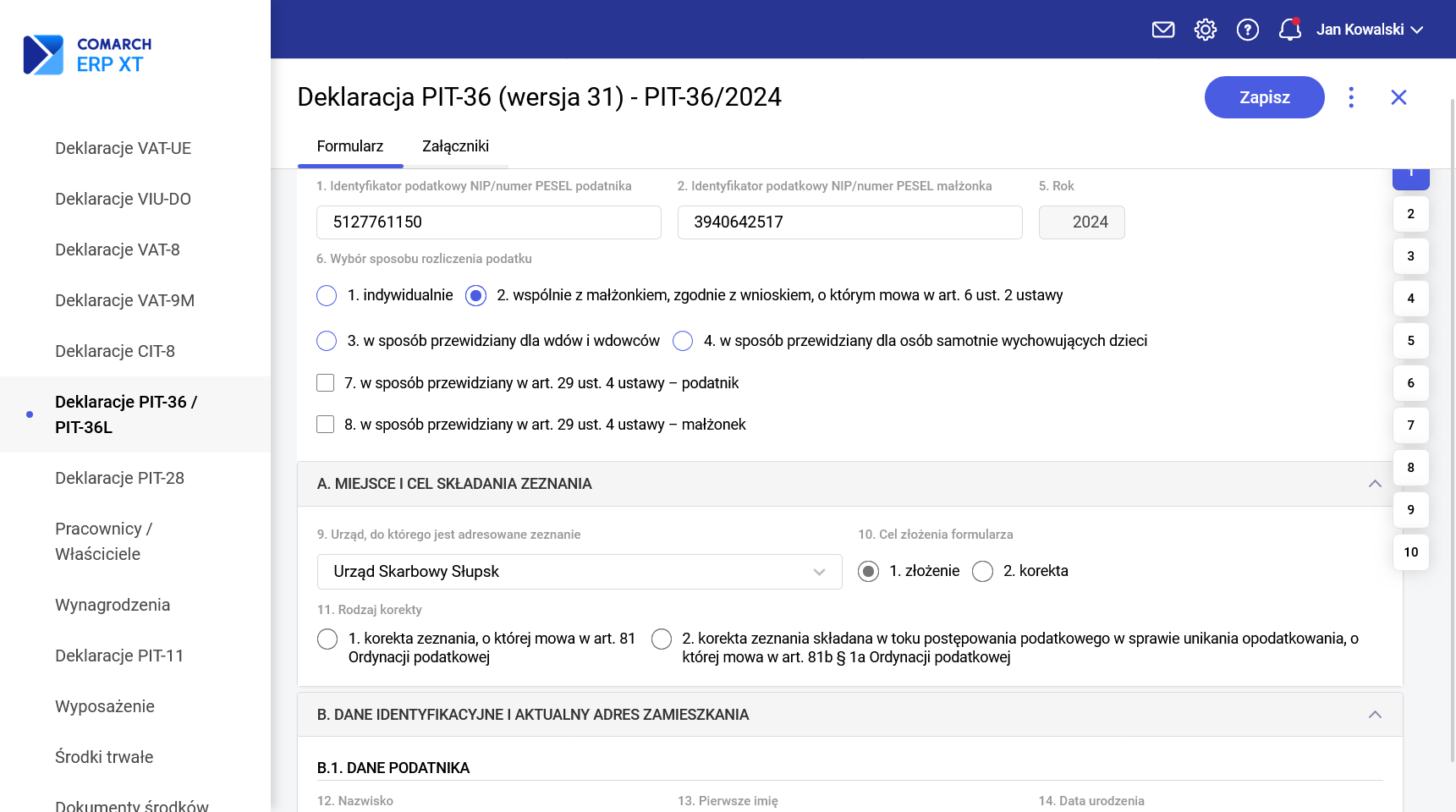

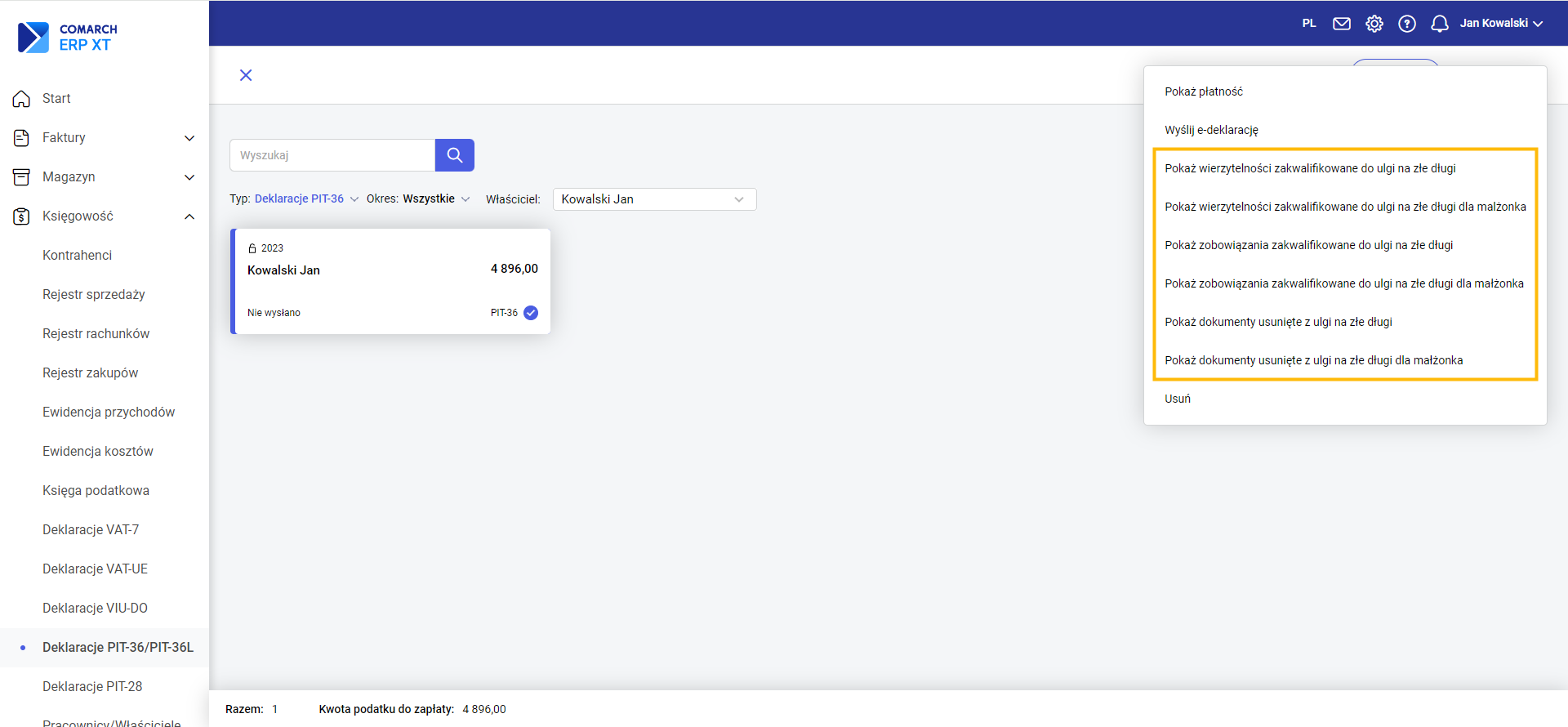

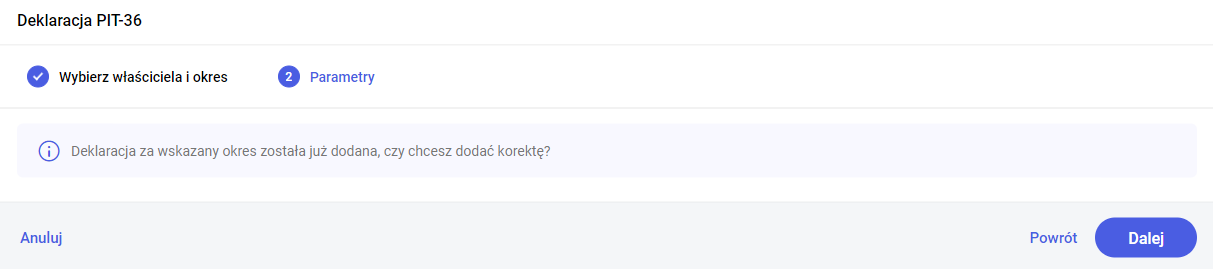

W przypadku wyboru sposobu opodatkowania wspólnie z małżonkiem istnieje możliwość wskazania małżonka z listy właścicieli. Wtedy dane personalne i adresowe uzupełnione na indywidualnej karcie małżonka (współwłaściciela) zostaną przeniesione do odpowiednich pól w sekcji B.2 na deklaracji PIT-36. Użytkownik będzie miał możliwość uzupełnienia danych małżonka ręcznie na formularzu deklaracji PIT-36. Deklaracja roczna PIT-36 jest dostępna z poziomu Księgowość/Deklaracje PIT-36/PIT-36L. Na wyświetlonym oknie po wybraniu właściciela i małżonka z listy należy kliknąć przycisk Dalej. Podczas wyliczania deklaracji PIT-36 na kreatorze została dodana możliwość uwzględnienia dokumentów do ulgi na złe długi. Domyślnie zaznaczona będzie opcja Zobowiązania. W kolejnym etapie wyświetli się lista dokumentów wierzytelności/zobowiązań zakwalifikowanych do ulgi na złe długi osobno dla podatnika i małżonka. Na liście dokumentów zakwalifikowanych do ulgi na złe długi są wykazywane pozycje: Lista dokumentów zawiera następujące kolumny: Istnieje możliwość dodania pozycji ręcznie przez Użytkownika. W sekcji Niezapłacone wierzytelności/zobowiązania oraz Zapłacone wierzytelności/zobowiązania jest dostępna opcja ‘Dodaj kolejną pozycję’. Nie ma możliwości dodania pozycji bez uzupełnionego numeru dokumentu. Data wybrana w kolumnie Termin nie może być wcześniejsza niż data wystawienia. W kolumnie Kwota do ulgi należy uzupełnić kwotę podlegającą korekcie. W przypadku zapłaconych zobowiązań i wierzytelności istnieje możliwość wskazania daty zapłaty (nie może być wcześniejsza niż termin płatności). Na dokumentach ręcznie dodawanych do ulgi istnieje możliwość wskazania kontrahenta o rodzaju podmiot gospodarczy lub osoba fizyczna. Wymagane jest uzupełnienie numeru NIP/PESEL kontrahenta. W przypadku gdy na dokumencie handlowym/księgowym zakwalifikowanym do ulgi na złe długi nie został uzupełniony kontrahent to należy usunąć taką pozycję i dodać ponownie ręcznie. Po przejściu przez kreator otworzy się formularz deklaracji rocznej PIT-36. Deklarację roczną PIT-36 można również obliczyć po zaznaczeniu właściciela w Księgowość/Pracownicy/Właściciele w menu kontekstowym znajduje się opcja 'Dodaj deklarację roczną PIT-36′. Formularz deklaracji składa się z 2 zakładek: Zakładka 1 – [Sekcja A-W] Sekcja A – C zawiera następujące informacje: Rok, za który deklaracja ma być obliczona. Właściciel, podatnik, dla którego będzie obliczana deklaracja. Podatnika wskazujemy na oknie przy dodawaniu deklaracji poprzez wybór z listy właścicieli. Małżonek, wyboru małżonka można dokonać poprzez wybór z listy właścicieli lub uzupełnić jego dane ręcznie na formularzu deklaracji PIT-36. Jeżeli w 2022r. podczas wyliczania deklaracji PIT-36 wybrano sposób rozliczenia wspólnie z małżonkiem i małżonek został wybrany z listy właścicieli to podczas wyliczania deklaracji PIT-36 za 2023r. program zaproponuje analogiczny sposób rozliczenia (wspólnie z małżonkiem) oraz dane małżonka zostaną skopiowane z poprzedniej deklaracji. To samo przy dodawaniu deklaracji za 2024r. W przypadku wyboru małżonka z listy właścicieli i uzupełnienia odpowiednich danych na indywidualnej karcie właściciela bądź na wyliczonych zaliczkach PIT-36, na formularzu deklaracji zostaną uzupełnione pola 145-149, 199, 201, 352-357, 370-381, 397-402. Na formularzu deklaracji PIT-36 pola dotyczące małżonka będą aktywne do uzupełnienia tylko w przypadku wybrania sposobu opodatkowania wspólnie z małżonkiem lub w sposób przewidziany dla wdów i wdowców. Identyfikator podatkowy – wybór identyfikatora podatkowego NIP czy PESEL. Jeśli dla podatnika został dodany załącznik PIT/B to w polu identyfikator podatkowy zostanie wybrany NIP bez możliwości zmiany. Wybór sposobu opodatkowania – podatnik może rozliczać się indywidualnie, wspólnie z małżonkiem (art. 6 ust. 2), w sposób przewidziany dla wdów i wdowców lub w sposób przewidziany dla osób samotnie wychowujących dzieci. Cel złożenia formularza – złożenie zeznania lub korekta zeznania. W przypadku gdy w poz. 11 Rodzaj korekty wybrano opcję 2. korekta zeznania składana w toku postępowania podatkowego w sprawie unikania opodatkowania, o której mowa w art. 81b § 1a Ordynacji podatkowej, należy wypełnić sekcję ORD-ZU. Uzupełnienie uzasadnienia w sekcji ORD-ZU nie jest wymagane w przypadku wskazania w poz. 11 opcji 1. Korekta zeznania, o której mowa w art. 81 Ordynacji podatkowej. Sekcja B – zawiera dane personalne i adresowe podatnika i jego małżonka. Sekcja C – zawiera informacje dodatkowe dotyczące podatnika i jego małżonka. Jeżeli Użytkownik zaznaczy parametr 38 i 39, wtedy aktywne do edycji będzie pole z rokiem 58.1 (podatnik) oraz 58.2 (małżonek). Na formularzu deklaracji PIT-36(31) w sekcji Informacje dodatkowe nie ma możliwości równoczesnego zaznaczenia: Jeżeli dodano zaliczkę kwartalną na PIT-36 za ostatni kwartał danego roku to na deklaracji PIT-36(31) automatycznie zaznaczana jest poz. 52/53 wybrał kwartalny sposób wpłacania zaliczek na podstawie art. 44 ust. 3g ustawy. Sekcja D – zawiera zestawienie przychodów zwolnionych od podatku na podstawie art. 21 ust. 1 pkt 148, 152, 153 i 154 ustawy. W sekcji Rodzaj zwolnienia istnieje możliwość zaznaczenia zwolnienia z tytułu: W sytuacji kiedy na karcie właściciela zaznaczone jest zwolnienie z PIT na formularzu deklaracji PIT-36(31) zostanie automatycznie zaznaczone pole z wybranym rodzajem zwolnienia. Istnieje możliwość ręcznego zaznaczenia rodzaju zwolnienia. W takiej sytuacji wyświetlony zostanie komunikat o konieczności uzupełnienia kwot przychodów zwolnionych oraz zaktualizowania kwot na załączniku PIT/B. Kwota z załącznika PIT/B powinna zostać skorygowana o kwoty przychodów podlegających zwolnieniu. Jeśli zaznaczona będzie Ulga dla rodzin 4+ wymagane będzie dodanie załącznika PIT/O oraz wskazanie w sekcji E danych co najmniej czworga dzieci. Jeśli właściciel miał na karcie zaznaczone zwolnienie z PIT przy naliczaniu deklaracji PIT-36(31) przychody właściciela trafią do Przychodów z pozarolniczej działalności gospodarczej pole 75 dla podatnika oraz pole 76 dla małżonka. Suma kwot w poz. Przychody ze stosunku służbowego, stosunku pracy, pracy nakładczej, spółdzielczego stosunku pracy, Przychody z umów zlecenia, o których mowa w art. 13 pkt 8 ustawy, Przychody z praktyk absolwenckich i staży uczniowskich, Przychody z zasiłku macierzyńskiego oraz Przychody z pozarolniczej działalności gospodarczej (odpowiednio poz. 67, 69, 71, 73 i 75 dla podatnika oraz poz. 68, 70, 72, 74 i 76 dla małżonka) ograniczana jest do kwoty 85 528,00 zł. Limit przysługuje odrębnie podatnikowi oraz odrębnie małżonkowi. Nadwyżka kwoty z pól 71/72 nad limitem powinna być wykazana w polach 129 i 187 a nadwyżka kwoty z pól 73/74 w polach 130 i 188 . Natomiast nadwyżka kwoty przychodów z pozarolniczej działalności z pól 75 i 76 trafia do pól 87 i 145 w sekcji z przychodami podlegającymi opodatkowaniu. Na deklaracji rocznej w sekcji D zostanie zaznaczone pole 63 a do pola 75 trafi kwota 85 528 zł (bo taki jest limit przychodów zwolnionych). Nadwyżka przychodów nad limit czyli kwota 24 472 zł zostanie przeniesiona do pola 87. Sekcja E – zawiera zestawienie łącznych przychodów i kosztów uzyskania przychodu ze wszystkich działalności gospodarczych. W tym miejscu program do księgowania wylicza odpowiednio wartość dochodu lub straty. Kwoty w poz. 87 i 88 zostaną uzupełnione na podstawie kwot z poz. od 30 do 33 z załącznika PIT/B. Pole 91 uzupełni się na podstawie wyliczonych zaliczek PIT-36 (suma z pól Należna zaliczka z formularza „Zaliczka na PIT-36”). W przypadku, gdy do deklaracji PIT-36 został dodany załącznik PIT/B, ręczna modyfikacja kwot w polu 87 i 88 nie spowoduje przeliczenia kwoty dochodu/straty w pozycji 89 lub 90. Pole 92 zostanie uzupełnione w sytuacji kiedy Użytkownik zaznaczy parametr 36. Pole 150 zostanie uzupełnione jeśli Użytkownik zaznaczy parametr 37. Jeżeli uzupełnione jest pole 36 i/lub 37 to kwota podsumowania Dochodu w wierszu RAZEM nie będzie uwzględniała kwot wyliczonych w poz. 92 i/lub 150. W przypadku uzupełnienia kwot w poz. 193-196 wymagalne staje się pole 513 informujące o liczbie składanych załączników PIT/M. Uzupełnienie tych pól wymaga dołączenia załącznika PIT/M do deklaracji rocznej PIT-36. Użytkownik nie będzie miał możliwości wyeksportowania takiej deklaracji do systemu e-Deklaracje w programie Comarch EPR XT. Taką deklarację będzie można wydrukować. Sekcja F – zawiera wartość straty z lat ubiegłych, wartość składek na ubezpieczenia społeczne oraz dochód po odliczeniu strat i składek na ubezpieczenia społeczne. Pola 198 i 199 uzupełniane są na podstawie kwoty straty uzupełnionej na karcie właściciela w polu Odliczenia straty z lat ubiegłych z działalności gospodarczej. Aby strata została obliczona na deklaracji PIT-36 (31) w polu Rok przy kwocie straty należy wpisać 2023. Do pól 200 i 201 trafiają sumy składek społecznych uzupełnionych na karcie właściciela w sekcji Odliczenia składek społecznych i zdrowotnych. Sekcja G – zawiera kwoty indywidualnych odliczeń podatnika od dochodu. Kwoty w polu 204 oraz 205 będą przenoszone z załącznika PIT/O. Użytkownik nie będzie miał możliwości edytowania tych pozycji na formularzu deklaracji PIT-36. Pozostałe pola odliczeń są aktywne do zmiany, Użytkownik może ręcznie wprowadzić odpowiednie kwoty. Sekcja H – zawiera sekcje dotyczące zwiększenia podstawy obliczenia podatku/ zmniejszenia straty oraz zmniejszenia podstawy obliczenia podatku/ zwiększenia straty. Kwota straty z pozarolniczej działalności gospodarczej wykazana w poz. 90 (w przypadku podatnika) oraz 148 (w przypadku małżonka) jest automatycznie przenoszona do poz. 236 (w przypadku podatnika) i 237 (w przypadku małżonka). Jeśli Użytkownik uzupełni ręcznie kwotę w polach 232 i 233 konieczne będzie ręczne przeliczenie kwoty w polach 236 i 237. Kwota straty z działów specjalnych produkcji rolnej wykazana w poz. 96 (w przypadku podatnika) oraz 154 (w przypadku małżonka) jest automatycznie przenoszona do poz. 238 (w przypadku podatnika) i 239 (w przypadku małżonka). Jeśli Użytkownik uzupełni ręcznie kwotę zmniejszenia strat w polach 234 i 235 konieczne będzie ręczne przeliczenie kwoty w polach 238 i 239. Kwoty z załącznika Korekta podatku przenoszone są na formularz PIT-36(31) do sekcji H.2, H.3., H.4., H.6.1 oraz H.6.2. Użytkownik powinien sprawdzić w sekcji H.2, H.3., H.4., H.6.1 oraz H.6.2 te pola, które są wyliczane automatycznie przez program i wymagają ewentualnego skorygowania. Jeżeli do deklaracji PIT-36(31) dodano załącznik Korekta podatku to uzupełniane są odpowiednia pola w sekcjach: Sekcja H.2: Sekcja H.3: Sekcja H.4: Sekcja H.6.1 i H.6.2: Jeżeli kwota w poz. 236 = 0 (dla podatnika) i w poz. 237 = 0 (dla małżonka) to przenoszone są poz. Niezapłacone zobowiązania z sekcji Dane dotyczące wierzyciela i zobowiązania wynikającego z transakcji handlowej zawartej w ramach działalności gospodarczej, jeżeli do dnia złożenia zeznania podatkowego zobowiązanie nie zostało uregulowane oraz poz. Zapłacone wierzytelności z sekcji Dane dotyczące dłużnika i wierzytelności wynikającej z transakcji handlowej zawartej w ramach działalności gospodarczej, jeżeli wierzytelność została uregulowana lub zbyta z załącznika Korekta podatku. Jeżeli kwota w poz. 238 = 0 (dla podatnika) i poz. 239 = 0 (dla małżonka) to przenoszone są poz. Niezapłacone zobowiązania z sekcji Dane dotyczące wierzyciela i zobowiązania wynikającego z transakcji handlowej zawartej w ramach działów specjalnych produkcji rolnej, jeżeli do dnia złożenia zeznania podatkowego zobowiązanie nie zostało uregulowane oraz poz. Zapłacone wierzytelności z sekcji Dane dotyczące dłużnika i wierzytelności wynikającej z transakcji handlowej zawartej w ramach działów specjalnych produkcji rolnej, jeżeli wierzytelność została uregulowana lub zbyta z załącznika Korekta podatku. Jeśli kwota w poz. 123 = 0 (dla podatnika) i poz. 181 = 0 (dla małżonka) to przenoszone są poz. Niezapłacone zobowiązania z sekcji Dane dotyczące wierzyciela i zobowiązania wynikającego z transakcji handlowej zawartej w ramach działalności polegającej na sprzedaży przetworzonych produktów roślinnych i zwierzęcych, jeżeli do dnia złożenia zeznania podatkowego zobowiązanie nie zostało uregulowane oraz poz. Zapłacone wierzytelności z sekcji Dane dotyczące dłużnika i wierzytelności wynikającej z transakcji handlowej zawartej w ramach działalności polegającej na sprzedaży przetworzonych produktów roślinnych i zwierzęcych, jeżeli wierzytelność została uregulowana lub zbyta z załącznika Korekta podatku. Jeżeli kwota w poz. 236 = 0 (dla podatnika) i w poz. 237 = 0 (dla małżonka) to przenoszone są poz. Niezapłacone wierzytelności z sekcji Dane dotyczące dłużnika i wierzytelności wynikającej z transakcji handlowej zawartej w ramach działalności gospodarczej, jeżeli do dnia złożenia zeznania podatkowego wierzytelność nie została uregulowana lub zbyta oraz poz. Zapłacone zobowiązania z sekcji Dane dotyczące wierzyciela i zobowiązania wynikającego z transakcji handlowej zawartej w ramach działalności gospodarczej, jeżeli zobowiązanie zostało uregulowane z załącznika Korekta podatku. Jeżeli kwota w poz. 238 = 0 (dla podatnika) i w poz. 239 = 0 (dla małżonka) to przenoszone są Niezapłacone wierzytelności z sekcji Dane dotyczące dłużnika i wierzytelności wynikającej z transakcji handlowej zawartej w ramach działów specjalnych produkcji rolnej, jeżeli do dnia złożenia zeznania podatkowego wierzytelność nie została uregulowana lub zbyta oraz poz. Zapłacone zobowiązania z sekcji Dane dotyczące wierzyciela i zobowiązania wynikającego z transakcji handlowej zawartej w ramach działów specjalnych produkcji rolnej, jeżeli zobowiązanie zostało uregulowane z załącznika Korekta podatku. Jeśli kwota w poz. 123 = 0 (dla podatnika) i w poz. 181 = 0 (dla małżonka) to przenoszone są poz. Niezapłacone wierzytelności z sekcji Dane dotyczące dłużnika i wierzytelności wynikającej z transakcji handlowej zawartej w ramach działalności polegającej na sprzedaży przetworzonych produktów roślinnych i zwierzęcych, jeżeli do dnia złożenia zeznania podatkowego wierzytelność nie została uregulowana lub zbyta oraz poz. Zapłacone zobowiązania z sekcji Dane dotyczące wierzyciela i zobowiązania wynikającego z transakcji handlowej zawartej w ramach działalności polegającej na sprzedaży przetworzonych produktów roślinnych i zwierzęcych, jeżeli zobowiązanie zostało uregulowane z załącznika Korekta podatku. Kwota niezapłaconych wierzytelności oraz zapłaconych zobowiązań przenoszona jest na formularz PIT-36(31) do poz. 274 (podatnik) i 275 (małżonek). W przypadku niezapłaconych wierzytelności uwzględniana jest pełna kwota dokumentu, która w całości mieści się w poz. 270 Podstawa obliczenia podatku (podatnik) i w poz. 271 Podstawa obliczenia podatku (małżonek). Sekcja I – K – w części tej uwidoczniona jest wartość podatku, odliczenia od podatku oraz obliczenie zobowiązania podatkowego. Gdy kwota w poz. 149 zostanie uzupełniona ręcznie to kwota wykazana w poz. 192 jest automatycznie przenoszona do poz. 409 Suma wpłaconych zaliczek, zaliczek pobranych przez płatników lub przekazanych płatnikom (spółkom nieruchomościowym) oraz wpłaconego podatku, o którym mowa w art. 30g ustawy. Podatek dochodowy liczony jest według wzoru: Kwota w poz. 286 Obliczony podatek zaokrąglana jest do dwóch miejsc po przecinku. Sekcja L – Q – zawiera informacje o należnych zaliczkach, należnym podatku, zapłaconym podatku oraz zapłaconych zaliczkach dla poszczególnych miesięcy/kwartałów. Kwoty wyliczone w pozycjach dotyczących należnych zaliczek przenoszone są automatycznie do pozycji dotyczących zapłaconych zaliczek (za ten sam miesiąc/kwartał). Użytkownik ma możliwość edycji tych kwot. W sekcjach N-Q znajdują się informacja o kwocie podatku do zapłaty lub kwocie nadpłaty, zryczałtowany podatek, odsetki naliczone oraz należne zaliczki za poszczególne miesiące. Sekcja R – W – to informacja o załącznikach, wniosek o przekazanie 1,5% podatku na rzecz OPP, informacja o rachunku właściwym do zwrotu nadpłaty oraz informacja o Karcie Dużej Rodziny. Kwota 1,5% podatku jest automatycznie wyliczana po uzupełnieniu na formularzu deklaracji rocznej Numeru KRS organizacji. Wnioskowaną kwotę można pomniejszyć. Program Comarch ERP XT oferuje możliwość swobodnego wyboru wspieranej Organizacji Pożytku Publicznego kwotą z tytułu 1,5% podatku należnego. Jeżeli Użytkownik w polu 521 zaznaczy opcję 2. Małżonek to w polu 522 zostanie domyślnie zaznaczona opcja 3. PIT-37 oraz wymagalne stanie się pole 523. Pole 522 Kod formularza, do którego został dołączony załącznik PIT/D będzie dostępne do edycji, tak aby Użytkownik mógł wybrać właściwą opcję. Użytkownik ma możliwość zaznaczenia w poz. 524 Osoba zgłaszająca rachunek opcji 2. Małżonek jeżeli w poz. 6 Wybór sposobu rozliczenia podatku zaznaczono opcje wspólnie z małżonkiem (art. 6 ust.2). Sekcja V jest aktywna jeżeli z deklaracji wynika nadpłata podatku. Użytkownik ma możliwość zaznaczenia w poz. 529 Osoba posiadająca ważną KDR opcji podatnik i/lub małżonek (jeżeli w poz. 6 Wybór sposobu rozliczenia podatku zaznaczono opcję wspólnie z małżonkiem (art. 6 ust. 2). Zakładka 2 – [Załączniki] – zawiera listę załączników PIT/B, PIT/BR, PIT/O oraz Korekta podatku dla podatnika i małżonka. W przypadku deklaracji PIT-36 załącznik Korekta podatku jest dodawany automatycznie. Poniższe sekcje na załączniku Korekta podatku nie podlegają modyfikacji: W pozostałych sekcjach należy dodać dokumenty ręcznie. Na załączniku Korekta podatku wykazywane są dokumenty uwzględnione w zakładce Nierozliczone wierzytelności lub zobowiązania oraz Rozliczone wierzytelności lub zobowiązania przy dodawaniu deklaracji PIT-36. W przypadku zaznaczenia na liście deklaracji PIT-36 w menu kontekstowym do tego dokumentu jest możliwość podglądu oraz wydruku dokumentów wierzytelności/zobowiązań zakwalifikowanych do ulgi na złe długi oraz listy dokumentów usuniętych z ulgi na złe długi dla podatnika i małżonka. Deklaracja roczna PIT-36 wersja 31: Korektę deklaracji PIT-36 Użytkownik może dodać, jeżeli jest już obliczona deklaracja roczna PIT-36 dla wybranego właściciela za ten sam rok. Aby dodać korektę należy w menu Księgowość/Deklaracje PIT-36/PIT-36L wybrać Dodaj deklarację PIT-36, wskazać właściciela oraz właściwy rok. Dla właściciela, który ma już obliczoną deklarację roczną PIT-36 w wybranym okresie, pojawi się pytanie: Na korektę deklaracji PIT-36 nie są kopiowane kwoty wykazane w sekcji B na zał. PIT/B deklaracji pierwotnej. Kwota przychodów/kosztów w sekcji B na zał. PIT/B wyliczana jest na podstawie zapisów Księgi podatkowej/zapisów księgowych. Na deklarację korygującą kwoty przychodów/kosztów dotyczące dodatkowej działalności gospodarczej oraz działalności w strefie (pobierane z karty właściciela z zakładki Inne działalności) przenoszone są z deklaracji pierwotnej. Płatności Płatności dla deklaracji mają odpowiednio numery zaczynające się od „PIT-36”. Na formularzu takiej płatności, jako podmiot przenoszony jest wybrany na dokumencie Urząd Skarbowy. Na płatności dla deklaracji PIT-36 do pola Rachunek bankowy podmiotu podstawiany jest także Indywidualny Rachunek Podatkowy uzupełniony na indywidualnej karcie właściciela (szczegółowe informacje: Indywidualny Rachunek Podatkowy) oraz zgodny ze standardem opis, którego nie można edytować. Kwota na formularzu płatności dla deklaracji korygującej jest równa różnicy kwoty z deklaracji korygowanej i kwoty z poprzedniej deklaracji. Eksport deklaracji rocznej PIT-36 do systemu e-Deklaracje Eksport deklaracji rocznej PIT-36 do systemu e-Deklaracje odbywa się wraz z załącznikami: PIT/B, PIT/BR, PIT/O. Załącznik Korekta podatku nie jest wysyłany do systemu e-Deklaracje. Użytkownik w celu wysłania deklaracji do systemu e-Deklaracje ma możliwość wyboru jednej z opcji: podpisu kwalifikowanego lub niekwalifikowanego. W przypadku wysyłki deklaracji PIT-36 do systemu e-Deklaracje kiedy do deklaracji dołączamy załączniki PIT/B, PIT/BR oraz PIT/O część pól na tych załącznikach jest wymagana do uzupełnienia aby deklaracja poprawnie została przetworzona przez system e-Deklaracje. Przed wysłaniem program sprawdza, czy pola te zostały uzupełnione i jeżeli nie zostały to pokazuje komunikat informujący o tym, które pole z wymaganych nie zostało uzupełnione. Wysyłka do systemu e-Deklaracje nie będzie możliwa jeżeli użytkownik w sekcji U. Informacje o załącznikach uzupełni pola dotyczące załączników innych niż PIT/B, PIT/BR oraz PIT/O. Nie są przesyłane pozostałe wyżej nie wymienione załączniki. Jeżeli istnieje potrzeba wypełnienia któregoś z tych załączników należy złożyć deklarację poprzez stronę systemu e-Deklaracje lub w formie papierowej. Księgowanie deklaracji PIT-36 W przypadku księgowości kontowej na liście deklaracji PIT-36/PIT-36L w menu kontekstowym dostępna jest opcja Księguj służąca do zaksięgowania kwoty do zapłaty/kwoty do zwrotu z deklaracji PIT-36, za pomocą schematu księgowego. W menu Księgowość – Plan kont – Schematy księgowe nie został przygotowany domyślny schemat księgowy, który umożliwia księgowanie deklaracji PIT-36. Należy utworzyć własny schemat księgowy do księgowania deklaracji. (Dowiedz się więcej: Jak utworzyć schemat księgowy?) Zobacz także: Jak dodać załącznik PIT/B(21) do deklaracji rocznej PIT-36L(20) oraz PIT-36(31)? Jak dodać załącznik PIT/O(28) do deklaracji rocznej PIT-36L(20) oraz PIT-36(31)? Jak dodać załącznik PIT/BR(7) do deklaracji rocznej PIT-36L(20) oraz PIT-36(31)? Jak dodać załącznik Korekta podatku do deklaracji rocznej PIT-36L(20) oraz PIT-36(31)?