Program Comarch ERP XT dostosowano do zmian wynikających z wprowadzenia Polskiego Ładu. Zmiany obowiązują od 1.01.2022 roku i będą stosowane do wynagrodzeń z datą wypłaty od 1 stycznia 2022.

„Polski Ład” to kompleksowy program społeczno-gospodarczy. Jednym z jego komponentów są zmiany w podatku dochodowym od osób fizycznych, które polegają w szczególności na:

- podwyższeniu do 30 000 zł „kwoty wolnej” od podatku dla ogółu podatników obliczających podatek według skali podatkowej,

- podwyższeniu do 120 000 zł progu dochodów, po przekroczeniu którego ma zastosowanie 32% stawka podatku,

- możliwości złożenia wniosku o niepobieranie zaliczki podatku od niektórych rodzajów przychodów,

wprowadzeniu ulgi dla pracowników tzw. ulgi dla klasy średniej, - zwolnieniu z opodatkowania do kwoty 85 528 zł dla osób, które nabyły prawo do emerytury, ale na nią nie przeszły, osób wychowujących co najmniej 4 dzieci oraz osób, które przeniosły miejsce zamieszkania na terytorium Polski,

- likwidacji możliwości odliczenia składki na ubezpieczenie zdrowotne od podatku dochodowego od osób fizycznych,

- zmianie zasad ograniczania składki zdrowotnej do wysokości zaliczki podatku.

W związku z podwyższeniem kwoty wolnej do 30 000 zł zmianie ulegnie ulga podatkowa. Od nowego roku będzie wynosić ona rocznie 5100 zł i miesięcznie 425 zł. Oznacza to, że w wynagrodzeniach naliczanych z datą wypłaty od 1.01.2022 r. przy obliczaniu miesięcznych zaliczek na podatek dochodowy będzie stosowana ulga podatkowa w wysokości 425 zł.

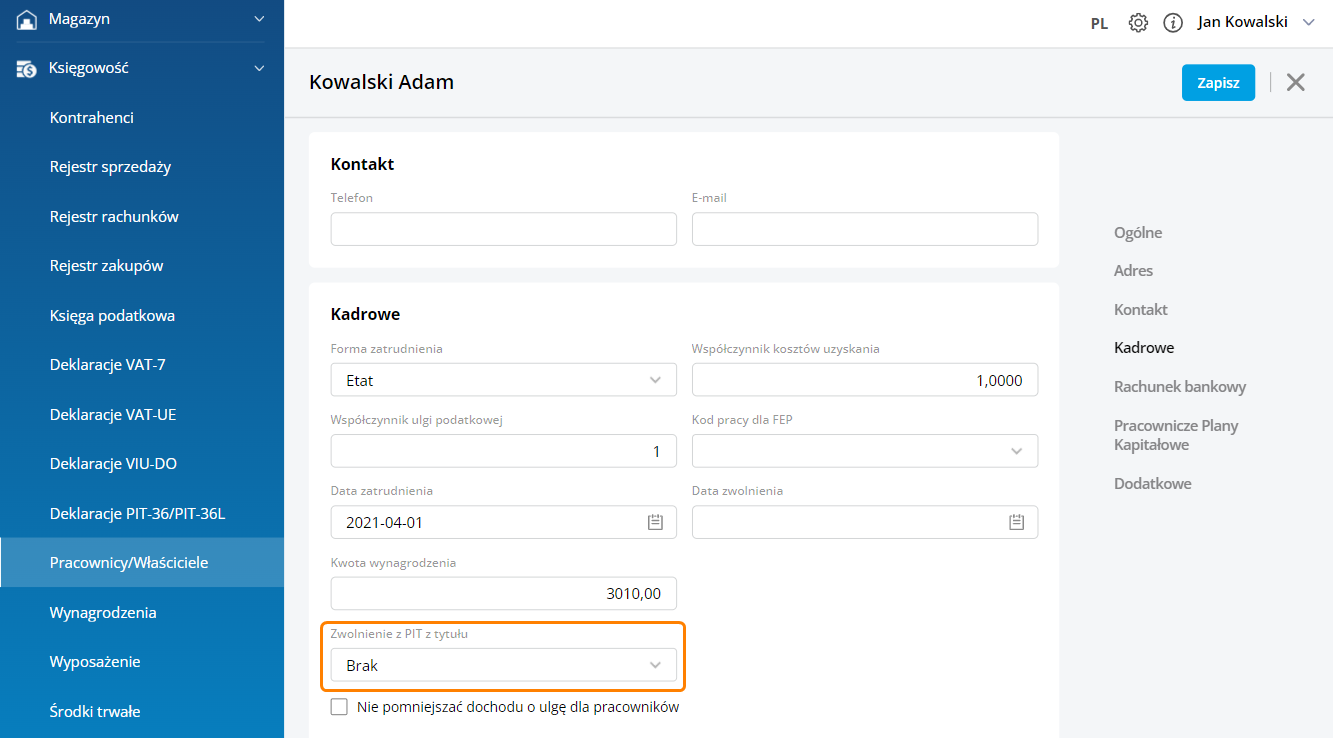

W związku z dodaniem nowych zwolnień, na formularzu pracownika – w sekcji Kadrowe – zostało dodane nowe pole ‘Zwolnienie z PIT z tytułu’ z rozwijalną listą możliwych do wybrania przyczyn zwolnienia z podatku. Z poziomu listy dostępne są następujące opcje:

- Brak – w wypłatach nie będzie stosowane zwolnienie z podatku,

- Osoba do 26 lat – należy wybrać w przypadku pracowników poniżej 26 roku życia. W przypadku dodawania pracownika, gdy zostanie uzupełniony PESEL, który wskazuje, że pracownik ma do 26 lat opcja ustawi się automatycznie. Zwolnienie będzie stosowane do dnia, w którym pracownik ukończy 26 lat lub momentu przekroczenia limitu przychodów zwolnionych.

- Osoba powyżej 60/65 lat niepobierająca emerytury – należy zaznaczyć w przypadku złożenia wniosku o stosowanie zwolnienia z PIT przez osobę, która pomimo osiągnięcia wieku emerytalnego nie wystąpiła o emeryturę tylko pracuje dalej i podlega z tego tytułu ubezpieczeniu społecznemu. Zwolnienie będzie stosowane w wypłatach wypłacanych od 1.01 2022 r., jeżeli pracownik ma odpowiedni wiek (ukończone 60/65 lat w dniu wypłaty). Zwolnienie będzie stosowane do przekroczenia limitu przychodów zwolnionych.

- Osoba wychowująca co najmniej 4 dzieci – należy zaznaczyć na wniosek osoby wychowującej co najmniej czworo dzieci. Zwolnienie będzie stosowane w wypłatach naliczonych po 01.01.2022 r. do osiągnięcia limitu zwolnienia.

- Osoba, która przeniosła miejsce zamieszkania na terytorium Polski – należy zaznaczyć na wniosek osoby, która przeniosła miejsce zamieszkania na terytorium Rzeczypospolitej Polskiej. Pracownik we wniosku ma obowiązek podania roku zakończenia stosowania zwolnienia. Zwolnienie przysługuje w czterech kolejno po sobie następujących latach podatkowych. Jeśli na formularzu pracownika zostanie wybrana opcja ‘Osoba, która przeniosła miejsce zamieszkania na terytorium Polski’, to dodatkowo należy ustawić rok do kiedy obowiązuje zwolnienie. Zwolnienie będzie stosowane w wypłatach naliczonych po 01.01.2022 r. nie później niż do końca roku wskazanego na formularzu pracownika w polu ‘Obowiązujące do końca roku’ lub przekroczenia limitu.

Zwolnienie z podatku dla wszystkich wyżej wymienionych grup przysługuje do ściśle określonego rocznego limitu zarobków (85.528 zł) W miesiącu, w którym pracownik przekracza powyższy limit od wynagrodzenia ponad limit zostanie naliczona zaliczka podatku.

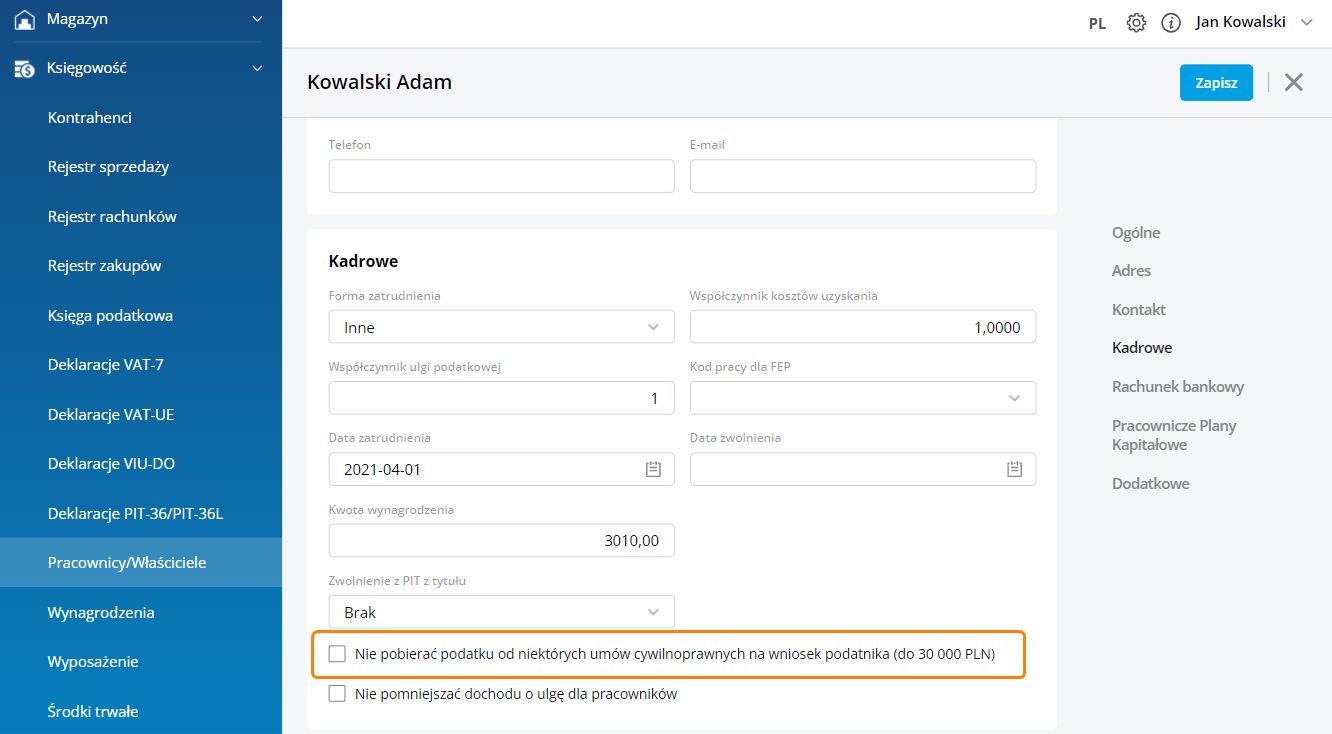

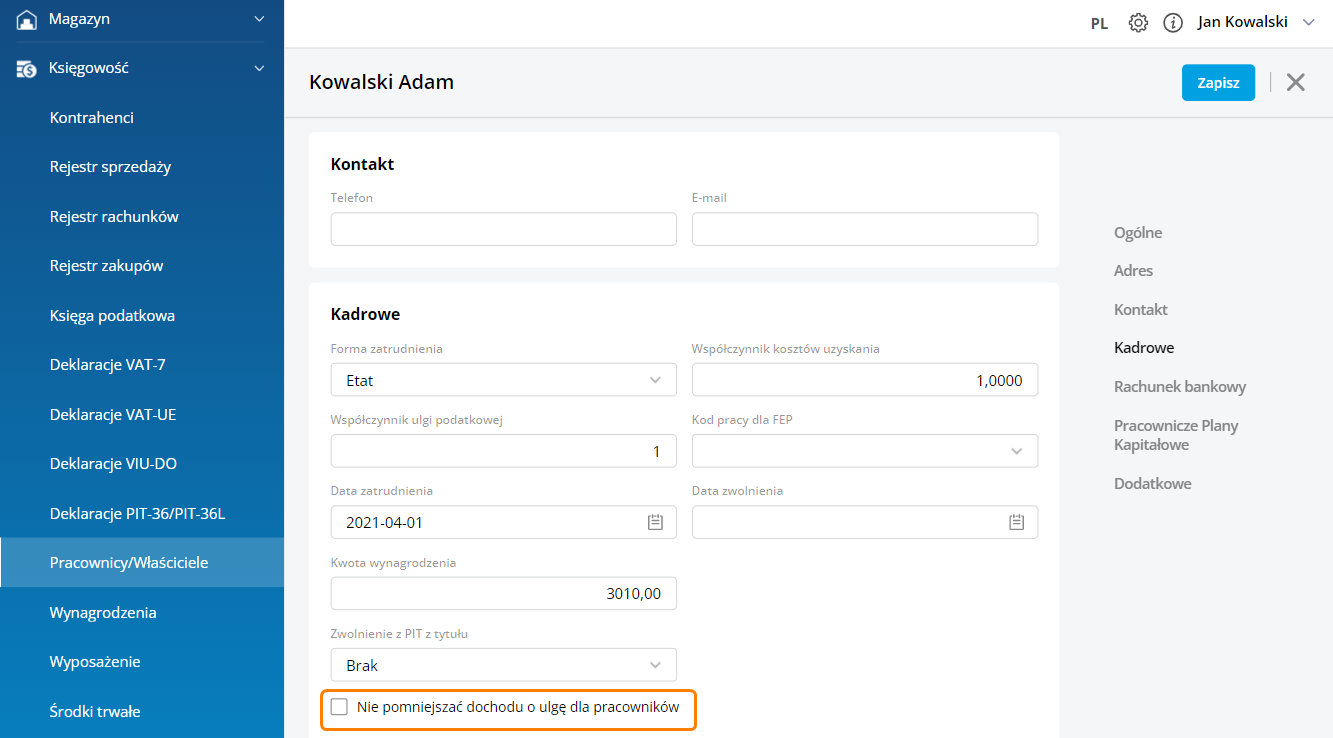

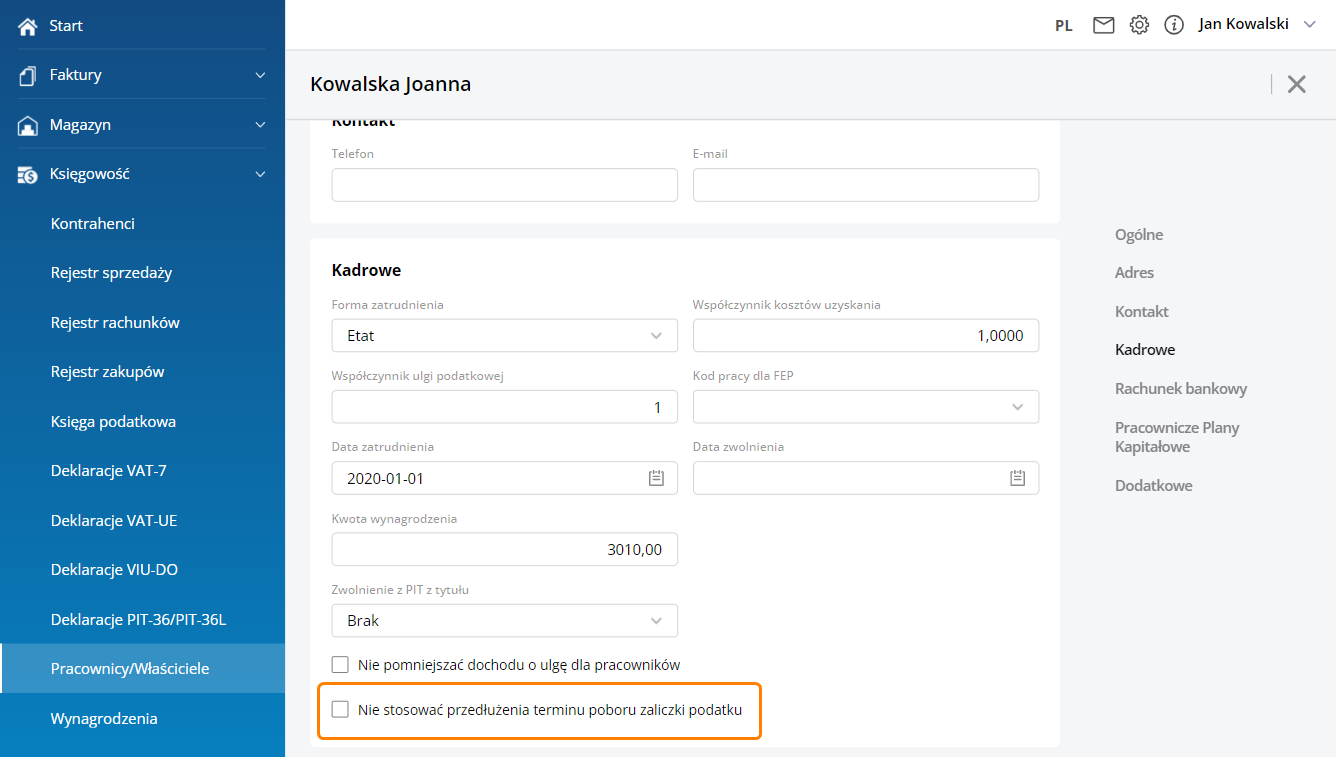

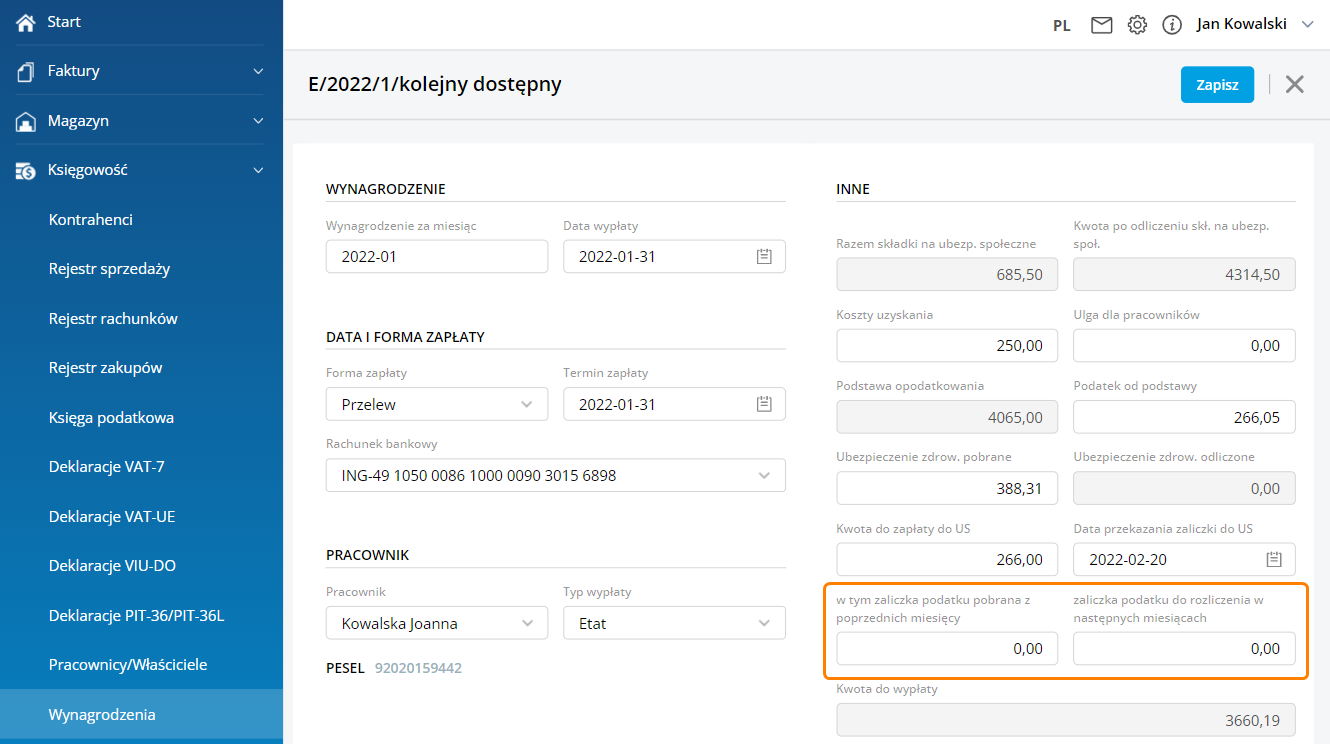

Na formularzu pracownika został dodany nowy parametr ‘Nie pobierać podatku od niektórych umów cywilnoprawnych na wniosek podatnika (do 30 000 PLN)’. Ustawienie parametru decyduje czy w wypłacie pracownika zostanie naliczony podatek. Podczas naliczania wypłat, które mają ustawioną datę wypłaty od 01.01.2022 lub późniejszą dla pracowników, którzy mają zaznaczony parametr 'Nie pobierać podatku od niektórych umów cywilnoprawnych na wniosek podatnika (do 30 000 PLN)’ sprawdzane jest czy dochód pracownika uzyskany od początku roku podatkowego nie przekroczył 30000 zł i czy pracownik w danym miesiącu nie jest zatrudniony na etat, z którego miałby stosowaną ulgę. Jeżeli nie, to zaliczka podatku nie zostanie naliczona. W wypłacie, w której dochód pracownika w danym roku podatkowym przekroczy kwotę 30000 zł podatek zostanie naliczony. Na formularzu pracownika, dodano nowy parametr ‘Nie pomniejszać dochodu o ulgę dla pracowników’, który należy zaznaczyć w przypadku złożenia wniosku przez pracownika. Pracownik może złożyć pracodawcy pisemny wniosek o niepomniejszanie dochodu o kwotę ulgi. Ulga dla klasy średniej będzie naliczana automatycznie dla wypłat wypłacanych od 1.01.2022 roku za miesiące, w których pracownik etatowy uzyskał przychody ze stosunku służbowego, stosunku pracy, pracy nakładczej i spółdzielczego stosunku pracy w wysokości wynoszącej od 5 701 zł do 11 141 zł. W przypadku, gdy pracownik nie złożył wniosku o niestosowanie ulgi, a sumarycznie jego przychód w miesiącu mieści się w przedziale od 5 701 zł do 11 141 w wypłacie naliczy się ulga w wysokości obliczonej według wzoru: Od 1.01.2022 roku zaliczka podatku nie będzie pomniejszana o składkę zdrowotną odliczoną w wysokości 7,75% podstawy. Od wypłat wypłacanych od 01.01.2022 r. naliczona zaliczka po zaokrągleniu do pełnych złotych będzie stanowiła zaliczkę podatku do Urzędu Skarbowego. W związku z tą zmianą w programie składka zdrowotna odliczona nie będzie już naliczana. Na formularzu wynagrodzenia z datą wypłaty od 1.01.2022 pole ‘Ubezpieczenie zdrow. odliczone’ będzie zablokowane do edycji. Od 1.01.2022 r. nadal będzie stosowane ograniczenie składki do wysokości zaliczki podatku. Zmianie ulegnie sposób wyliczania naliczonej zaliczki podatku, do której należy przyrównać kwotę składki zdrowotnej. Podczas naliczania wynagrodzenia wypłacanego od 1.01.2022 r. do poprawnego wyliczenia kwoty składki zdrowotnej 9% ustalane będzie jaka byłaby składka zdrowotna, gdyby obowiązywały zasady podatkowe aktualne na dzień 31.12.2021, czyli przed wymienionymi powyżej zmianami. Naliczona zaliczka podatku będzie wyliczona z zastosowaniem stałych podatkowych obowiązujących w 2021 roku, czyli ulgi podatkowej 43,76 zł, progów podatkowych – próg 85528 zł. Dodatkowo podczas naliczania tej zaliczki podatku na potrzeby składki zdrowotnej nie będzie stosowana wprowadzona od 1.01.2022 r. ulga dla pracowników. Jeśli kwota składki zdrowotnej (9% od podstawy składki zdrowotnej) będzie wyższa niż naliczona zaliczka podatku to kwota składki zdrowotnej zostanie ograniczona do wysokości zaliczki podatku. Wynagrodzenie powinno zostać naliczone następująco: W programie Comarch ERP XT udostępniono możliwość naliczania wynagrodzeń zgodnie z nowymi wytycznymi wprowadzonymi rozporządzeniem Ministra Finansów z 7 stycznia 2022 r. (w sprawie przedłużenia terminów poboru i przekazania przez niektórych płatników zaliczek na podatek dochodowy od osób fizycznych (Dz.U. poz. 28)). Rozporządzenie ma zastosowanie do przychodów ze stosunku pracy oraz z umów zleceń z datą wypłaty od 1 stycznia 2022 r., jeżeli miesięczny przychód nie przekracza 12 800 zł. Na formularzu pracownika w sekcji Kadrowe został dodany nowy parametr (domyślnie niezaznaczony) ‘Nie stosować przedłużenia terminu poboru zaliczki podatku’. W przypadku gdy parametr jest zaznaczony zaliczka podatku naliczana jest według zasad obowiązujących od 1.01.2022 r. bez stosowania rozporządzenia. Zgodnie z nowymi zasadami podatkowymi zaliczkę na podatek dochodowy oblicza się poprzez odjęcie od uzyskanego przychodu brutto kwoty kosztów uzyskania przychodów oraz składek ZUS i ulgi dla klasy średniej, a następnie pomnożenie tak uzyskanej podstawy przez 17%. Obliczoną kwotę pomniejsza się o 1/12 kwoty zmniejszającej podatek. W przypadku wynagrodzeń wypłaconych w 2021 r. kwotę zaliczki obliczaliśmy poprzez odjęcie od przychodu kosztów uzyskania przychodów i składek ZUS oraz pomnożenie tej wartości przez 17 proc. i odjęcie od uzyskanej kwoty 1/12 kwoty zmniejszającej podatek. Od naliczonego podatku odejmowaliśmy składkę zdrowotną (7,75 proc.) i 1/12 kwoty zmniejszającej podatek. Ujemna różnica między tak obliczonymi zaliczkami ‒ według Polskiego Ładu i według zasad z 2021 r. ‒ to nadwyżka, której nie należy pobierać. Można to zilustrować w etapach: Etap 1. Liczymy zaliczki na podatek dochodowy według zasad „nowych” (obowiązujących od 2022 r.) oraz „starych” sprzed 2022 r. Etap 2. Porównujemy, która zaliczka jest mniejsza – według starych zasad czy nowych zasad: Nadwyżka pomiędzy nowymi zasadami, a starymi zasadami będzie pobrana później: Na formularzu wypłaty naliczanej od 1.01.2022 w programie Comarch ERP XT zostały dodane nowe pozycje: ‘w tym zaliczka podatku pobrana z poprzednich miesięcy’ oraz ‘zaliczka podatku do rozliczenia w następnych miesiącach’: Jeśli zaliczki według starych zasad są mniejsze, to w polu ‘Kwota do zapłaty do US’ podstawia się kwota zaliczki w mniejszej wysokości (płatnik pobiera od podatnika zaliczkę niższą, czyli obliczoną na starych zasadach). Kwota różnicy pomiędzy kwotą zaliczki według nowych i starych zasad prezentowana jest w polu ‘zaliczka podatku do rozliczenia w następnych miesiącach’. W miesiącu, w którym zaliczka według nowych zasad będzie mniejsza niż zaliczka według starych zasad, wówczas płatnik pobiera od podatnika zaliczkę z Polskiego Ładu oraz nadwyżkę z poprzednich miesięcy, ale nie więcej niż do kwoty zaliczki obliczonej na starych zasadach. Kwota dodatkowo pobranej zaliczki zostanie wyświetlona w polu ‘w tym zaliczka podatku pobrana z poprzednich miesięcy’. W przypadku gdy dla formy zatrudnienia Inne wyliczane jest wynagrodzenie z tytułu umowy o dzieło, to należy ręcznie skorygować wartości wyliczone w polach: ‘zaliczka podatku do rozliczenia w następnych miesiącach’ oraz ‘w tym zaliczka podatku pobrana z poprzednich miesięcy’. Jeżeli pracownik w 2021 i 2022 roku korzysta ze zwolnienia z PIT dla młodych oraz zarówno w 2021 jak i 2022 przekroczył roczny limit zarobków (85.528), to na wynagrodzeniu w 2022 roku w miesiącu, w którym następuje przekroczenie limitu zarobków należy samodzielnie zweryfikować i zmodyfikować wyliczoną kwotę podatku do zapłaty do US. Dodatkowe informacje: 1. Jak wygląda rozliczenie wypłaty pracownika, który korzysta ze zwolnienia z podatku w związku z wychowywaniem co najmniej 4 dzieci (pracownik ma stawkę 4500zł/miesięcznie)? W celu odnotowania zwolnienia z PIT w związku z wychowywaniem co najmniej czworga dzieci: Analiza wynagrodzenia: Suma opodatkowanych elementów: 4500 W tym przychód podlegający zwolnieniu z PIT: 4 500 Suma składek ZUS: 616,95 W tym podlegające odliczeniu od podstawy opodatkowania: 0,00 Koszty uzyskania przychodu: 250,00 Ulga dla pracowników: 0,00 (przychody pracownika nie mieszczą się w przedziale upoważniającym do stosowania ulgi dla pracowników) Podstawa opodatkowania: 0,00 Ulga podatkowa (odliczona): 0,00 Podatek od podstawy: 0,00 Kwota do zapłaty do US: 0,00 Ustalenie hipotetycznej naliczonej zaliczki podatku – jaka by była, gdyby obowiązywały zasady podatkowe aktualne na 31.12.2021: 573,85 Składka zdrowotna: 349,47 Kwota wypłaty netto pracownika: 3533,58 2. Jak naliczyć wypłatę osobie na umowę zlecenie, która złożyła wniosek o niepobieranie zaliczki podatku? Analiza wynagrodzenia: Suma opodatkowanych elementów: 3 000 W tym przychód podlegający zwolnieniu z PIT: 0,00 Suma składek ZUS: 411,30 W tym podlegające odliczeniu od podstawy opodatkowania: 411,30 Koszty uzyskania przychodu: 517,74 Podstawa opodatkowania: 2 070,96 Podstawa opodatkowania: 2 071,00 Podatek od podstawy: 352,07 Kwota do zapłaty do US: 0,00 Ustalenie hipotetycznej naliczonej zaliczki podatku – jaka by była gdyby obowiązywały zasady podatkowe aktualne na 31.12.2021: 352,07 Składka zdrowotna: 232,98 Kwota wypłaty netto pracownika: 2355,72 3. Jak naliczyć wypłatę dla pracownika, którego przychody mieszczą się w przedziale 5 701 a 8 549 (upoważniającym do stosowania ulgi dla pracowników), który nie złożył wniosku o niestosowanie ulgi dla klasy średniej? Analiza wynagrodzenia: Suma opodatkowanych elementów: 6000 W tym przychód podlegający zwolnieniu z PIT: 0,00 Suma składek ZUS: 822,60 W tym podlegające odliczeniu od podstawy opodatkowania: 822,60 Koszty uzyskania przychodu: 250,00 Ulga dla pracowników: 119,41 Podstawa opodatkowania: 4807,99 Podstawa opodatkowania: 4808,00 Ulga podatkowa (odliczona): 425,00 Podatek od podstawy: 392,36 Kwota do zapłaty do US: 392,00 Ustalenie hipotetycznej naliczonej zaliczki podatku – jaka by była gdyby obowiązywały zasady podatkowe aktualne na 31.12.2021: 793,83 Składka zdrowotna: 465,97 Kwota wypłaty netto pracownika: 4319,43 4. Jak naliczyć wypłatę dla pracownika, który złożył wniosek o niestosowanie ulgi dla pracowników? Analiza wynagrodzenia: Suma opodatkowanych elementów: 10 000 W tym przychód podlegający zwolnieniu z PIT: 0,00 Suma składek ZUS: 1371,00 W tym podlegające odliczeniu od podstawy opodatkowania: 1 371,00 Koszty uzyskania przychodu (odliczone): 250,00 Ulga dla pracowników: 0,00 (pracownik złożył wniosek o niestosowanie ulgi dla pracowników) Podstawa opodatkowania: 8379,00 Podstawa opodatkowania 8379,00 Podatek od podstawy: 999,43 Ustalenie hipotetycznej naliczonej zaliczki podatku – jaka by była gdyby obowiązywały zasady podatkowe aktualne na 31.12.2021: 1380,67 Składka zdrowotna: 776,61 Zaliczka podatku naliczona wg zasad obowiązujących w 2022 r.: Zaliczka podatku naliczona wg zasad obowiązujących 31.12.2021 r.: Porównujemy zaliczkę wg nowych i starych zasad (zgodnie z nowymi wytycznymi wprowadzonymi rozporządzeniem Ministra Finansów z 7 stycznia 2022r): Kwota wypłaty netto pracownika: 7140,39 Zobacz także: Jak naliczyć wypłatę pracownikowi? Jak wyliczyć wynagrodzenie uwzględniające ulgę w PIT dla osób poniżej 26 roku życia?

– w którym A oznacza uzyskane w ciągu miesiąca przychody ze stosunku służbowego, stosunku pracy, pracy nakładczej i spółdzielczego stosunku pracy.

1000 – 137,10– 250=613 zł (po zaokrągleniu)

613*17%-43,76(ulga na 31.12.2021) = 60,45 zł – naliczona zaliczka podatku

Polski Ład – praktyczne przykłady

W menu Księgowość – Pracownicy otwieramy formularz pracownika i w pozycji Zwolnienie z PIT z tytułu wybieramy: Osoba wychowująca co najmniej 4 dzieci. Dodajemy wynagrodzenie z datą wypłaty w roku 2022.

573,85 > 349,47 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i naliczamy składkę zdrowotną w wysokości 349,47

Czy ten artykuł był pomocny?