W tym artykule opisaliśmy możliwość wyliczenia deklaracji rocznej PIT-36/PIT-36S. Funkcja jest dostępna dla pakietu z Księgowością.

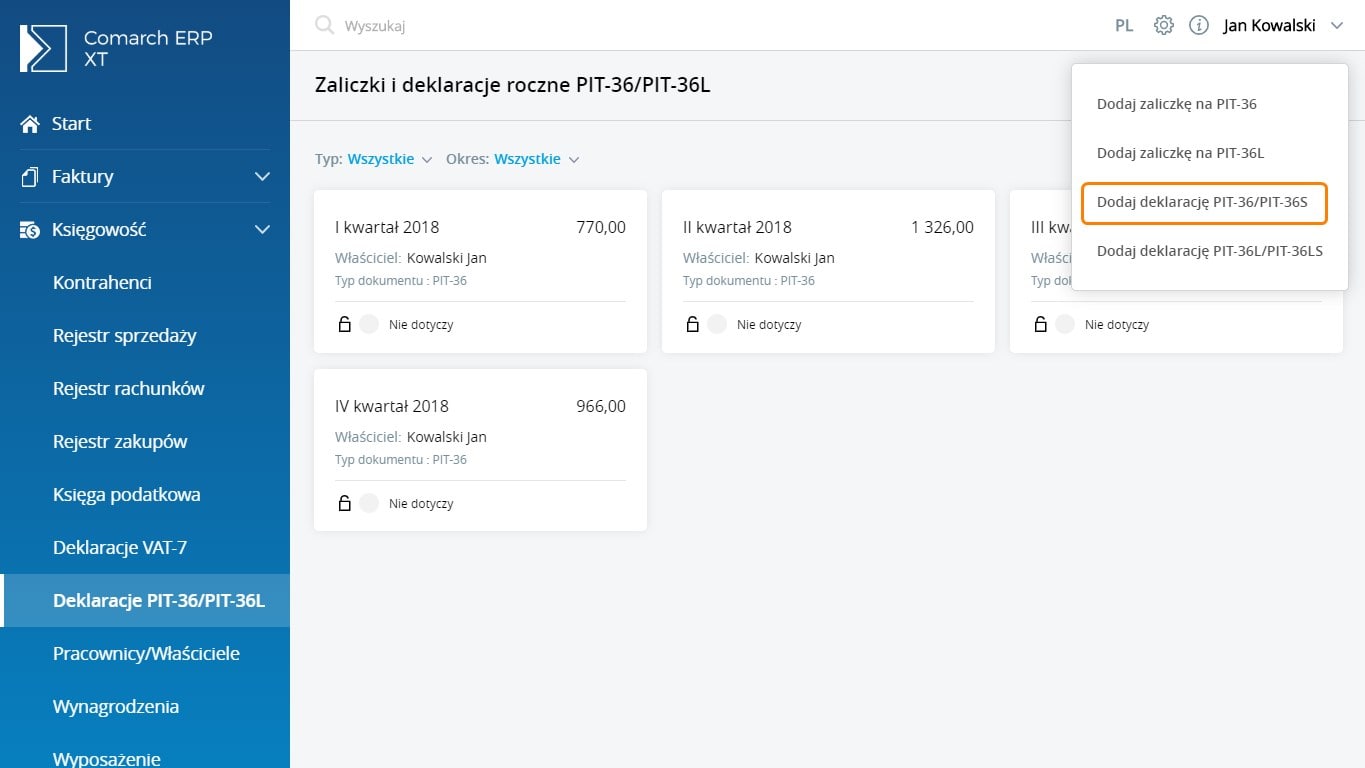

Deklaracja roczna PIT-36/PIT-36S jest dostępna z poziomu Księgowość/Deklaracje PIT-36/PIT-36L.

Uwaga! Dane takie jak Nazwisko, Imię, NIP, Data urodzenia przenosi się na formularz deklaracji jeżeli są uzupełnione na indywidualnej karcie właściciela.

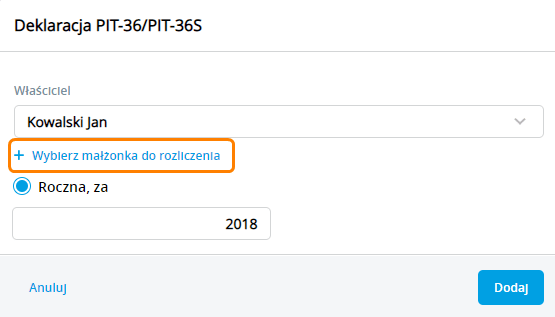

Uwaga! W przypadku wyboru sposobu opodatkowania wspólnie z małżonkiem lub w sposób przewidziany dla wdów i wdowców istnieje możliwość wskazania małżonka z listy właścicieli. Wtedy dane personalne i adresowe uzupełnione na indywidualnej karcie małżonka (współwłaściciela) zostaną przeniesione do odpowiednich pól w sekcji B.2 na deklaracji PIT-36.

Uwaga! Użytkownik będzie miał możliwość uzupełnienia danych małżonka ręcznie na formularzu deklaracji PIT-36.

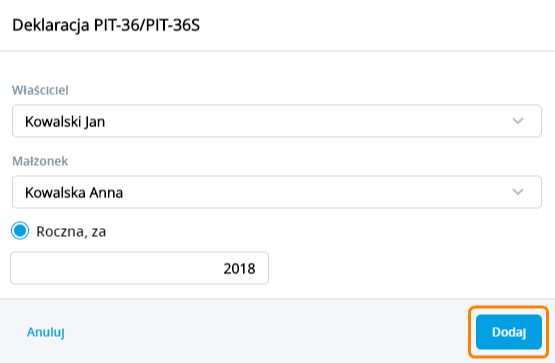

Na wyświetlonym oknie po wybraniu właściciela i małżonka z listy należy kliknąć przycisk Dodaj.

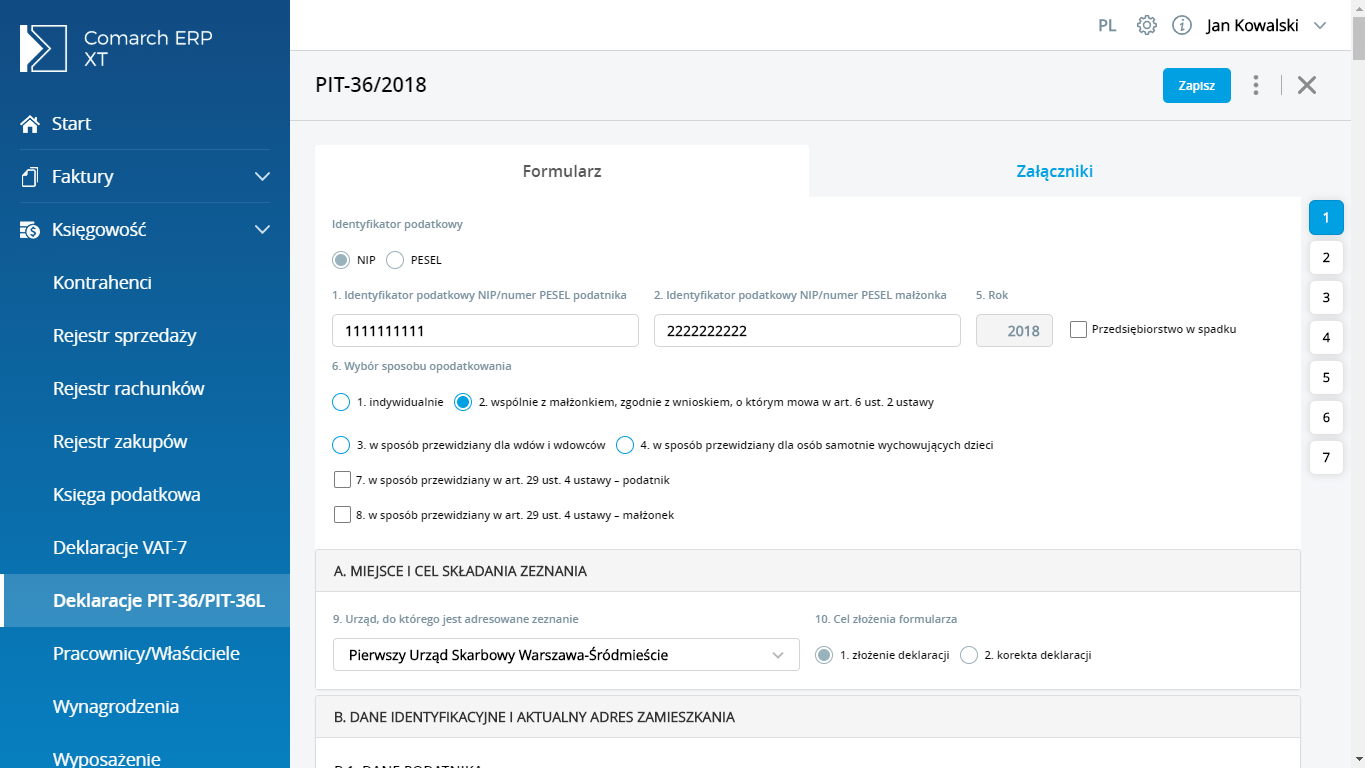

Utworzy się nowy formularz deklaracji rocznej PIT-36/PIT-36S.

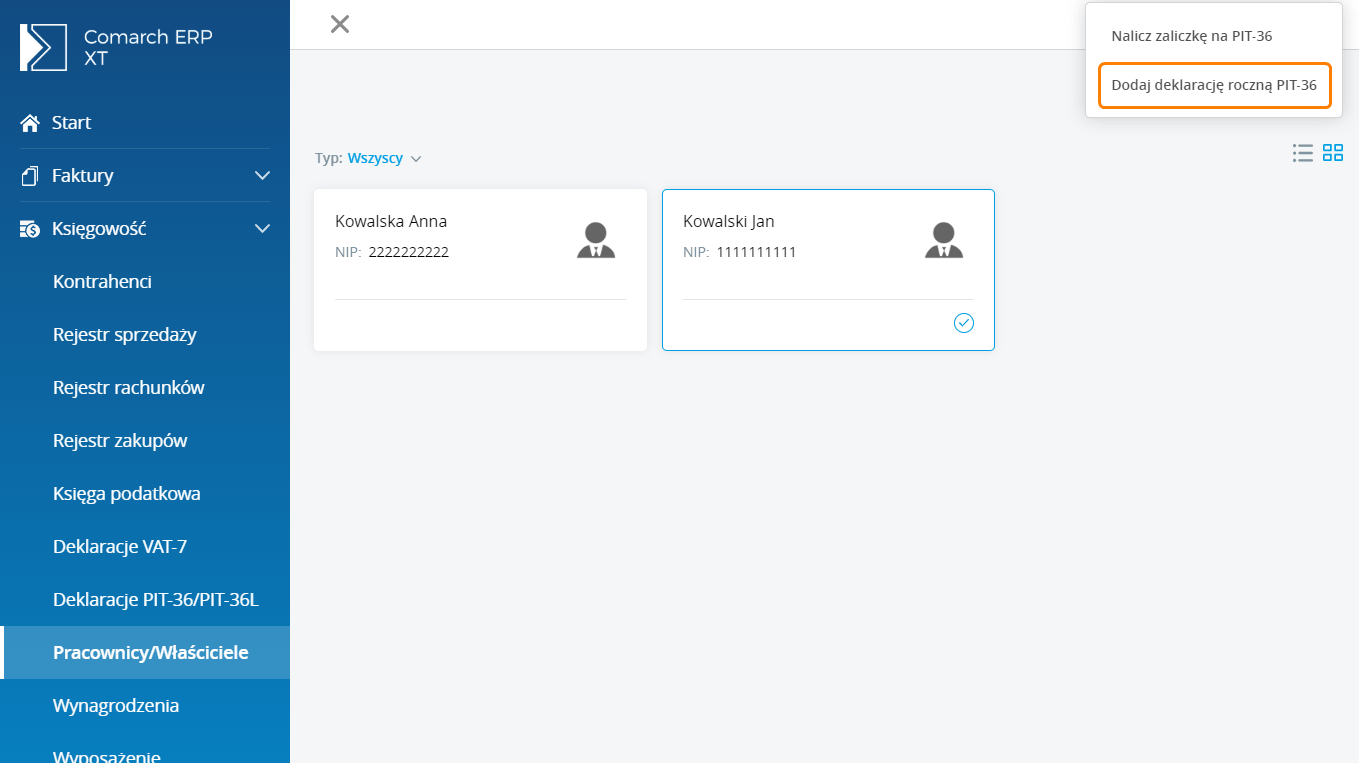

Deklarację roczną PIT-36/PIT-36S można również obliczyć po zaznaczeniu właściciela w Księgowość/Pracownicy/Właściciele w menu kontekstowym znajduje się opcja Dodaj deklarację roczną PIT-36.

Formularz deklaracji składa się z 2 zakładek:

Zakładka 1 – [Sekcja A-U]

Sekcja A – C zawiera następujące informacje:

Rok, za który deklaracja ma być obliczona.

Właściciel, podatnik, dla którego będzie obliczana deklaracja. Podatnika wskazujemy na oknie przy dodawaniu deklaracji poprzez wybór z listy właścicieli.

Małżonek, wyboru małżonka można dokonać poprzez wybór z listy właścicieli lub uzupełnić jego dane ręcznie na formularzu deklaracji PIT-36.

Uwaga! W przypadku wyboru małżonka z listy właścicieli i uzupełnienia odpowiednich danych na indywidualnej karcie właściciela bądź na wyliczonych zaliczkach PIT-36, na formularzu deklaracji zostaną uzupełnione pola 108 – 112, 124-128, 163, 166, 208, 271-276, 289-300, 316-321.

Uwaga! Na formularzu deklaracji PIT-36 pola dotyczące małżonka będą aktywne do uzupełnienia tylko w przypadku wybrania sposobu opodatkowania wspólnie z małżonkiem lub w sposób przewidziany dla wdów i wdowców.

Identyfikator podatkowy – wybór identyfikatora podatkowego NIP czy PESEL.

Uwaga! Jeśli dla podatnika został dodany załącznik PIT/B to w polu identyfikator podatkowy zostanie wybrany NIP bez możliwości zmiany.

Przedsiębiorstwo w spadku – parametr powinien zaznaczyć podatnik będący przedsiębiorstwem w spadku.

Uwaga! Po zaznaczeniu parametru Przedsiębiorstwo w spadku w polu Identyfikator podatkowy domyślnie zaznaczana jest opcja NIP.

Uwaga! Zaznaczenie parametru powoduje zablokowanie do edycji i wyzerowanie kwot (o ile były uzupełnione) w poz.: 7, 8, 37, 37A, 38A, 39, 39A, 40, 40A, 41, 41A, 42_1, 42_2, 43-52, 58-93, 98-156, 158-160, 163, 165-168, 170, 172, 174, 176, 178-179, 181, 183, 185, 187, 189, 191-193, 195-197, 200, 205, 207-210, 212, 214, 271-327, 331, 333, 335, 337, 354- 365, 378-389, 402-413, 422, 425-427 oraz 433-436.

Wybór sposobu opodatkowania – podatnik może rozliczać się indywidualnie, wspólnie z małżonkiem (art. 6 ust. 2), w sposób przewidziany dla wdów i wdowców lub w sposób przewidziany dla osób samotnie wychowujących dzieci.

Cel złożenia formularza – złożenie zeznania lub korekta zeznania.

Sekcja B – zawiera dane personalne i adresowe podatnika i jego małżonka.

Sekcja C – zawiera informacje dodatkowe o przychodach i zwolnieniach, dotyczących podatnika i jego małżonka.

Uwaga! Jeżeli Użytkownik zaznaczy parametr 40 i 40a, wtedy aktywne do edycji będzie pole z rokiem 42.1 (podatnik) oraz 42.2 (małżonek). W przypadku Przedsiębiorstwa w spadku zaznaczenie parametru 41b umożliwi uzupełnienie pola 42.3 (zmarły przedsiębiorca).

Sekcja D – zawiera zestawienie łącznych przychodów i kosztów uzyskania przychodu ze wszystkich działalności gospodarczych oraz najmu, podnajmu lub dzierżawy. W tym miejscu program wylicza odpowiednio wartość dochodu lub straty.

Uwaga! Wartość pól 53 i 54 zostanie uzupełniona na podstawie kwot z pozycji od 52 do 55 z załącznika PIT/B. Pole 57 uzupełni się na podstawie wyliczonych zaliczek PIT-36 (suma z pól Należna zaliczka z formularza Zaliczka na PIT-36).

Uwaga! Pole 59 zostanie uzupełnione w sytuacji kiedy Użytkownik zaznaczy parametr 39. Pole 113 będzie można uzupełnić, gdy zaznaczony jest parametr 39a.

Uwaga! Jeżeli uzupełnione jest pole 39, 39a lub 41b to kwota podsumowania Dochodu w wierszu RAZEM nie będzie uwzględniała kwot wyliczonych w polu 58 i 113.

Uwaga! W przypadku uzupełnienia pozycji 153, 154, 155 i 156 wymagalne staje się pole 427 informujące o liczbie składanych załączników PIT/M. Uzupełnienie tych pól wymaga dołączenia załącznika PIT/M do deklaracji rocznej PIT-36. Użytkownik nie będzie miał możliwości wyeksportowania takiej deklaracji do systemu e-Deklaracje w programie Comarch EPR XT. Taką deklarację będzie można wydrukować.

Sekcja E– zawiera dochód zwolniony od podatku, wartość straty z lat ubiegłych zgodnie z art. 9 ust. 3 i 3a oraz dochód po odliczeniu dochodu zwolnionego i straty.

Sekcja F – zawiera kwoty indywidualnych odliczeń podatnika od dochodu.

Uwaga! Pole 171 oraz 172 będą przenoszone z załącznika PIT/O. Użytkownik nie będzie miał możliwości edytowania tych pól na formularzu deklaracji PIT-36/PIT-36S.

Uwaga! Pole 173 i 174 będą przenoszone z pola 43 z załącznika PIT/BR. Użytkownik nie będzie miał możliwości edytowania tych pól na formularzu deklaracji PIT-36/PIT-36S.

Sekcja G – I – w części tej pokazywana jest wartość podatku, jak również wartość odliczenia z tytułu ubezpieczenia zdrowotnego. W sekcji tej pokazywane są również pozostałe odliczenia od podatku.

W pozycji 202 Podatek dochodowy liczony jest według wzoru:

- Dla dochodu <= 85 528 zł: 18% podstawy obliczenia podatku – kwota wolna od podatku,

- Dla dochodu > 85 528 zł: 15 395,04 zł + 32% nadwyżki podstawy obliczenia podatku ponad 85 528 zł – kwota wolna od podatku.

Kwota zmniejszająca podatek, o której mowa powyżej, odliczana w rocznym obliczeniu podatku, o którym mowa w art. 34 ust. 7 albo art. 37 ust. 1 lub w zeznaniu, o którym mowa w art. 45 ust. 1, wynosi:

- 1 440 zł: dla podstawy obliczenia podatku <= 8 000 zł,

- 1 440 zł – kwota obliczona według wzoru: 883,98 zł × (podstawa obliczenia podatku – 8 000 zł) ÷ 5 000 zł: dla podstawy obliczenia podatku > 8 000 zł <= 13 000 zł,

- 556,02 zł – dla podstawy obliczenia podatku > 13 000 zł <= 85 528 zł,

- 556,02 zł – kwota obliczona według wzoru: 556,02 zł × (podstawa obliczenia podatku – 85 528 zł) ÷ 41 472 zł: dla podstawy obliczenia podatku > 85 528 zł <= 127 000 zł,

- jeżeli podstawa obliczenia podatku > 127 000 to kwota zmniejszająca podatek nie jest odejmowana.

Kwota w poz. 202 Obliczony podatek zaokrąglana jest do dwóch miejsc po przecinku.

Uwaga! W przypadku uzyskiwania dochodów wymienionych w pozycji 199 oraz 200 podatek wyliczany jest z zastosowaniem stopy procentowej.

Sekcja J – K – na zakładce znajduje się informacja o należnych zaliczkach, należnym podatku, zapłaconym podatku oraz zapłaconych zaliczkach dla poszczególnych miesięcy/kwartałów. Kwoty wyliczone w pozycjach dotyczących należnych zaliczek oraz zapłaconych zaliczek (w tym kwoty wykazane na podstawie zaliczek uproszczonych na PIT-36) przenoszone są z wyliczonych zaliczek (za ten sam miesiąc/kwartał). Użytkownik ma możliwość edycji tych kwot. Zmiana kwoty w pozycji Zapłaconej zaliczki nie aktualizuje kwoty Należnej zaliczki.

Sekcja L – P – zawiera informacje o kwocie podatku do zapłaty lub kwocie nadpłaty, zryczałtowany podatek, odsetki naliczone oraz należne zaliczki za poszczególne miesiące.

Sekcja Q – U – to informacja o załącznikach, wniosek o przekazanie 1% podatku na rzecz OPP oraz informacja o karcie dużej rodziny. Kwota 1% podatku jest automatycznie wyliczana po uzupełnieniu na formularzu deklaracji rocznej Numeru KRS organizacji. Wnioskowaną kwotę można pomniejszyć.

Uwaga! Jeżeli Użytkownik w polu 433 zaznaczy opcję 2. Małżonek to w polu 434 zostanie domyślnie zaznaczona opcja 3. PIT-37. Pole 434 Kod formularza, do którego został dołączony załącznik PIT/D będzie dostępne do edycji, tak aby Użytkownik mógł wybrać właściwą opcję.

Uwaga! Użytkownik ma możliwość zaznaczenia w poz. 436 Osoba posiadająca ważną KDR opcji podatnik i/lub małżonek (jeżeli w poz. 6 Wybór sposobu opodatkowania zaznaczono opcję wspólnie z małżonkiem (art. 6 ust. 2).

Uwaga! Program Comarch ERP XT oferuje możliwość swobodnego wyboru wspieranej Organizacji Pożytku Publicznego kwotą z tytułu 1% podatku należnego.

Uwaga! Po obliczeniu deklaracji, użytkownik powinien sprawdzić w dalszej części formularza te pola, które nie są pobierane automatycznie przez program i wymagają ewentualnego uzupełnienia.

Zakładka 2 – [Załączniki] – zawiera listę załączników PIT/B, PIT/BR oraz PIT/O dla podatnika i małżonka.

Deklaracja roczna PIT-36/PIT-36S wersja 26:

- Posiada możliwość uzupełniania przychodów z innych źródeł niż działalność gospodarcza.

- Posiada możliwość wydrukowania deklaracji PIT-36/PIT-36S wraz z uzupełnionymi załącznikami. Istnieje możliwość przesłania wydruku deklaracji drogą mailową. Jeżeli na karcie właściciela został uzupełniony adres e-mail, program podpowie adres z karty. Użytkownik ma możliwość wpisania adresu e-mail ręcznie.

- Posiada załącznik PIT/B (dostępny na formularzu deklaracji rocznej PIT-36/PIT-36S w zakładce Załączniki). Istnieje możliwość wprowadzenia dowolnej liczby załączników (ich liczba wykazywana jest w polu 420 informacja o liczbie załączników PIT/B).

- Posiada załącznik PIT/BR (dostępny na formularzu deklaracji rocznej PIT-36/PIT-36S w zakładce Załączniki) wraz z wydrukiem. Istnieje możliwość wprowadzenia dowolnej liczby załączników (ich liczba wykazywana jest w polu 421 informacja o liczbie załączników PIT/BR).

- Posiada załącznik PIT/O (dostępny na formularzu deklaracji rocznej PIT-36/PIT-36S w zakładce Załączniki) wraz z wydrukiem. Istnieje możliwość wprowadzenia dowolnej liczby załączników (ich liczba wykazywana jest w polu 428 informacja o liczbie załączników PIT/O).

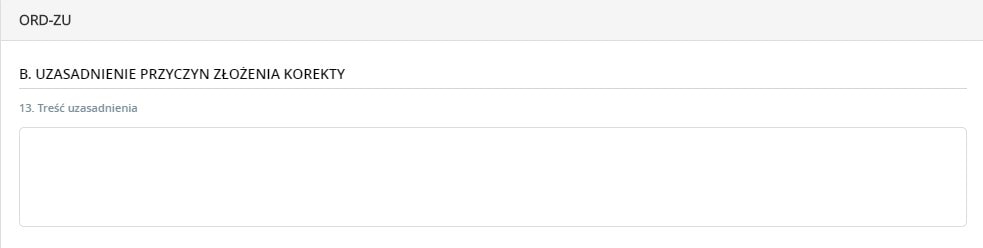

- Złożenie/korekta deklaracji. W programie jest możliwość zapisania zarówno deklaracji, jak i korekt do niej. Dodatkowo na formularzu korekty deklaracji na ostatniej zakładce pokaże się dodatkowa sekcja ORD-ZU do uzasadnienia przyczyn złożenia korekty z polem tekstowym do wpisania treści uzasadnienia.

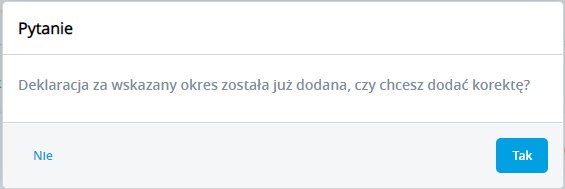

Uwaga! Korektę deklaracji PIT-36/PIT-36S Użytkownik może dodać, jeżeli jest już obliczona deklaracja roczna PIT-36/PIT-36S dla wybranego właściciela za ten sam rok. Aby dodać korektę należy w menu Księgowość/Deklaracje PIT-36/PIT-36L wybrać Dodaj deklarację PIT-36/PIT-36S, wskazać właściciela oraz właściwy rok. Dla właściciela, który ma już obliczoną deklarację roczną PIT-36/PIT-36S w wybranym okresie, pojawi się pytanie:

Zatwierdzenie komunikatu poprzez wybór Tak spowoduje naliczenie korekty deklaracji rocznej PIT-36/PIT-36S.

Uwaga! Sekcja ORD-ZU nie będzie wymagana do zapisania formularza korekty deklaracji.

- Eksport deklaracji rocznej PIT-36/PIT-36S wraz z załącznikami: PIT/B, PIT/BR oraz PIT/O do systemu e‑Deklaracje. Użytkownik w celu wysłania deklaracji do systemu e-Deklaracje ma możliwość wyboru jednej z opcji: podpisu kwalifikowanego lub niekwalifikowanego.

W przypadku wysyłania deklaracji PIT-36/PIT-36S do systemu e-Deklaracje kiedy do deklaracji dołączamy załączniki PIT/B, PIT/O, PIT/BR część pól na tych załącznikach jest wymagana do uzupełnienia aby deklaracja poprawnie została przetworzona przez system e-Deklaracje. Przed wysłaniem program sprawdza, czy pola te zostały uzupełnione i jeżeli nie zostały to pokazuje komunikat informujący o tym, które pole z wymaganych nie zostało uzupełnione. W przypadku poszczególnych załączników sprawdzane są następujące pola:

Załącznik PIT/B

- 7, 9, 13, 15, 19, 23, 30, 34, 41, 45 (w przypadku gdy zostało uzupełnione przynajmniej jedno z pól 7-12, 13-18, 19-29, 30-40, 41-51)

Załącznik PIT/BR

- 53 (w przypadku gdy zostało uzupełnione pole 52), 63, 64 i 71 – dla każdej sekcji F, jeśli uzupełniono przynajmniej jedno z pól 63 – 73.

Załącznik PIT/O

- 1, 5 – 7, w przypadku gdy zostało uzupełnione jedno z pól 11-16 wymagane jest uzupełnienie pól 1, 2 w sekcji D, w przypadku gdy zostało uzupełnione jedno z pól 38, 39 lub 40 wymagane jest uzupełnienie pól 1 lub 2 – 4 w sekcji E.

Uwaga! Wysyłka do systemu e-Deklaracje nie będzie możliwa jeżeli użytkownik w sekcji T. Informacje o załącznikach uzupełni pola dotyczące załączników innych niż PIT/B, PIT/BR oraz PIT/O. Nie są przesyłane pozostałe wyżej nie wymienione załączniki. Jeżeli istnieje potrzeba wypełnienia któregoś z tych załączników należy złożyć deklarację poprzez stronę systemu e-Deklaracje lub w formie papierowej.

- Generowanie płatności zgodnie z formą płatności oraz numerem rachunku wskazanym w menu Konfiguracji firmy/Księgowość. Płatności dla deklaracji mają odpowiednio numery zaczynające się od „PIT-36”. Na formularzu takiej płatności, jako podmiot przenoszony jest wybrany na dokumencie Urząd Skarbowy. Do płatności podstawiany jest także numer rachunku bankowego danego urzędu oraz zgodny ze standardem opis, którego nie można edytować.

Zobacz także:

Jak dodać załącznik PIT/B do deklaracji rocznej PIT-36L/PIT-36LS oraz PIT-36/PIT-36S?

Jak dodać załącznik PIT/BR do deklaracji rocznej PIT-36L/PIT-36LS oraz PIT-36/PIT-36S?

Jak dodać załącznik PIT/O do deklaracji rocznej PIT-36/PIT-36S?