Deklaracje CIT-8 są dostępne w menu Księgowość – Deklaracje CIT-8. Kwoty przychodów i kosztów pobierane są automatycznie przez program z zapisów księgowych, na których zostały wybrane konta wskazane na liście Zestawienie dla CIT. Lista jest dostępna na liście Deklaracje CIT-8 w menu kontekstowym. Na deklarację CIT-8 są również pobierane dane z zaliczek miesięcznych/kwartalnych o dokonanych w ciągu roku odliczeniach od dochodu oraz o kwocie należnego podatku.

Aby obliczyć deklarację, należy na liście Zaliczki i deklaracje roczne CIT-8 wybrać przycisk Dodaj deklarację CIT-8 .

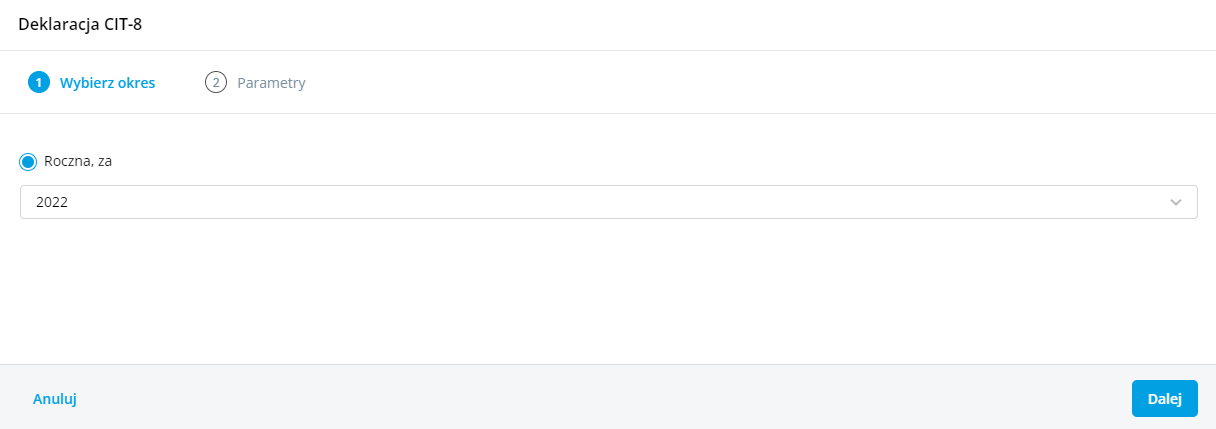

Na wyświetlonym oknie wybieramy właściwy okres obrachunkowy:

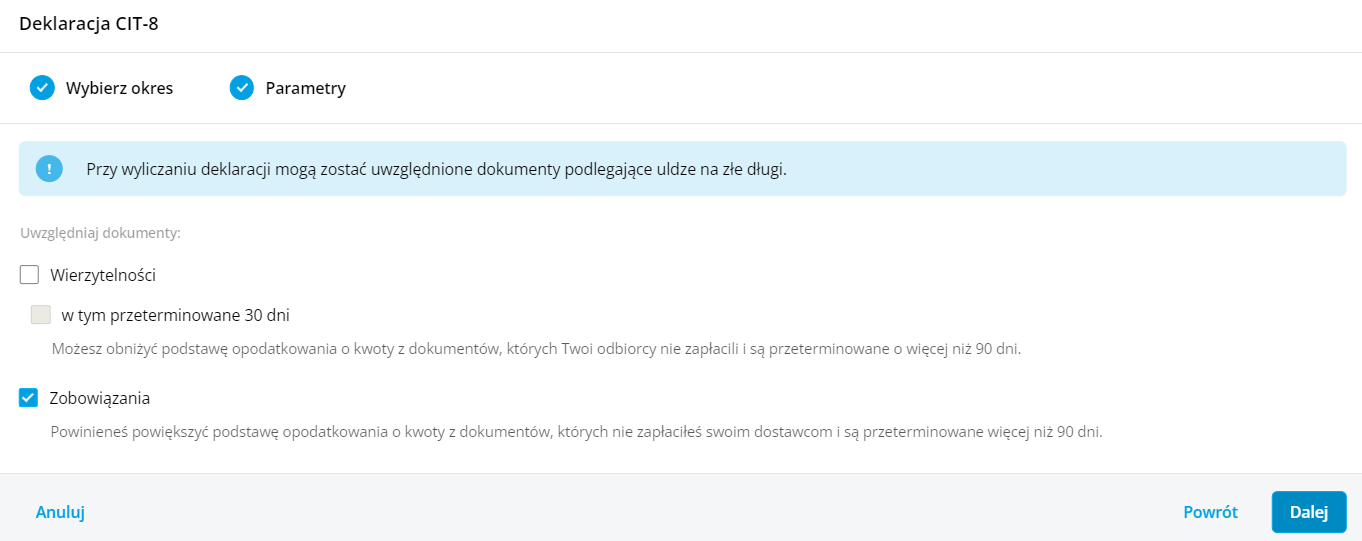

Podczas wyliczania deklaracji na kreatorze istnieje możliwość uwzględniania dokumentów do ulgi na złe długi. Domyślnie zaznaczona będzie opcja Zobowiązania.

Podczas wyliczania deklaracji na kreatorze istnieje możliwość uwzględniania dokumentów do ulgi na złe długi. Domyślnie zaznaczona będzie opcja Zobowiązania.

W kolejnym etapie wyświetli się lista dokumentów wierzytelności/zobowiązań zakwalifikowanych do ulgi na złe długi. Na liście dokumentów zakwalifikowanych do ulgi na złe długi są wykazywane pozycje:

- wystawione na kontrahenta będącego podmiotem gospodarczym,

- z datą wystawienia po 31 grudnia 2017 r. oraz maksymalnie dwa lata wstecz od roku, za który robi się korektę,

- z terminem płatności po 31 grudnia 2019 r.,

- obejmujące transakcje o statusie Krajowy,

- dla których od terminu płatności zobowiązania/wierzytelności minęło 90 dni licząc od pierwszego dnia następującego po określonym na fakturze (rachunku) lub w umowie terminu. W przypadku, gdy termin płatności przypada na dzień ustawowo wolny od pracy lub na sobotę, to przy kwalifikowaniu dokumentu do korekty w podatku dochodowym brany jest pod uwagę pierwszy dzień roboczy przypadający po dniu wolnym,

- do sekcji Niezapłacone zobowiązania i Niezapłacone wierzytelności kwalifikowane są niezapłacone zobowiązania i wierzytelności skorygowane na zaliczkach CIT-8 oraz dokumenty nieskorygowane na zaliczkach w bieżącym roku. Do sekcji kwalifikowane są również wierzytelności, które były wykazane na CIT/WZ w poprzednich latach i jednocześnie nie pomniejszały podstawy opodatkowania,

- do sekcji Zapłacone wierzytelności i Zapłacone zobowiązania kwalifikowane są wierzytelności i zobowiązania, które w poprzednich latach były wykazane w deklaracji CIT/WZ i korygowały podstawę opodatkowania, a które zostały uregulowane w bieżącym roku podatkowym.

Lista dokumentów zawiera następujące kolumny: Istnieje możliwość dodania pozycji ręcznie przez Użytkownika. W sekcji Niezapłacone wierzytelności/zobowiązania oraz Zapłacone wierzytelności/zobowiązania jest dostępna opcja ‘Dodaj kolejną pozycję’. Nie ma możliwości dodania pozycji bez uzupełnionego numeru dokumentu. Data wybrana w kolumnie Termin nie może być wcześniejsza niż data wystawienia. W kolumnie Kwota do ulgi należy uzupełnić kwotę podlegającą korekcie. W przypadku zapłaconych zobowiązań i wierzytelności termin płatności nie jest obowiązkowy, natomiast wymagana jest data rozliczenia (nie może być wcześniejsza niż termin płatności lub w przypadku jego pominięcia niż data wystawienia). W przypadku, gdy na dokumencie handlowym/księgowym zakwalifikowanym do ulgi na złe długi nie został uzupełniony kontrahent to należy usunąć taką pozycję i dodać ponownie ręcznie. Po przejściu przez kreator otworzy się formularz deklaracji rocznej CIT-8. Na formularzu deklaracji CIT-8(32) przychody, koszty oraz odliczenia podzielone są na Kapitałowe i Pozostałe. Sekcja A-B Rok podatkowy, za który deklaracja ma być obliczona. Cel złożenia formularza – złożenie zeznania lub korekta zeznania. W przypadku gdy w poz. 8 Rodzaj korekty wybrano opcję 2. korekta zeznania składana w toku postępowania podatkowego w sprawie unikania opodatkowania, o której mowa w art. 81b § 1a Ordynacji podatkowej, należy wypełnić sekcję ORD-ZU. Uzupełnienie uzasadnienie w sekcji ORD-ZU nie jest wymagane w przypadku wskazania w poz. 8 opcji 1. Korekta zeznania, o której mowa w art. 81 Ordynacji podatkowej. Jeżeli dodano zaliczkę kwartalną na CIT-8 za ostatni kwartał okresu obrachunkowego to na deklaracji CIT-8(32) automatycznie zaznaczana jest poz. 28. Podatnik wybrał kwartalny sposób wpłacania zaliczek na podstawie art. 25 ust. 1b ustawy. Użytkownik ma możliwość jej odznaczenia. Jeżeli w danym roku dodano zaliczki uproszczone na CIT-8 to na deklaracji CIT-8(32) automatycznie zaznaczana jest poz. 29 Podatnik wybrał wpłacanie zaliczek w formie uproszczonej na podstawie art. 25 ust. 6-6b ustawy. Użytkownik ma możliwość jej odznaczenia. Sekcja C-D Informacje o załącznikach – pola z ilością załączników CIT-8/O, CIT/BR, CIT/IP, CIT/PM, CIT/MIT, CIT-D, CIT/8S, CIT/KW oraz CIT/WZ są automatycznie uzupełniane. W sekcji D wyświetlane jest zestawienie łącznych przychodów i kosztów uzyskania przychodów z prowadzonej działalności gospodarczej. W tym miejscu program do księgowania wylicza odpowiednio wartość dochodu i straty. Sekcja E-F Zawiera kwoty odliczeń podatnika od dochodu oraz kwoty zwiększenia podstawy opodatkowania/ zmniejszenia straty oraz zmniejszenia podstawy opodatkowania/ zwiększenia straty. Na zakładkę mogą zostać przeniesione kwoty z załącznika CIT/WZ. Na formularzu nie ma możliwości bezpośredniego wprowadzenia odliczeń – kwoty odliczeń są pobierane z załącznika CIT-8/O. Do poz. 98-103 na formularzu deklaracji CIT-8 przenoszona jest wartość z analogicznych pozycji z formularza ostatniej zaliczki na CIT-8 w danym okresie obrachunkowym. Użytkownik ma możliwość edycji tych kwot. Kwoty w poz. 104-105 należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie. Kwoty odliczeń w poz. 106-111 są pobierane z załącznika CIT-8/O. Kwoty w poz. 114-115 na formularzu deklaracji CIT-8 podlegają edycji przez Użytkownika. Do poz. 116 przenoszona wartość z załącznika CIT-8/O z pozycji 166. Do poz. 117 Odliczenia zmniejszające podstawę opodatkowania z tytułu kosztów poniesionych na B+R na formularzu deklaracji CIT-8 przenoszona jest wartość z poz. 42 załącznika CIT/BR Koszty kwalifikowane do odliczenia w roku podatkowym. Wartość w poz. 42 na załączniku CIT/BR ograniczana jest do wysokości kwoty z poz. 117 w CIT-8. Do poz. 118 Odliczenia zmniejszające podstawę opodatkowania przenoszone są wartości wykazane w poz. 167, 168, 169, 170, 171, 172 i 173 załącznika CIT-8/O. Do poz. 121 Wartość wierzytelności zmniejszających podstawę opodatkowania (jeżeli poz. 120 > 0) lub do poz. 123 Wartość wierzytelności zwiększających stratę (jeżeli poz. 115 > 0) przenoszona jest kwota niezapłaconych wierzytelności z załącznika CIT/WZ. Jeśli dany dokument nie może zostać skorygowany ze względu na niewystarczającą kwotę podstawy opodatkowania, to pod uwagę brane są kolejne dokumenty. Suma kwot z poz. 121 i 122 nie może przekroczyć kwoty z poz. 120. Do poz. 124 Wartość zobowiązań zwiększających podstawę opodatkowania (jeżeli poz. 115= 0) lub do poz. 125 Wartość zobowiązań zmniejszających stratę (jeżeli poz. 115 > 0) przenoszona jest kwota niezapłaconych zobowiązań z załącznika CIT/WZ. Do poz. 126 Wartość wierzytelności zwiększających podstawę opodatkowania (jeżeli poz. 115 = 0) lub do poz. 127 Wartość wierzytelności zmniejszających stratę (jeżeli poz. 115 > 0) przenoszona jest kwota zapłaconych wierzytelności, które w poprzednich latach zmniejszyły podstawę opodatkowania lub zwiększyły stratę z pola 28 z załącznika CIT/WZ. Do poz. 128 Wartość zobowiązań zmniejszających podstawę opodatkowania lub do poz. 130 Wartość zobowiązań zwiększających stratę (jeżeli poz. 115 > 0) przenoszona jest kwota zapłaconych zobowiązań, które w poprzednich latach zwiększyły podstawę opodatkowania lub zmniejszyły stratę) z pola 35 z załącznika CIT/WZ. Kwota odliczenia w poz. 128 nie może przekroczyć kwoty z poz. 120 pomniejszonej o sumę kwot z poz. 121 i 122. Jeżeli Użytkownik w poz. 121 i/lub 128 wpisze kwotę większą niż w poz. 120, to program automatycznie koryguje kwotę w tych polach do wartości domyślnych. Jeżeli Użytkownik uzupełni pole 136 to wymagalne stanie się pole 135. W poz. 142 Stawka podatku – art. 19 ustawy automatycznie zaznaczana jest stawka wskazana na formularzu okresu obrachunkowego, za który obliczana jest deklaracja CIT-8. Do poz. 146 przenoszona jest automatycznie wartość z poz. 186 z załącznika CIT-8/O. Jeżeli Użytkownik uzupełni pozycję 149 to wymagalne stanie się pole 148. Sekcja G-H Zawiera informacje o wysokości należnych zaliczek miesięcznych i kwartalnych. Kwoty wyliczone w pozycjach dotyczących należnych zaliczek (w tym kwoty wykazane na podstawie zaliczek na CIT-8) przenoszone są automatycznie do pozycji dotyczących zapłaconych zaliczek (za ten sam miesiąc/kwartał). Jeżeli kwota należnej zaliczki/zapłaconej zaliczki w sekcji G zostanie zmodyfikowana to Użytkownik powinien zweryfikować poprawność kwoty podsumowania w poz. 227, 233, 239 oraz 245. Sekcja I-K Zawiera informacje o kwocie do zapłaty lub kwocie nadpłaty, innych zobowiązaniach podatkowych. Do poz. 249 Suma wpłat dokonanych przez podatnika na formularzu deklaracji CIT-8 przenoszona jest suma kwot z poz. 239 i 245. Kwota w poz. 251 jest automatycznie pobierana z załącznika CIT/BR. Kwotę należy ręcznie zmodyfikować o kwotę wynikającą z załącznika CIT/WW. W porównaniu z wersją 31 formularza CIT-8 wersja 32 w sekcji I zawiera dwa nowe pola (poz. 257 i 258). Pole 257 dotyczy podatku z tytułu przerzuconych dochodów wykazanego w załączniku CIT/PD natomiast pole 258 dotyczy minimalnego podatku dochodowego wykazanego w załączniku CIT/M. Poz. 257 oraz 258 należy uzupełnić ręcznie. Sekcja L-M Zawiera informacje o okresach zawieszenia wykonywania działalności, dane osoby odpowiedzialnej za obliczenie podatku i datę wypełnienia zeznania. Sekcja Załączniki Zawiera listę załączników CIT-8/O, CIT/BR, CIT/IP, CIT/PM, CIT/MIT, CIT-D, CIT/8S, CIT/KW oraz CIT/WZ: Załącznik CIT-8/O Informację o odliczeniach od dochodu i od podatku oraz o dochodach (przychodach) wolnych od podatku można dodać w sekcji Załączniki. Podatnicy podatku dochodowego od osób prawnych korzystających z ulg i odliczeń podatkowych, wypełniając swoje zeznanie roczne, muszą dodatkowo wypełnić załącznik CIT-8/O. Wszelkie odliczenia wskazane w załączniku CIT-8/O przenoszone się do zeznania rocznego podatnika. W porównaniu z wersją 17 formularza CIT-8/O wersja 18 w sekcji B.1. zawiera dwa nowe pola (poz. 71 i 72). Są to pola dotyczące dochodów osiągniętych przez spółkę holdingową z tytułu odpłatnego zbycia udziałów (akcji). Poz. 71 oraz 72 należy uzupełnić ręcznie. Na załączniku CIT-8/O w sekcji B.2. Odliczenia od dochodu strat z lat ubiegłych, wartość w poszczególnych poz. Kwota straty odliczona w latach poprzednich ograniczana jest do wysokości kwot w odpowiadającym im poz. Kwota poniesionej straty. Jeżeli Użytkownik uzupełni poz. Kwota poniesionej straty to wymagalne stanie się pole dotyczące roku poniesienia straty. W porównaniu z wersją 17 formularza CIT-8/O wersja 18 w sekcji B.2.1. zawiera dwa nowe pola (poz. 98a i 98b). Poz. 98a Wartość strat z poz. 98 odliczana w poz. 158 od dochodów (przychodów) z zysków kapitałowych oraz poz. 98b Wartość strat z poz. 98 odliczana w poz. 159 od dochodów (przychodów) z innych źródeł przychodów. Suma kwot z poz. 98a oraz 98b nie może przekroczyć kwoty z poz. 98. Kwota z poz. 98a jest odliczana w poz. 158 natomiast kwota z poz. 98b jest odliczana w poz. 159 załącznika CIT-8/O . Poz. 98a oraz 98b należy uzupełnić ręcznie. Kwota w poz. 98 na formularzu załącznika CIT-8/O ograniczana jest do wysokości sumy kwot z poz. 94 i 95 Dochód po doliczeniu z deklaracji CIT-8 pomniejszonej o sumę kwot z poz. 76 i 77 Razem dochody (przychody) wolne od podatku z załącznika CIT-8/O. Na załączniku CIT-8/O w sekcji B.2.2 Straty z zysków kapitałowych z lat ubiegłych i B.2.3 Straty z innych źródeł przychodów z lat ubiegłych: Kwota w poz. 119 Do odliczenia na formularzu załącznika CIT-8/O ograniczana jest do wysokości kwoty z poz. 94 Dochód po doliczeniu z deklaracji CIT-8 pomniejszonej o kwotę z poz. 76 Razem dochody (przychody) wolne od podatku z załącznika CIT-8/O. Kwota w poz. 140 Do odliczenia na formularzu załącznika CIT-8/O ograniczana jest do wysokości kwoty z poz. 95 Dochód po doliczeniu z deklaracji CIT-8 pomniejszonej o kwotę z poz. 77 Razem dochody (przychody) wolne od podatku z załącznika CIT-8/O. Załącznik CIT-BR Kwoty na załączniku należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie. Wybór w poz. 8 Podatnik posiadał w roku podatkowym status centrum badawczo-rozwojowego na formularzu załącznika CIT-BR(8) opcji tak lub uzupełnienie przynajmniej jednej z poz. 52-58 umożliwia uzupełnienie kwot w sekcji B.2 Dodatkowe odliczenia przysługujące podatnikowi, posiadającemu status centrum badawczo-rozwojowego, o którym mowa w art. 18d ust. 3a ustawy lub podatnikowi, który jest wspólnikiem spółki niebędącej osobą prawną, posiadającej status centrum badawczo-rozwojowego. Kwoty w poz. 32 i 33 są do ręcznego uzupełnienia. Kwota odliczenia w poz. 32 nie może przekroczyć 100% kwoty wykazanej w pozycji 31. Kwota odliczenia w poz. 33 nie może przekroczyć 100% sumy kosztów z poz. 13, 15, 17, 19, 21, 23, 27 i 29. Załącznik CIT/WZ W przypadku deklaracji CIT-8(32) załącznik CIT/WZ(3) jest dodawany automatycznie i nie podlega modyfikacji. Na załączniku CIT/WZ uwzględniane są następujące dokumenty: Zarówno w przypadku korekty wierzytelności jak również zobowiązań w przypadku korekt dokumentów na minus aby poprawnie w uldze na złe długi uwzględnić różnicę pomiędzy dokumentem pierwotnym i korektą należy rozliczyć całkowicie korektę oraz częściowo (na kwotę korekty) fakturę pierwotną. W polu 14 Niezapłacone wierzytelności widnieje suma kwot dokumentów zmniejszających podstawę opodatkowania/ zwiększających stratę. W polu 21 Niezapłacone zobowiązania widnieje suma kwot dokumentów zwiększających podstawę opodatkowania/ zmniejszających stratę. W polu 28 Zapłacone wierzytelności widnieje suma kwot dokumentów, które w poprzednich latach były wykazane na CIT/WZ (zmniejszały podstawę opodatkowania lub zwiększały stratę). W polu 35 Zapłacone zobowiązania widnieje suma kwot dokumentów, które w poprzednich latach były wykazane na CIT/WZ (zmniejszały stratę/zwiększały podstawę opodatkowania). Deklaracja roczna CIT-8 wersja 32: Korektę deklaracji CIT-8 Użytkownik może dodać, jeżeli jest już obliczona deklaracja za ten sam rok. Aby dodać korektę należy w menu Księgowość/Deklaracje CIT-8 wybrać Dodaj deklarację CIT-8, wskazać właściwy okres obrachunkowy. Płatności Płatności dla deklaracji mają odpowiednio numery zaczynające się od „CIT-8”. Na formularzu takiej płatności, jako podmiot przenoszony jest wybrany na dokumencie Urząd Skarbowy. Na płatności dla deklaracji CIT-8 do pola Rachunek bankowy podmiotu podstawiany jest także Indywidualny Rachunek Podatkowy uzupełniony na indywidualnej karcie właściciela (szczegółowe informacje: Indywidualny Rachunek Podatkowy) oraz zgodny ze standardem opis, którego nie można edytować. Kwota na formularzu płatności dla deklaracji korygującej jest równa różnicy kwoty z deklaracji korygowanej i kwoty z poprzedniej deklaracji. Eksport deklaracji rocznej CIT-8 do systemu e-Deklaracje Eksport deklaracji rocznej CIT-8 odbywa się wraz z załącznikami: CIT-8/O, CIT/BR, CIT/IP, CIT/PM, CIT/MIT, CIT-D, CIT/8S, CIT/KW oraz CIT/WZ do systemu e-Deklaracje. Użytkownik w celu wysłania deklaracji do systemu e-Deklaracje powinien posiadać podpis kwalifikowany. Księgowanie deklaracji CIT-8 W przypadku księgowości kontowej na liście deklaracji CIT-8 w menu kontekstowym dostępna jest opcja Księguj służąca do zaksięgowania kwoty do zapłaty/kwoty do zwrotu z deklaracji CIT-8, za pomocą schematu księgowego. W menu Księgowość – Plan kont – Schematy księgowe nie został przygotowany domyślny schemat księgowy, który umożliwia księgowanie deklaracji CIT-8. Należy utworzyć własny schemat księgowy do księgowania deklaracji CIT-8 (Dowiedz się więcej: Jak utworzyć schemat księgowy?) lub zmodyfikować istniejący schemat księgowy o typie 'Zaliczka na CIT-8′. Zobacz także: