W tym artykule opisaliśmy możliwość wyliczenia deklaracji rocznej PIT-36L/PIT-36LS. Funkcja jest dostępna dla pakietu z Księgowością.

Uwaga! Deklaracja roczna PIT-36L/PIT-36LS w wersji 15 dostępna jest do rozliczenia rocznego za rok 2018.

Deklaracja roczna PIT-36L/PIT-36LS obliczana jest na podstawie zapisów Księgi podatkowej oraz danych wprowadzonych na indywidualnej Karcie właściciela, skąd pobierane są kwoty odliczeń od dochodu i podatku oraz informacje o wartości udziałów, kwot przychodów i kosztów uzyskanych z dodatkowej działalności gospodarczej i działalności w strefie.

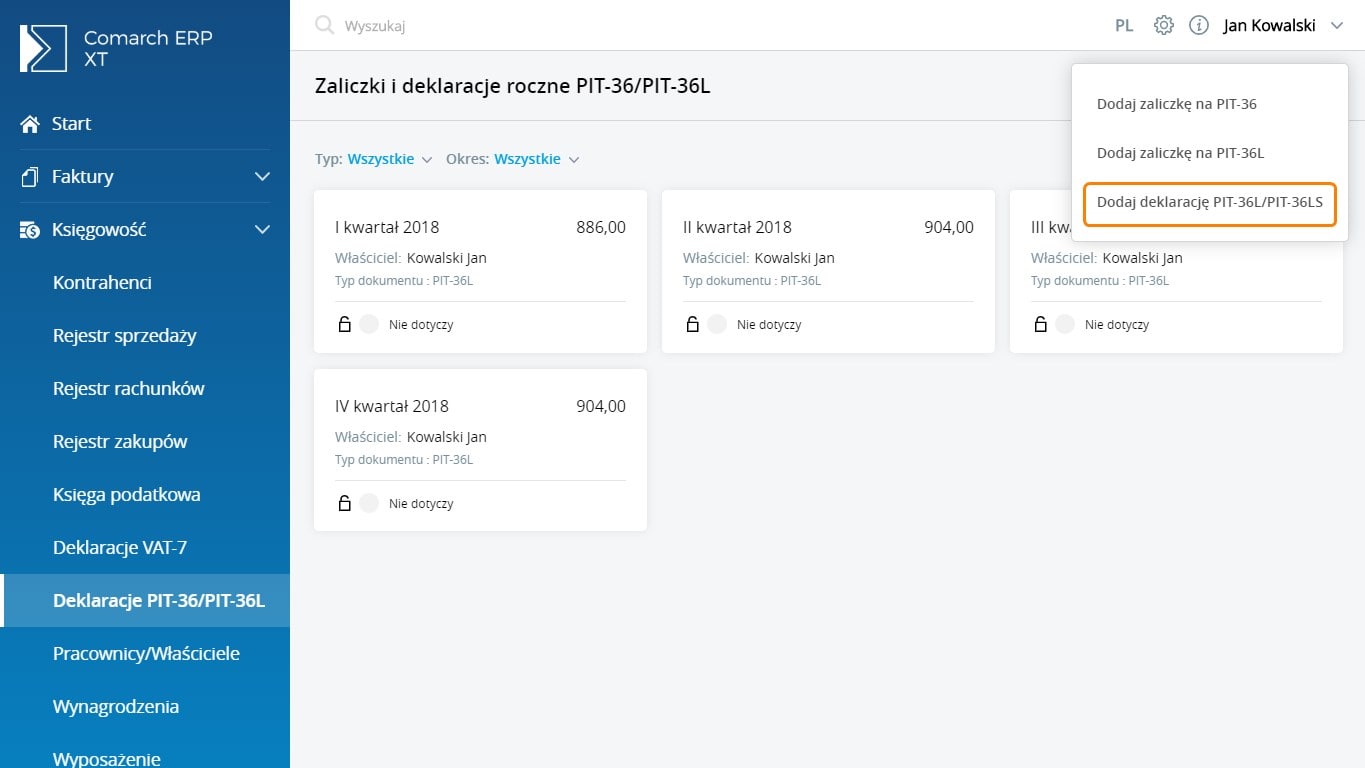

Deklaracja roczna PIT-36L/PIT-36LS jest dostępna z poziomu Księgowość/Deklaracje PIT-36/PIT-36L po wybraniu opcji Dodaj deklarację PIT-36L/PIT-36LS.

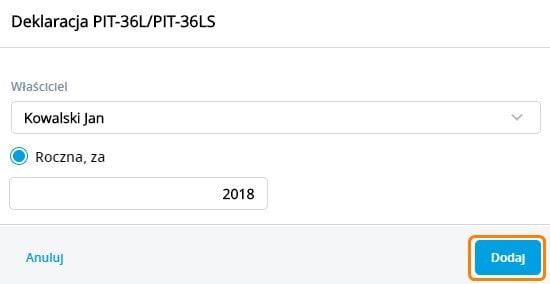

Na wyświetlonym oknie po wybraniu właściciela należy kliknąć przycisk Dodaj.

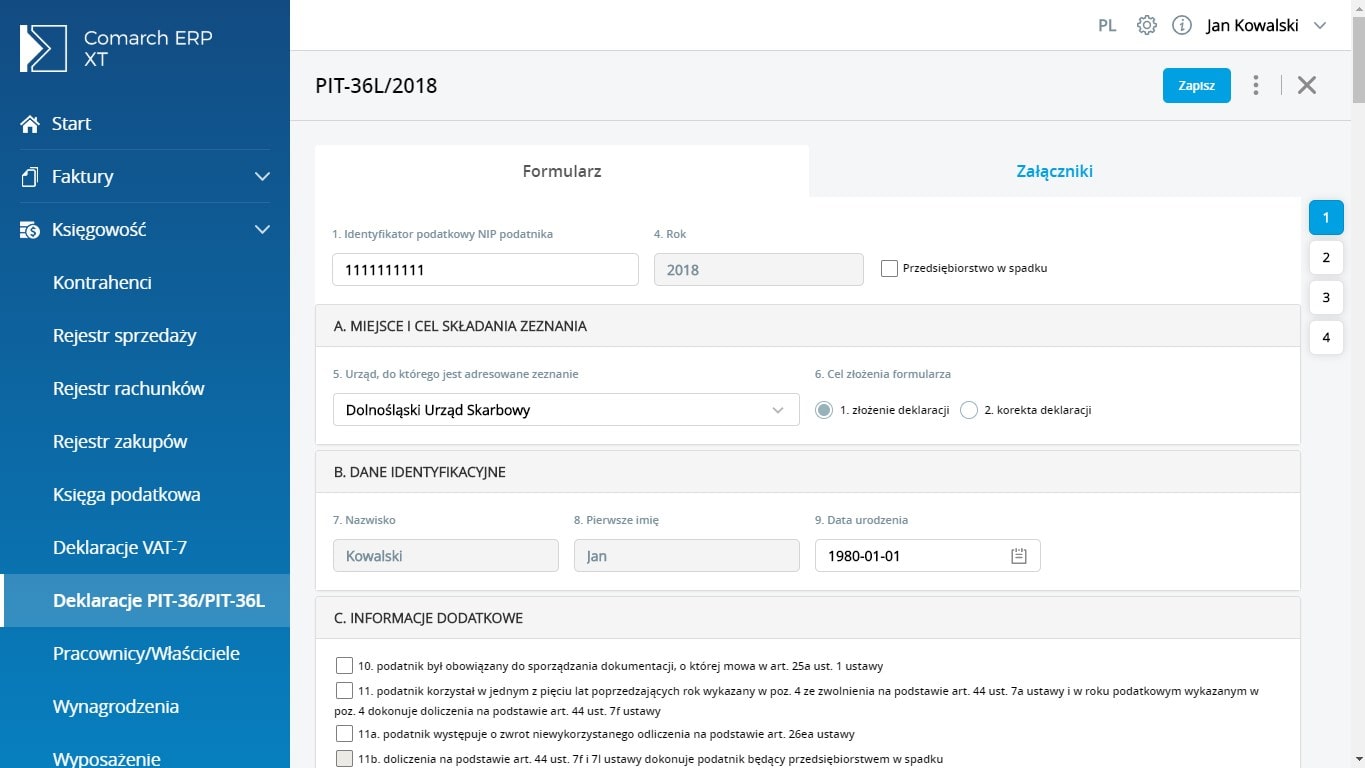

Utworzy się nowy formularz deklaracji rocznej PIT-36L/PIT-36LS.

Utworzy się nowy formularz deklaracji rocznej PIT-36L/PIT-36LS.

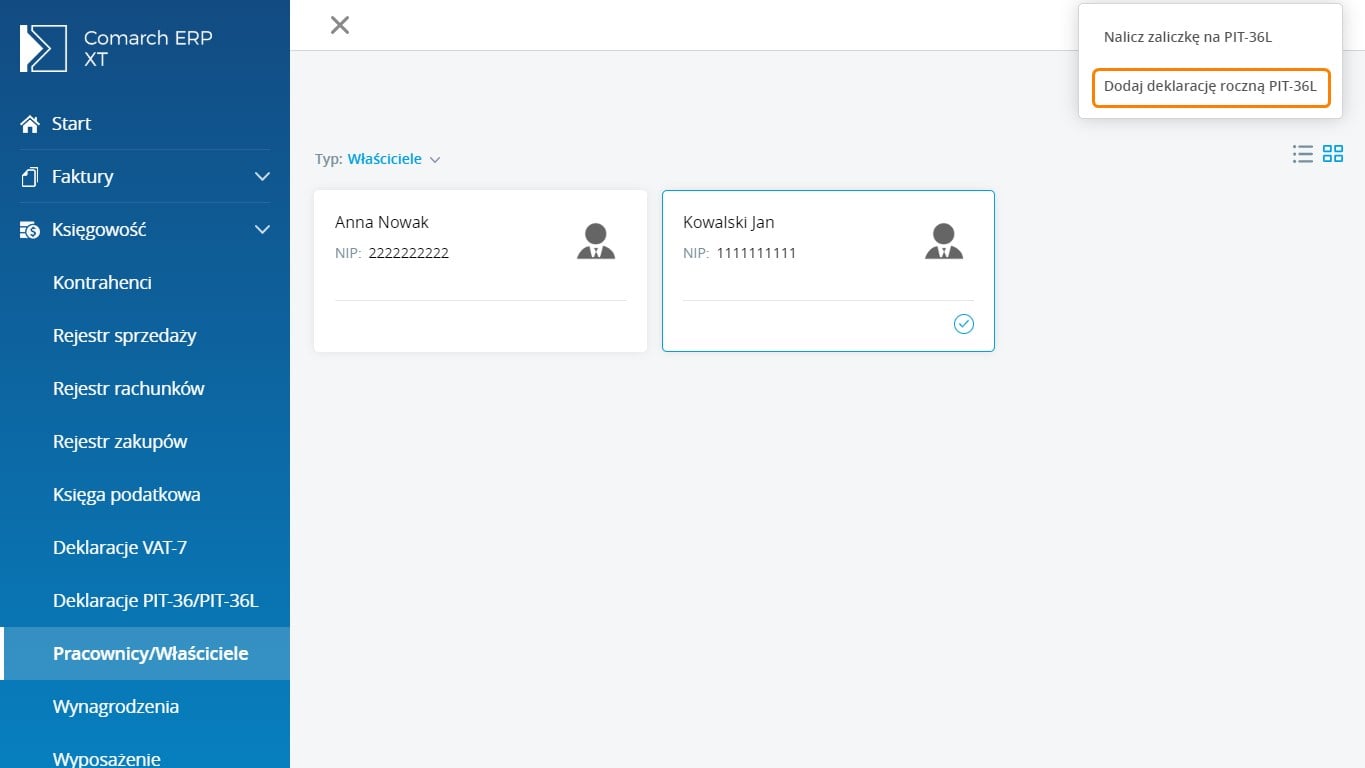

Deklarację roczną PIT-36L/PIT-36LS można również obliczyć po zaznaczeniu właściciela w Księgowość/Pracownicy/Właściciele w menu kontekstowym znajduje się opcja Dodaj deklarację roczną PIT-36L.

Uwaga! Jeżeli na karcie właściciela Użytkownik uzupełni dane takie jak Nazwisko, Imię, numer NIP, data urodzenia to zostaną one przeniesione na formularz deklaracji.

Formularz deklaracji składa się z 2 zakładek:

Zakładka 1 – [Sekcja A-R]

Sekcja A-D zawiera następujące informacje:

Rok, za który deklaracja ma być obliczona.

Uwaga! Deklaracja roczna PIT-36L/PIT-36LS w wersji 15 jest dostępna do obliczenia za 2018 rok ze względu na obowiązujący w tym okresie wzór formularza deklaracji.

Właściciel – podatnik, dla którego będzie obliczana deklaracja. Podatnika wskazujemy na oknie przy dodawaniu deklaracji poprzez wybór z listy właścicieli.

Przedsiębiorstwo w spadku – parametr powinien zaznaczyć podatnik będący przedsiębiorstwem w spadku.

Sekcja A – D w części Informacje dodatkowe i Ustalenie dochodu/straty zawiera informacje o zwolnieniach i zestawienie łącznych przychodów i kosztów uzyskania przychodu z pozarolniczej działalności gospodarczej oraz działów specjalnych produkcji rolnej. W tym miejscu program wylicza odpowiednio wartość dochodu lub straty.

Sekcja E – F w części tej widoczna jest również wartość odliczenia z tytułu ubezpieczenia społecznego. Na formularzu jest możliwość bezpośredniego wprowadzenia odliczeń – kwoty odliczeń są na deklarację również pobierane z indywidualnej karty właściciela.

Uwaga! Suma kwot z pola 33 i 34 w sekcji E nie może przekroczyć wartości wprowadzonej w polu 32. Jeżeli wartość w polu 33 będzie niższa niż wartość w polu 32, program podpowie kwotę kosztów możliwą do odliczenia w polu 34. Użytkownik będzie miał możliwość modyfikacji wartości w polu 33 i 34.

Sekcja G – I – pozwala na wyliczenie podatku wg stawki liniowej 19% oraz obliczenie zobowiązania podatkowego.

Sekcja J – zawiera należne zaliczki, należny podatek, zapłacony podatek oraz zapłacone zaliczki dla poszczególnych miesięcy/kwartałów. Kwoty wyliczone w pozycjach dotyczących należnych zaliczek (w tym kwoty wykazane na podstawie zaliczek uproszczonych na PIT-36L) przenoszone są z wyliczonych zaliczek (za ten sam miesiąc/kwartał). Użytkownik ma możliwość edycji tych kwot.

Uwaga! Jeżeli przed upływem 20 stycznia, podatnik złoży zeznanie roczne i dokona zapłaty podatku na zasadach określonych szczegółowymi przepisami prawa, nie musi wpłacać zaliczki za ostatni miesiąc roku podatkowego. Wówczas na deklaracji rocznej w sekcji J, wykazuje faktycznie wpłacone zaliczki za dany rok.

Sekcja K – M – to informacja o kwocie do zapłaty/nadpłacie zryczałtowanego podatku dochodowego oraz naliczonych odsetkach.

Sekcja N – R – to informacja o załącznikach, wniosek o przekazanie 1% podatku na rzecz OPP oraz informacja o Karcie Dużej Rodziny. Kwota 1% podatku jest automatycznie wyliczana po uzupełnieniu na formularzu deklaracji rocznej Numeru KRS organizacji. Wnioskowaną kwotę można pomniejszyć.

Uwaga! Program Comarch ERP XT oferuje możliwość swobodnego wyboru Organizacji Pożytku Publicznego wspieranej kwotą z tytułu 1% podatku należnego.

Jeżeli Użytkownik usunie numer KRS wskazany w pozycji 141 to dane uzupełnione w pozycji 143, 144 i 145 również zostaną usunięte.

Zakładka 2 – [Załączniki] – zawiera listę załączników PIT/B oraz PIT/BR dla podatnika.

Deklaracja roczna PIT-36L/PIT-36LS wersja 15:

- Posiada możliwość uzupełniania przychodów z innych źródeł niż działalność gospodarcza.

- Posiada możliwość wydrukowania deklaracji PIT-36L/PIT-36LS wraz z uzupełnionymi załącznikami. Istnieje możliwość przesłania wydruku deklaracji drogą mailową. Jeżeli na karcie właściciela został uzupełniony adres e-mail, program podpowie adres z karty. Użytkownik ma możliwość wpisania adresu e-mail ręcznie.

- Posiada załącznik PIT/B (dostępny na formularzu deklaracji rocznej PIT-36L/PIT-36LS w zakładce Załączniki). Istnieje możliwość wprowadzenia dowolnej liczby załączników (ich liczba wykazywana jest w polu 146 informacja o liczbie załączników PIT/B).

- Posiada załącznik PIT/BR (dostępny na formularzu deklaracji rocznej PIT-36L/PIT-36LS w zakładce Załączniki) wraz z wydrukiem. Istnieje możliwość wprowadzenia dowolnej liczby załączników (ich liczba wykazywana jest w polu 149 informacja o liczbie załączników PIT/BR).

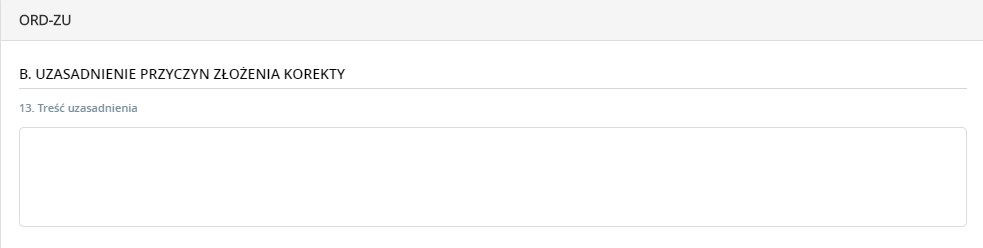

- Złożenie/korekta deklaracji. W programie jest możliwość zapisania zarówno deklaracji, jak i korekt do niej. Dodatkowo na formularzu korekty deklaracji na ostatniej zakładce pokaże się dodatkowa sekcja ORD-ZU do uzasadnienia przyczyn złożenia korekty z polem tekstowym do wpisania treści uzasadnienia.

Uwaga! Sekcja ORD-ZU nie jest wymagana do zapisania formularza korekty deklaracji.

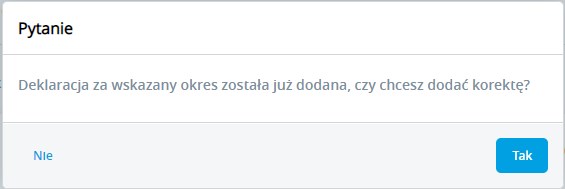

Korektę deklaracji PIT-36L/PIT-36LS Użytkownik może dodać, jeżeli jest już obliczona deklaracja roczna PIT-36L/PIT-36LS dla wybranego właściciela za ten sam rok. Aby dodać korektę należy w menu Księgowość/Deklaracje PIT-36/PIT-36L wybrać Dodaj deklarację PIT-36L/PIT-36LS, wskazać właściciela oraz właściwy rok. Dla właściciela, który ma już obliczoną deklarację roczną PIT-36L/PIT-36LS w wybranym okresie, pojawi się pytanie:

Zatwierdzenie komunikatu poprzez wybór Tak spowoduje naliczenie korekty deklaracji rocznej PIT-36L/PIT-36LS.

- Eksport deklaracji rocznej PIT-36L/PIT-36LS wraz z załącznikami: PIT/B oraz PIT/BR do systemu e‑Deklaracje. Użytkownik w celu wysłania deklaracji do systemu E-deklaracja ma możliwość wyboru jednej z opcji: podpisu kwalifikowanego lub niekwalifikowanego w celu wysłania deklaracji do systemu e-Deklaracje.

W przypadku wysyłania deklaracji PIT-36L/PIT-36LS do systemu e-Deklaracje kiedy do deklaracji dołączamy załączniki PIT/B, PIT/BR część pól na tych załącznikach jest wymagana do uzupełnienia aby deklaracja poprawnie została przetworzona przez system e-Deklaracje. Przed wysłaniem program sprawdza, czy pola te zostały uzupełnione i jeżeli nie zostały to pokazuje komunikat informujący o tym, które pole z wymaganych nie zostało uzupełnione. W przypadku poszczególnych załączników sprawdzane są następujące pola:

Załącznik PIT/B

- 7, 9, 13, 15, 19, 23, 30, 34, 41, 45 (w przypadku gdy zostało uzupełnione przynajmniej jedno z pól 7-12, 13-18, 19-29, 30-40, 41-51).

Załącznik PIT/BR

- 53 (w przypadku gdy zostało uzupełnione pole 52), 63, 64 i 71 – dla każdej sekcji F, jeśli uzupełniono przynajmniej jedno z pól 63 – 73.

Uwaga! Wysyłka do systemu e-Deklaracje nie będzie możliwa jeżeli użytkownik w sekcji Q. Informacje o załącznikach uzupełni pola dotyczące załączników innych niż PIT/B oraz PIT/BR.

- Generowanie płatności zgodnie z formą płatności oraz numerem rachunku wskazanym w menu Konfiguracji firmy/Księgowość. Płatności dla deklaracji mają odpowiednio numery zaczynające się od „PIT-36L”. Na formularzu takiej płatności, jako podmiot przenoszony jest wybrany na dokumencie Urząd Skarbowy. Do płatności podstawiany jest także numer rachunku bankowego danego urzędu oraz zgodny ze standardem opis, którego nie można edytować.

Zobacz także:

Jak dodać załącznik PIT/B do deklaracji rocznej PIT-36L/PIT-36LS?

Jak dodać załącznik PIT/BR do deklaracji rocznej PIT-36L/PIT-36LS?