Program Comarch ERP XT dostosowano do zmian wynikających z wprowadzenia Polskiego Ładu. Zmiany obowiązują od 1.01.2022 roku i będą stosowane do zaliczek naliczanych za okresy od stycznia 2022.

„Polski Ład” to kompleksowy program społeczno-gospodarczy. Jednym z jego komponentów są zmiany w podatku dochodowym od osób fizycznych, które polegają w szczególności na:

- podwyższeniu do 30 000 zł „kwoty wolnej” od podatku dla ogółu podatników obliczających podatek według skali podatkowej,

- podwyższeniu do 120 000 zł progu dochodów, po przekroczeniu którego ma zastosowanie 32% stawka podatku,

- wprowadzeniu ulgi dla pracowników oraz przedsiębiorców rozliczających się wg skali tzw. ulgi dla klasy średniej,

- zwolnieniu z opodatkowania do kwoty 85 528 zł dla osób, które nabyły prawo do emerytury, ale na nią nie przeszły, osób wychowujących co najmniej 4 dzieci oraz osób, które przeniosły miejsce zamieszkania na terytorium Polski,

- likwidacji możliwości odliczenia składki na ubezpieczenie zdrowotne od podatku dochodowego od osób fizycznych,

- zmianie zasad wyliczania wysokości składki zdrowotnej.

Powyższe zmiany wpływają na wyliczenie zaliczek na PIT-36 oraz PIT-36 zarówno ‘zwykłych’ jak i uproszczonych.

W związku z podwyższeniem kwoty wolnej do 30 000 zł zmianie ulegnie ulga podatkowa. Od nowego roku będzie wynosić ona rocznie 5100 zł i miesięcznie 425 zł. Podczas naliczania zaliczki na PIT-36 za okresy od stycznia 2022 kwota podatku będzie pomniejszana o roczną kwotę ulgi.

Kolejno ten podatek do końca 2021 mógł być pomniejszony o odliczone składki zdrowotne. Od 2022 roku nie można już podatku o te składki obniżać. Dlatego też składka zdrowotna nawet jeśli będzie wpisana na kwotach właściciela to od stycznia 2022 roku nie będzie przenoszona na zaliczkę na PIT.

Podstawa obliczenia podatku do 120 000,00: podatek wynosi 17% minus kwota zmniejszająca podatek 5 100,00

Podstawa obliczenia podatku powyżej 120 000,00: podatek wynosi 15 300,00 + 32% nadwyżki ponad 120 000,00

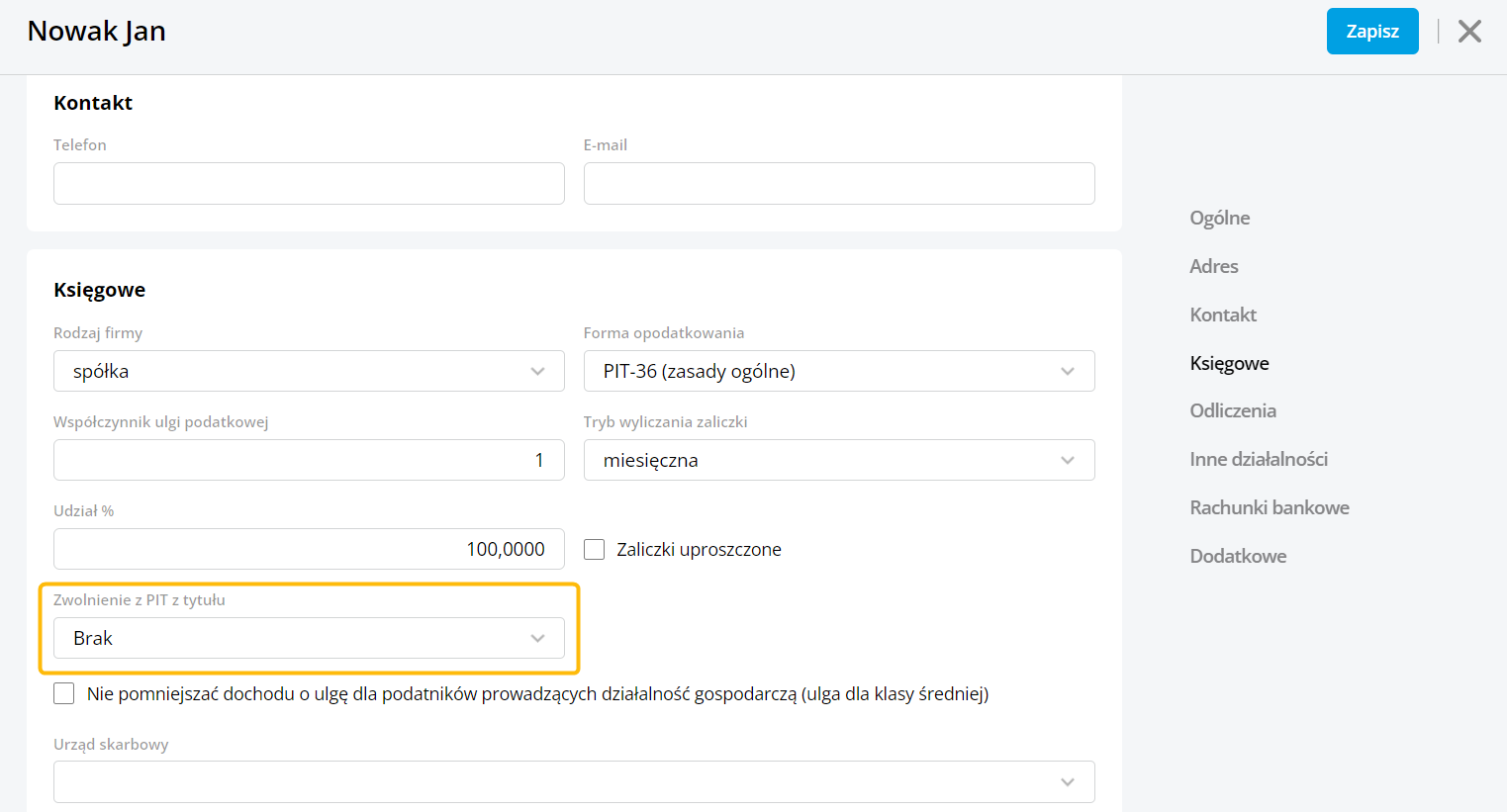

W związku z dodaniem nowych zwolnień, na formularz właściciela – w sekcji Księgowe – zostało dodane nowe pole ‘Zwolnienie z PIT z tytułu’ z rozwijalną listą możliwych do wybrania przyczyn zwolnienia z podatku. Z poziomu listy dostępne są następujące opcje:

- Brak – w zaliczkach nie będzie stosowane zwolnienie z podatku,

- Osoba powyżej 60/65 lat niepobierająca emerytury – należy zaznaczyć dla właściciela, który pomimo osiągnięcia wieku emerytalnego nie wystąpił o emeryturę tylko prowadzi działalność i podlega z tego tytułu ubezpieczeniu społecznemu. Zwolnienie będzie stosowane dopiero od momentu przekroczenia wieku 60/65 lat (kobieta/mężczyzna). W związku z tym, po wybraniu tego zwolnienia na karcie właściciela wymagane będzie uzupełnienie pól ‘Data urodzenia’ oraz ‘Płeć’. Zwolnienie będzie stosowane do przekroczenia limitu przychodów zwolnionych.

- Osoba wychowująca co najmniej 4 dzieci – należy zaznaczyć w przypadku właściciela wychowującego co najmniej czworo dzieci. Przeliczając zaliczkę na PIT w sytuacji kiedy to zwolnienie będzie ustawione na karcie przychody od początku roku będą traktowane jak zwolnione do momentu przekroczenia limitu zwolnienia.

- Osoba, która przeniosła miejsce zamieszkania na terytorium Polski – należy zaznaczyć w przypadku właściciela, która przeniósł miejsce zamieszkania na terytorium Rzeczypospolitej Polskiej. Zwolnienie przysługuje w czterech kolejno po sobie następujących latach podatkowych. Jeśli na formularzu właściciela zostanie wybrana opcja ‘Osoba, która przeniosła miejsce zamieszkania na terytorium Polski’, to dodatkowo należy ustawić rok do kiedy obowiązuje zwolnienie. Zwolnienie będzie stosowane w zaliczkach naliczonych za okresy od stycznia 2022 nie później niż do końca roku wskazanego na formularzu właściciela w polu ‘Obowiązujące do końca roku’ lub przekroczenia limitu.

Przedsiębiorcy osiągający przychody z pozarolniczej działalności gospodarczej rozliczający się wg skali, których przychody roczne pomniejszone o koszty uzyskania przychodów mieszczą się w przedziale od 68 412 zł do 133 692 zł będą mieli stosowaną ulgę dla podatników prowadzących działalność gospodarczą (tzw. Ulga dla klasy średniej), aby zniwelować brak możliwości odliczania części składki zdrowotnej od podatku. Przy wyliczaniu zaliczki na PIT-36 będzie można pomniejszyć dochód o kwotę ulgi dla podatników prowadzących działalność gospodarczą w wysokości obliczonej według wzoru:

- (A x 6,68% – 4566 zł) ÷ 0,17, dla A wynoszącego co najmniej 68 412 zł i nieprzekraczającego kwoty 102 588 zł,

- (A x (-7,35%) + 9829 zł) ÷ 0,17, dla A wyższego od 102 588 zł i nieprzekraczającego kwoty 133 692 zł

– w którym A oznacza uzyskane w ciągu roku przychody z pozarolniczej działalności gospodarczej pomniejszone o koszty uzyskania przychodu.

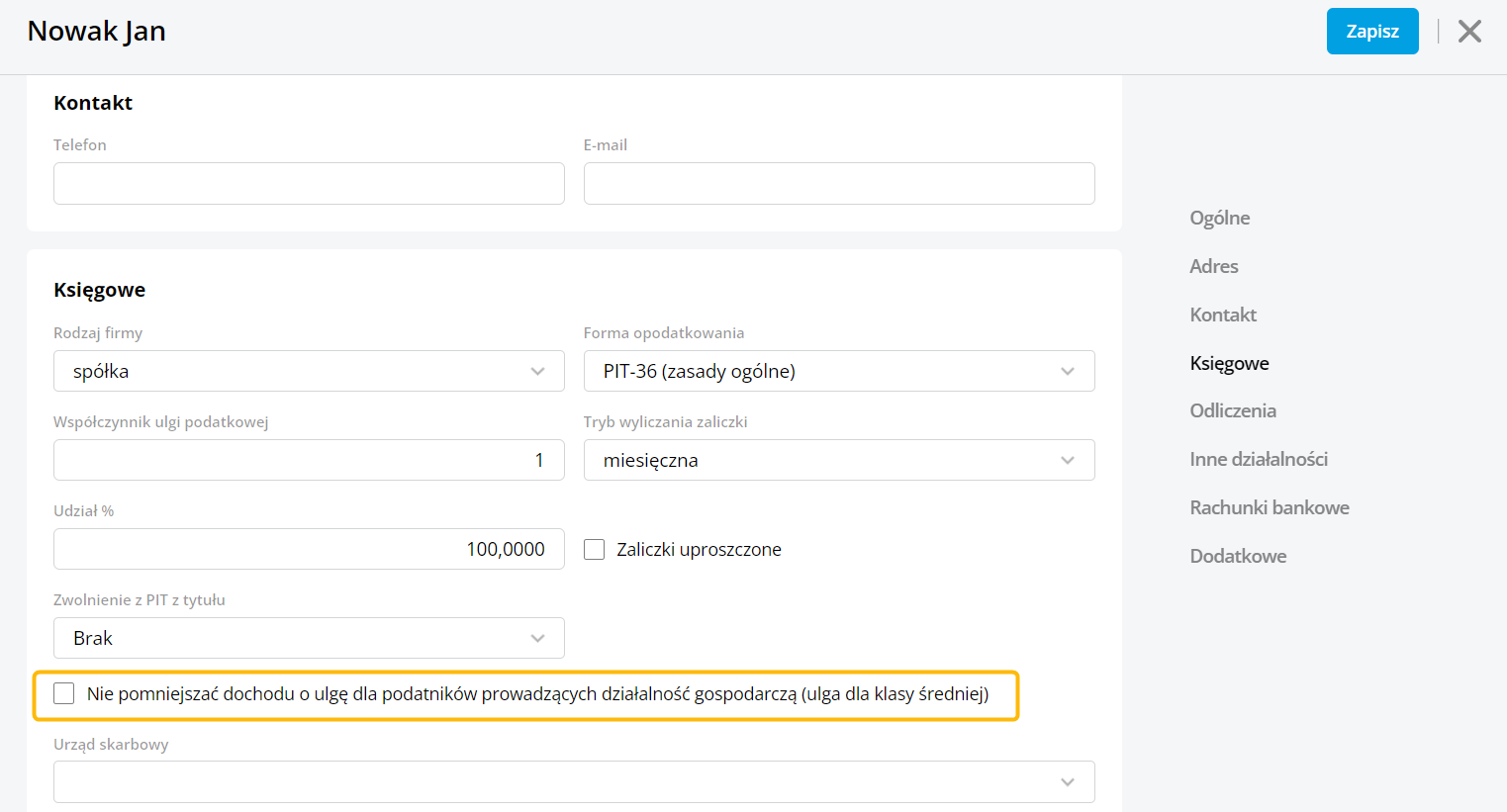

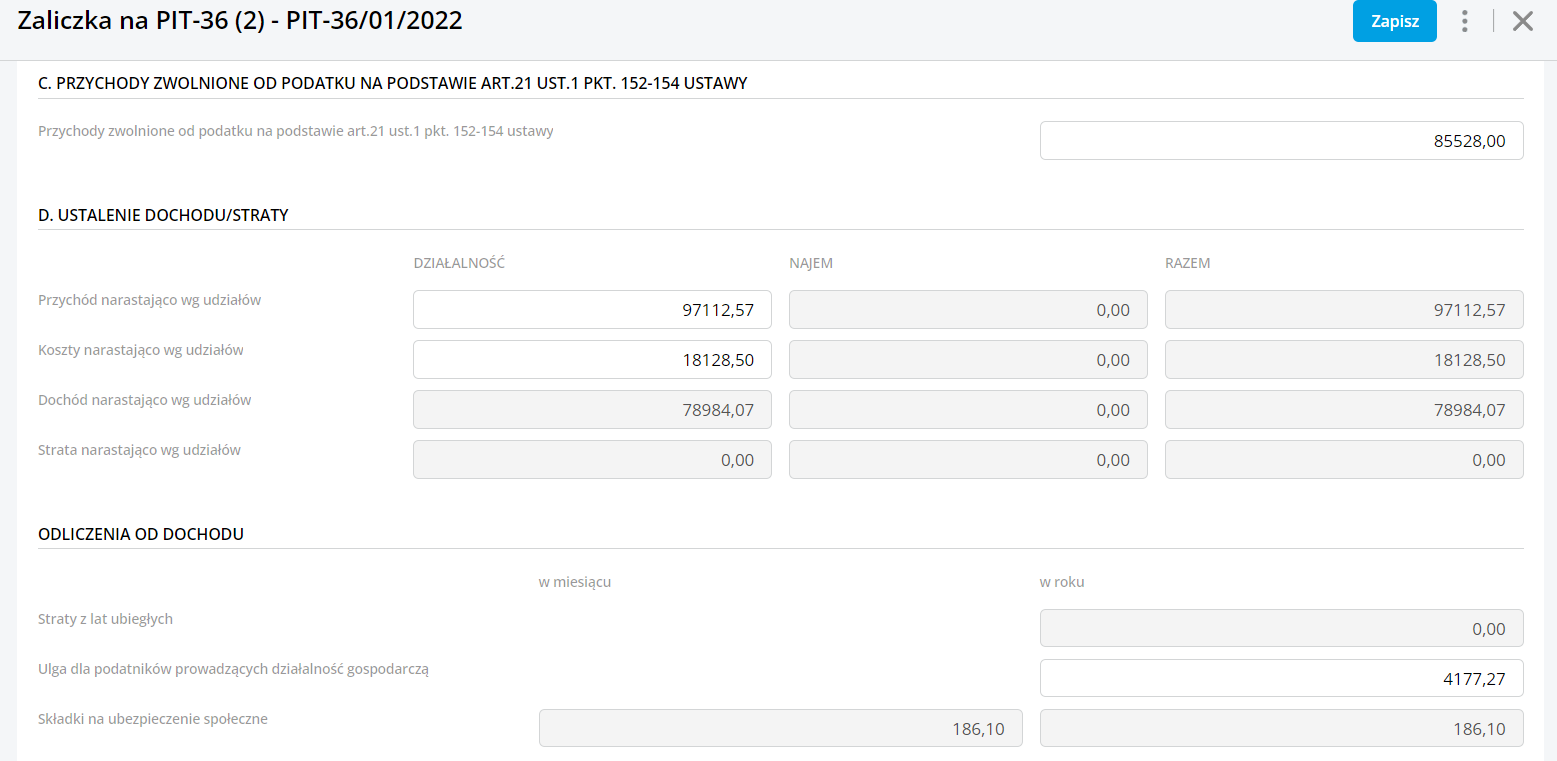

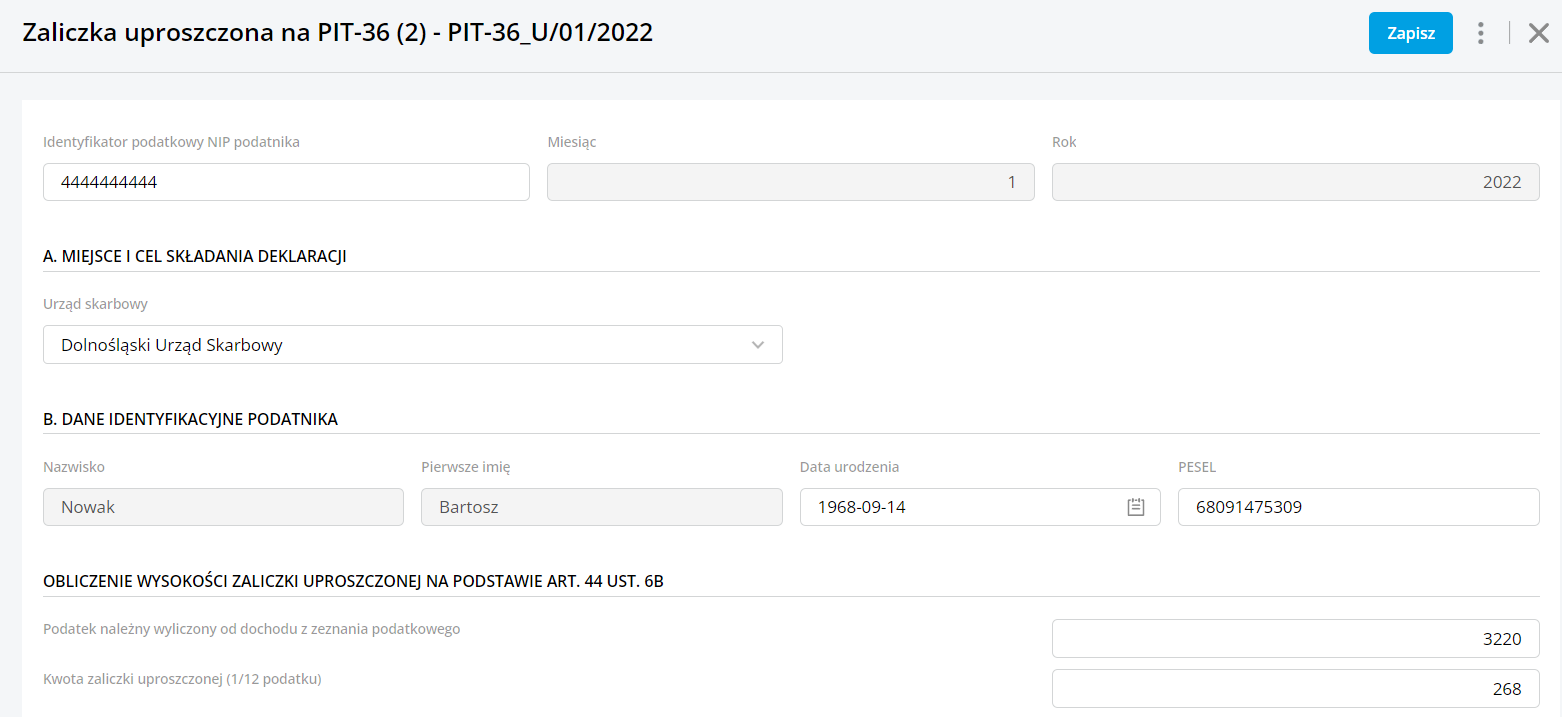

Podatnik spodziewający się, że zarobi powyżej 133 692 zł dochodu może zrezygnować ze stosowania ulgi dla klasy średniej aby przy rozliczeniu rocznym nie było konieczności dopłacania wcześniej pomniejszonego podatku. W związku z tym na formularzu właściciela został dodany nowy parametr ‘Nie pomniejszać dochodu o ulgę dla podatników prowadzących działalność gospodarczą (ulga dla klasy średniej)’. Po zaznaczeniu tego parametru kwota dochodu nie będzie pomniejszana o wysokość obliczonej ulgi. Z ulgi dla klasy średniej będą również mogli skorzystać podatnicy zwolnieni z PIT, którzy przekroczyli limit przychodów zwolnionych (kwotę 85 528) oraz ich przychody opodatkowane będą się mieściły w limitach przewidzianych do stosowania ulgi. Składki społeczne płacone przez podatnika, który korzysta ze zwolnienia w PIT nie mogą być odliczane w miesiącach kiedy podatnik uzyskuje dochody zwolnione (za miesiące, w których podatnik osiąga wyłącznie przychody zwolnione również konieczne jest naliczenie zaliczek na PIT). Dopiero po przekroczeniu limitu zwolnienia będzie można odliczyć składki społeczne. W miesiącu, w którym podatnik przekroczy próg zwolnienia (uzyska zarówno przychody zwolnione jak również opodatkowane) oraz w przypadku podatników korzystających ze zwolnienia dla emerytów w miesiącu, w którym nabyli prawo do emerytury składki będą liczone proporcjonalnie do wysokości przychodu opodatkowanego w całości uzyskanych przychodów. Czyli pomimo tego, że podatnik płacił składki na ubezpieczenie społeczne przez cały rok, w każdym miesiącu, to odliczyć będziemy mogli tylko te, które przypadają za miesiąc, w którym osiągał przychody opodatkowane. Dodane zostały nowe formularze zaliczki Zaliczka na PIT-36 (2) i Zaliczka na PIT-36L (2) , które będą się podpowiadały do okresów wyliczania od stycznia 2022. Przy wyliczeniu zaliczki za okresy wcześniejsze podpowiada się formularz (1). Korekty liczone są na takim formularzu jak zaliczka pierwotna. Na formularzu zaliczki na PIT-36 oraz PIT-36L została dodana sekcja C Przychody zwolnione od podatku na podstawie art. 21 ust. 1 pkt. 152-154 ustawy, w której prezentowana jest wartość dochodu zwolnionego na podstawie nowych zwolnień. W sekcji D w polu ‘Przychód narastająco wg udziałów’ wykazywana jest nadwyżka przychodów nad limit zwolnienia. W sekcji Odliczenia od dochodu zostało dodane pole ‘Ulga dla podatników prowadzących działalność gospodarcza’. Zmianie uległy również formularze zaliczek uproszczonych. Dodane zostały nowe formularze Zaliczka uproszczona na PIT-36 (2) oraz Zaliczka uproszczona na PIT-36L (2), które podpowiadają się do okresów wyliczania od stycznia 2022. Polski Ład – praktyczne przykłady 1. Jak naliczyć zaliczkę na PIT-36 w przypadku podatnika, który w danym miesiącu osiąga wiek uprawniający do skorzystania ze zwolnienia z PIT z tytułu osoby niepobierającej emerytury? Przykład: 20.01.2022 podatnik kończy 60/65 lat. Do 19.01 osiągnął przychód 15 000,00. I tylko ten przychód będzie opodatkowany w styczniu. Od 20.01 do 31.01 osiągnął dodatkowo przychód w wysokości 5 000,00 – ta wartość nie będzie opodatkowana. Będzie stosowane zwolnienie z PIT. W kolejnym miesiącu lutym podatnik uzyskał przychód 30 000,00. Nie będzie naliczany podatek ponieważ nadal kwota mieści się w limicie zwolnienia. Narastająco kwota zwolnienia będzie wynosiła 35 000,00 W marcu podatnik uzyskał przychód 50 000,00. Nie będzie naliczany podatek ponieważ nadal kwota mieści się w limicie zwolnienia. Narastająco kwota zwolnienia będzie wynosiła 85 000,000. W kwietniu podatnik uzyskał przychód w wysokości 20 000,00. Został przekroczony limit zwolnienia z PIT 85 000,00 + 20 000,00 = 105 000,00. Opodatkowaniu będzie podlegała kwota nadwyżki czyli 105 000,00 – 85 528,00 = 19 472,00 2. Jak naliczyć ulgę dla klasy średniej w sytuacji, kiedy podatnik przekracza limit zwolnienia z PIT i kwalifikuje się do skorzystania z ulgi? Przykład: Podatnik osiągnął przychód 180 000,00, korzystał ze zwolnienia z PIT, w związku z tym przychód opodatkowany to 180 000,00 – 85 528,00 = 94 472,00. Koszty prowadzenia działalności to 25 000,00. Dochód wynosi 69 472,00. Kwota ta mieści się w pierwszym progu kwalifikującym do ulgi dla klasy średniej (od 68 412,00 do 102 588,00) więc ulgę wyliczamy zgodnie ze wzorem: 3. Jaką kwotę składki na ubezpieczenie społeczne może odliczyć podatnik w miesiącu, w którym przekracza limit przychodów zwolnionych i osiąga dochód z działalności gospodarczej? Przykład: W maju podatnik osiągnął 80 000,00 przychodów, w czerwcu 90 528,00 z czego tylko 5000,00 stanowią przychody opodatkowane (nadwyżka nad 85528,00). Przykładowa składka na ubezpieczenie społeczne opłacona przed podatnika w tym miesiącu to 500,00. 90 528,00-80 000,00 = 10 528,00 – to przychody uzyskane w czerwcu, z tego 5000,00 to przychody opodatkowane. Składka na ubezpieczenie społeczne możliwa do odliczenia od dochodu obliczana jest następująco: 5000,00/10528,00 *500,00=237,46

(69 472 zł x 6,68% – 4 566 zł) ÷ 0,17 = 429,59Czy ten artykuł był pomocny?