Wstęp

W programie Comarch ERP XT dostępne są funkcje związane z pakietem VAT e-commerce, który obowiązuje od 1 lipca 2021 roku. Wskutek tych zmian w przepisach, w przypadku sprzedaży wysyłkowej (transakcje z konsumentami z innych krajów Unii Europejskiej) po przekroczeniu w danym roku podatkowym wartości 10.000 EUR łącznej sprzedaży do krajów UE, dostawca zobowiązany jest do przystąpienia do procedury VAT-OSS lub do rejestracji VAT w kraju przeznaczenia i rozliczania podatku VAT w tym kraju. Poprzez uczestnictwo w nowej procedurze VAT-OSS możliwe jest uniknięcie rejestracji do celów rozliczenia VAT w każdym kraju członkowskim, do którego dostarczane są towary. Procedura VAT-OSS umożliwia również rozliczenie podatku VAT z tego tytułu na jednej deklaracji składanej elektronicznie.

Stawki VAT na karcie produktu

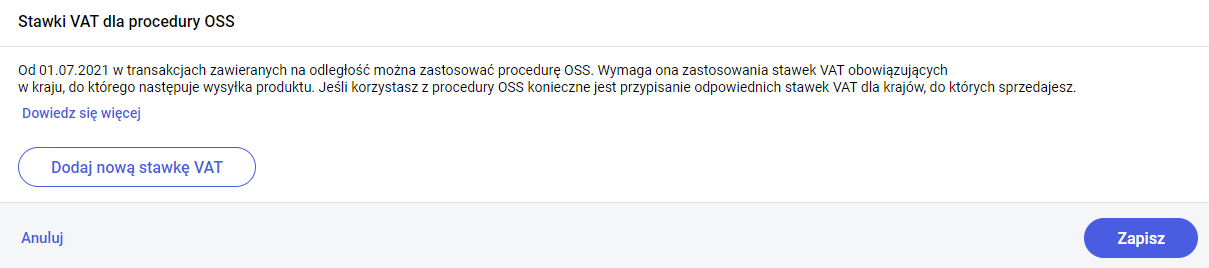

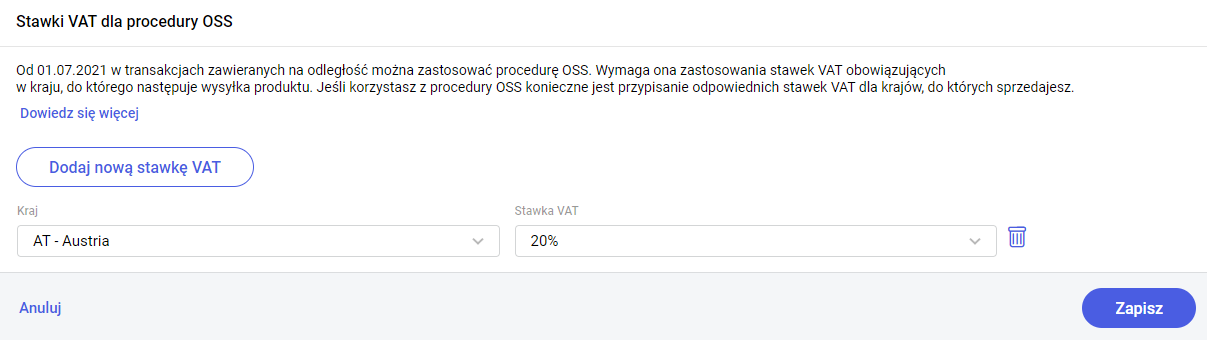

Na potrzeby ewidencjonowania dokumentów sprzedażowych w systemie procedury OSS, dla towarów i usług należy przypisać stawki VAT obowiązujące w poszczególnych Państwach Unii Europejskiej. Stawki te będą wykorzystywane na dokumentach sprzedażowych, na których zostanie zastosowany rodzaj transakcji: Procedura OSS.

Na karcie produktu w sekcji Zagraniczne stawki VAT po wybraniu przycisku Przypisz stawki VAT należy wskazać kraj UE, dla którego chcemy przypisać stawkę VAT, a następnie wybrać stawkę VAT, jaką jest opodatkowany towar w danym państwie.

Domyślnie podpowiada się podstawowa stawka VAT dla danego kraju:

Jeżeli na dokument związany ze sprzedażą zostanie wybrany kontrahent z rodzajem transakcji Procedura OSS, to dla każdej pozycji dokumentu będzie proponowana stawka VAT z karty produktu zgodnie z krajem odbiorcy wybranego na dokumencie.

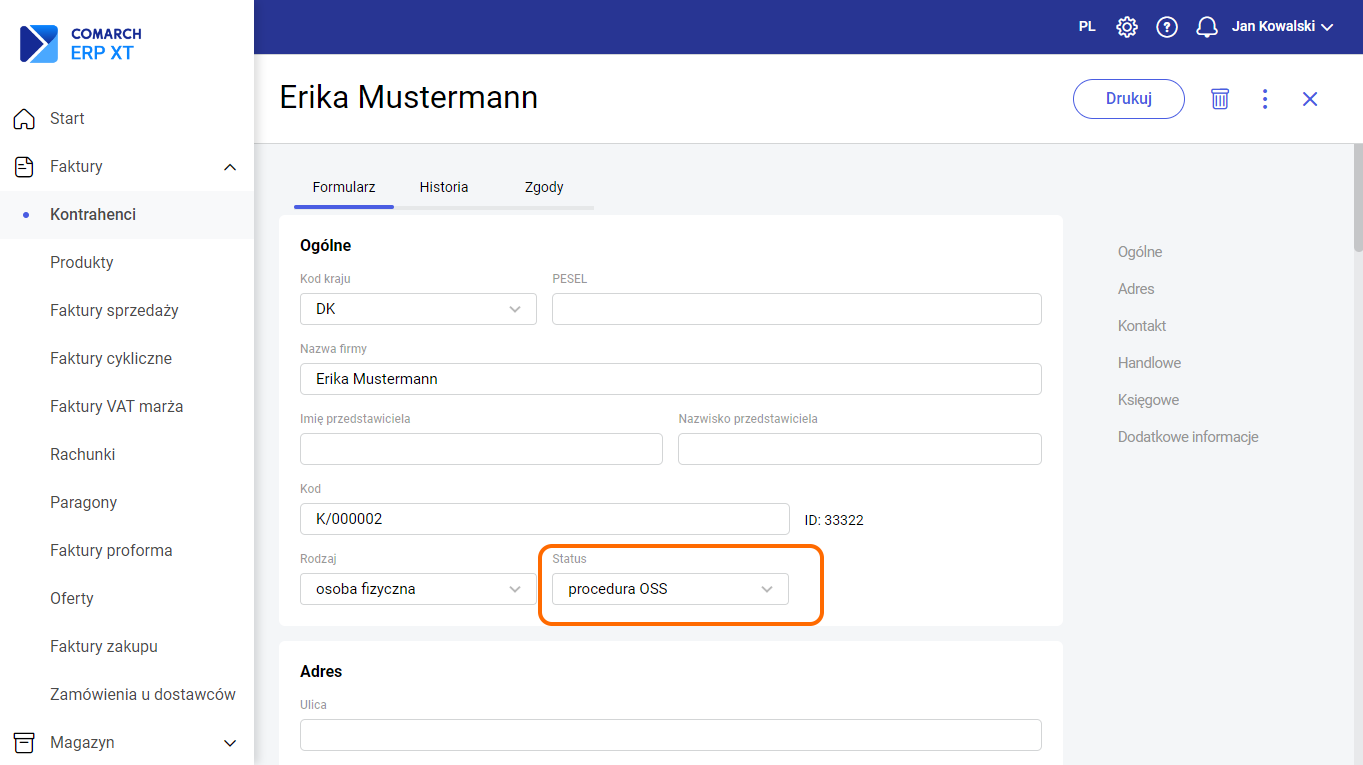

Karta kontrahenta

Na karcie kontrahenta w polu Status dostępny jest rodzaj transakcji: procedura OSS. Ten rodzaj powinien zostać wybrany dla kontrahentów z innego kraju UE, dla których realizowana jest sprzedaż towarów na odległość. Pozwoli to na skorzystanie z uproszczonej procedury OSS w przypadku przekroczenia limitu 10 tys. EUR.

Po wybraniu rodzaju transakcji Procedura OSS wymagane jest wskazanie kodu kraju UE w sekcji Ogólne.

Jeżeli kontrahent ma na swojej karcie wybrany rodzaj transakcji Procedura OSS, ten rodzaj przenoszony jest domyślnie na dokument sprzedażowy oraz w Rejestrze VAT Sprzedaży. W przypadku wybrania takiego kontrahenta na dokumencie zakupowym, zostanie ustawiony rodzaj transakcji: wewnątrzunijna.

Zastosowanie procedury OSS na dokumentach handlowych

Procedura OSS dotyczy dokumentów sprzedaży. W programie można ją zastosować na:

- fakturach sprzedaży,

- fakturach zaliczkowych,

- fakturach finalnych,

- wydaniach zewnętrznych,

- na korektach do powyższych dokumentów.

- fakturach proforma,

- ofertach.

Korzystanie z uproszczonej procedury rozliczania VAT (OSS) dotyczy co do zasady sprzedaży B2C (transakcje pomiędzy przedsiębiorcą, a osobą fizyczną).

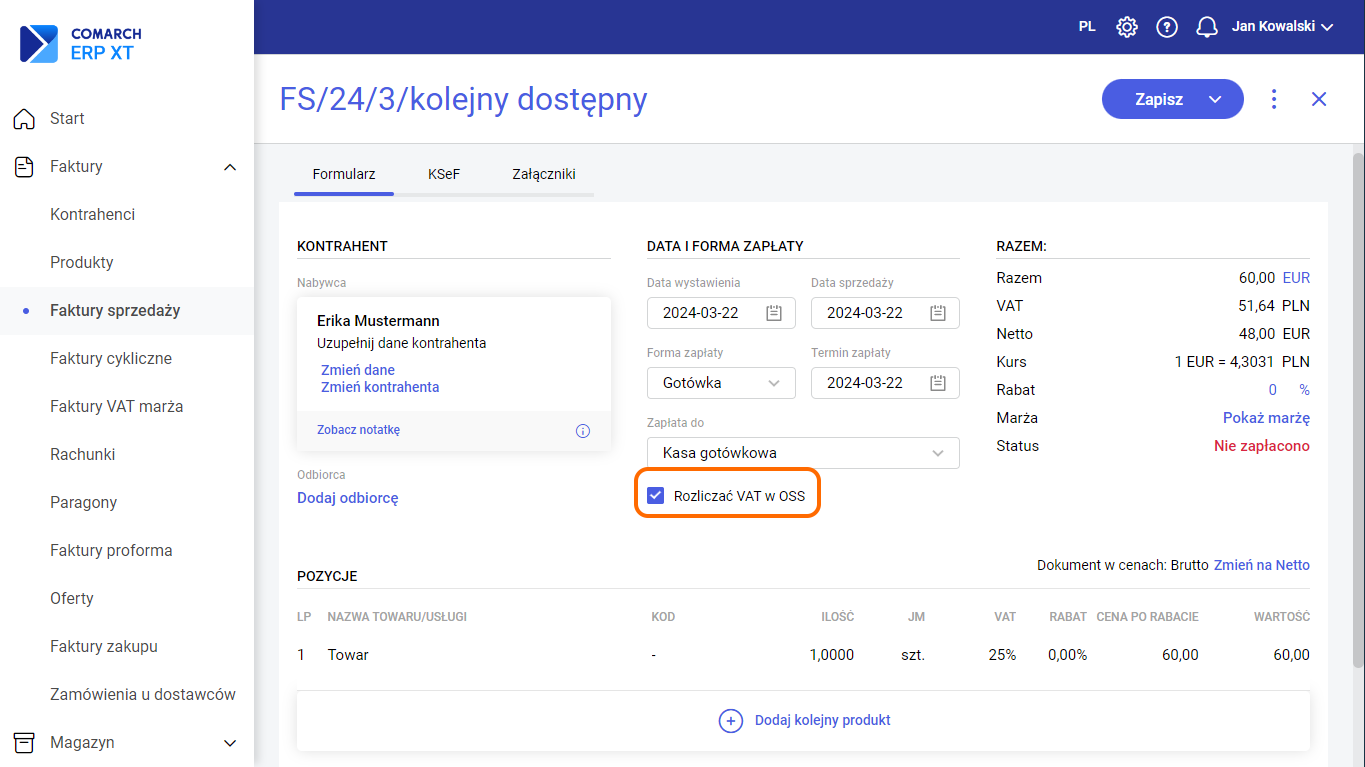

Aby wystawić dokument sprzedaży w procedurze OSS, należy wybrać na dokument kontrahenta, który na swojej karcie ma określony rodzaj transakcji: Procedura OSS. Wówczas lista stawek VAT pozycji dodawanych na dokument zostanie zawężona do stawek obowiązujących w kraju kontrahenta wskazanego jako Odbiorca. W przypadku dokumentów handlowych bez wskazanego Odbiorcy, stawki VAT proponowane będą zgodnie z obowiązującymi w kraju kontrahenta wskazanego jako Nabywca.

Kraj Nabywcy jest weryfikowany na podstawie kodu kraju. Domyślnie dla pozycji podpowiada się stawka VAT przypisana dla kraju Nabywcy na karcie towaru.

Po wyborze kontrahenta, który ma domyślny rodzaj transakcji: Procedura OSS, na dokumencie pojawi się parametr: Rozliczać VAT w OSS. Jest on domyślnie zaznaczony i oznacza, że podatek VAT z faktury jest rozliczany za pomocą procedury OSS (One Stop Shop). Czyli ta transakcja będzie rozliczana procedurą uproszczoną w deklaracji VIU-DO (zaznaczenie parametru jest przenoszone do rejestrów VAT). Transakcja jest kwalifikowana do deklaracji VIU-DO na podstawie daty sprzedaży.

Odznaczenie parametru Rozliczać VAT w OSS, skutkuje tym, że podatek od tej transakcji nie będzie rozliczany w deklaracji VIU-DO. Natomiast stawki VAT są w dalszym ciągu naliczane dla kraju Nabywcy. Jedynie zmiana rodzaju transakcji poprzez wybór na dokumencie kontrahenta ze statusem innym niż procedura OSS spowoduje ustawienie stawek VAT dla pozycji zgodnie z tym jaki zostanie ustawiony rodzaj transakcji.

Faktura finalna, przejmuje ustawienia parametru ‘Rozliczać VAT w OSS’ z faktury zaliczkowej, tzn. jeżeli na fakturze zaliczkowej parametr był zaznaczony to również na fakturze finalnej przeniesie się zaznaczony. Dodatkowo jeśli na fakturze proforma został zaznaczony parametr ‘Rozliczać VAT w OSS’, to dokumenty (faktury zaliczkowe i finalne) powstałe na podstawie tej faktury proforma dostaną odpowiednie oznaczenie.

Na fakturze finalnej z rodzajem transakcji: Procedura OSS dla Nabywcy/ Odbiorcy nie jest możliwa zmiana takich danych jak: kod kraju, status oraz rodzaj.

Korekty do dokumentów

Ustawienie rodzaju transakcji: Procedura OSS oraz parametru: Rozliczać VAT w OSS jest przenoszone na korektę z dokumentu korygowanego. Użytkownik ma możliwość ręcznej zmiany ustawienia parametru na korekcie.

W przypadku korekty do dokumentów w procedurze OSS, na karcie kontrahenta nie ma możliwości zmiany danych takich jak: kod kraju, status oraz rodzaj.

Fiskalizacja

Nie ma możliwości fiskalizacji Faktur Sprzedaży wystawionych w procedurze OSS.

Faktura Sprzedaży do Paragonu

Na Fakturę Sprzedaży utworzoną do Paragonu domyślnie jest przenoszony rodzaj transakcji: Krajowa. W przypadku ręcznego wyboru kontrahenta, który na karcie ma rodzaj transakcji: Procedura OSS, na fakturze sprzedaży również zostanie ustawiony rodzaj transakcji: krajowa.

Wydanie zewnętrzne do Paragonu/Rachunku

Podczas próby przekształcenia Wydania Zewnętrznego wystawionego w procedurze OSS do Paragonu/Rachunku, wyświetla się komunikat: Dokumentu rozliczanego za pomocą procedury OSS nie można przekształcić do paragonu/rachunku. Przekształć dokument do faktury sprzedaży.

JPK_FA

Faktury Zaliczkowe, Faktury Sprzedaży, Faktury finalne oraz korekty do faktur wystawione w procedurze OSS są uwzględniane w pliku JPK_FA. W przypadku dokumentów wystawionych w procedurze OSS, do pliku JPK_FA nie są wysyłane stawki VAT z pozycji dokumentu.

JPK_V7

Dokumenty wystawione w procedurze OSS nie są uwzględniane w pliku JPK_V7. Na takie dokumenty nie są przenoszone kody JPK_V7 z towarów i z karty kontrahenta, nie można również wskazać kodów JPK_V7 ręcznie. Dla dokumentów wystawionych w procedurze OSS nie jest również dostępny wydruk ‘Faktura/Korekta z kodami JPK_V7’.

MPP, Odwrotne obciążenie

Nie ma możliwości zastosowania Mechanizmu Podzielonej Płatności czy Odwrotnego Obciążenia dla transakcji wystawionych w procedurze OSS – transakcje te co do zasady stosowania wykluczają się.