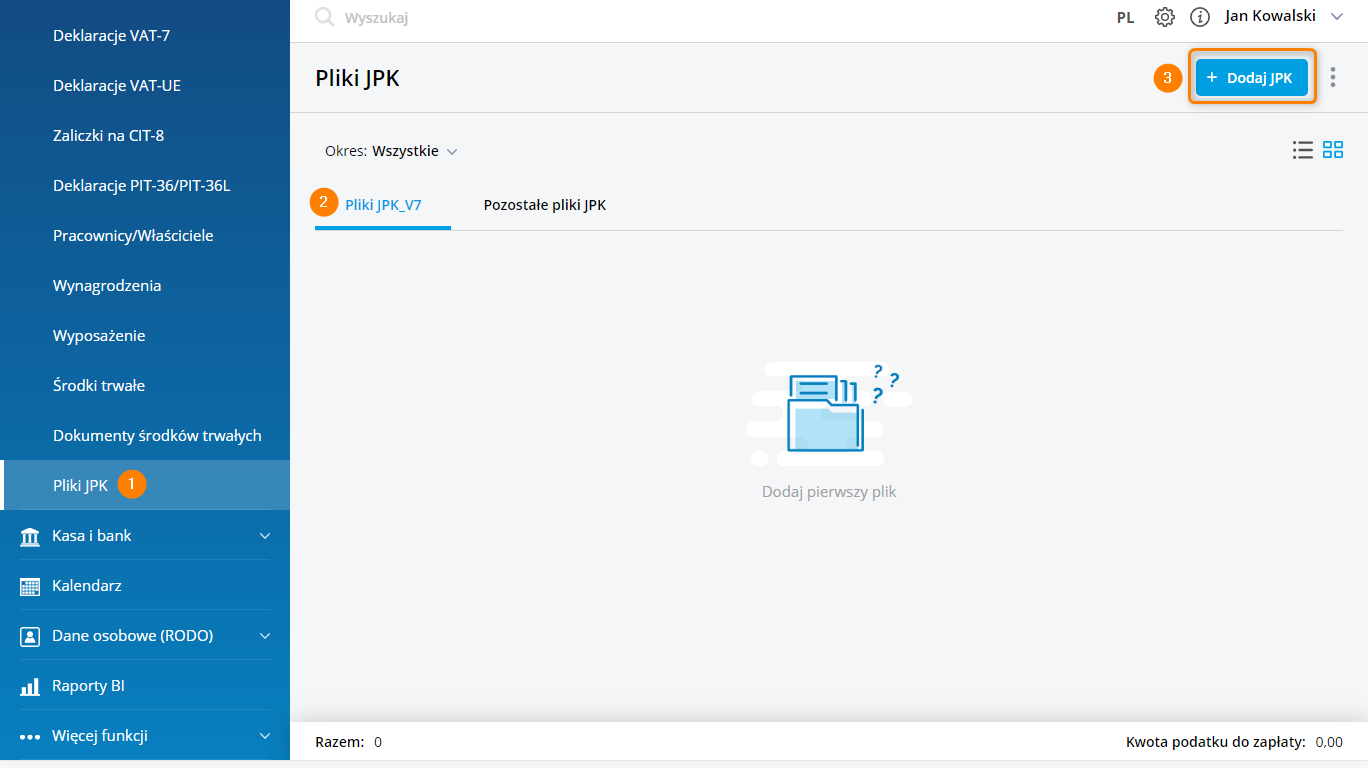

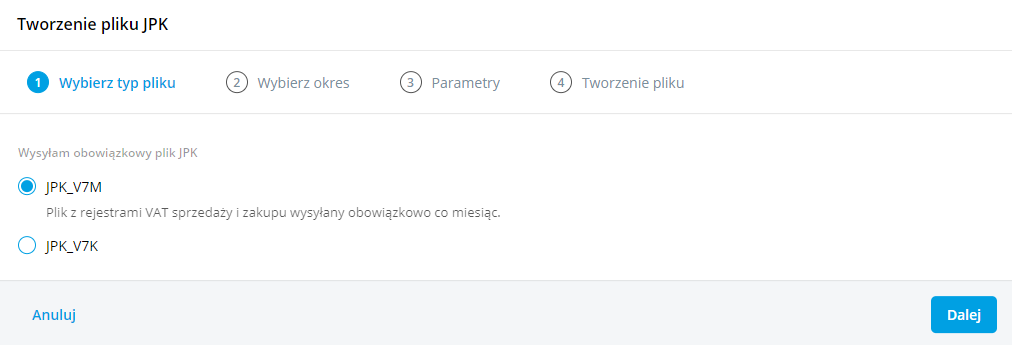

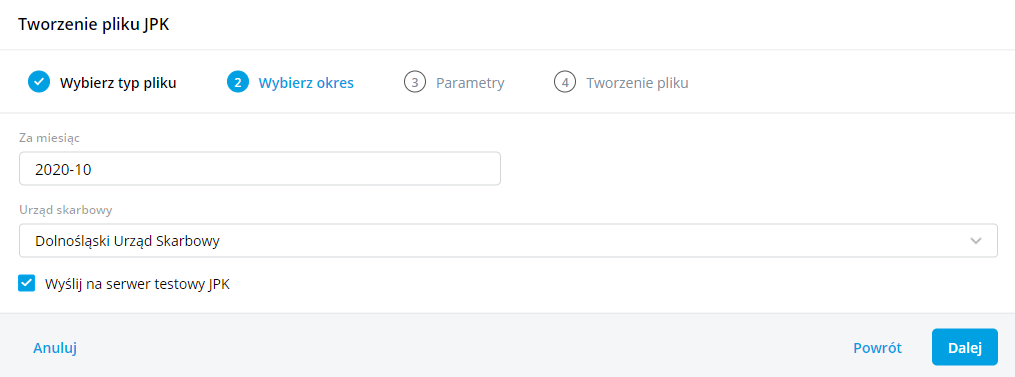

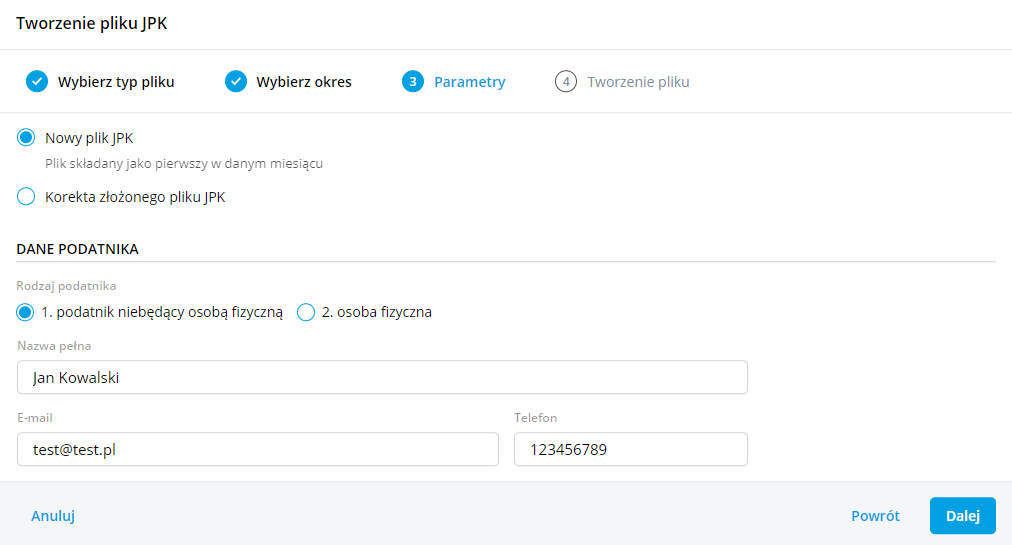

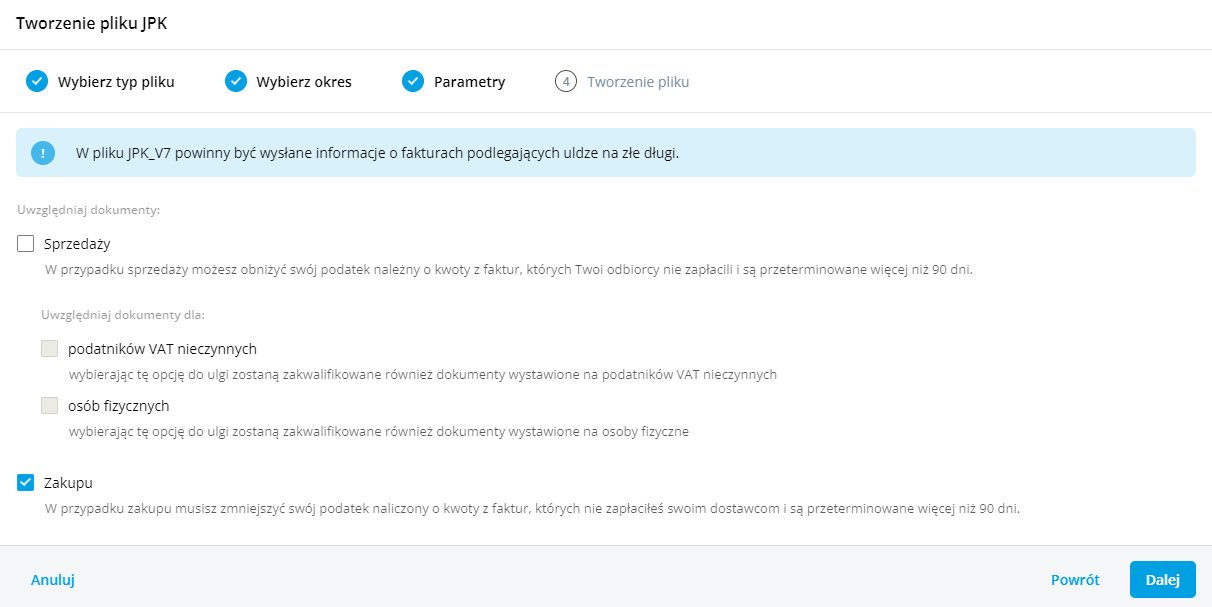

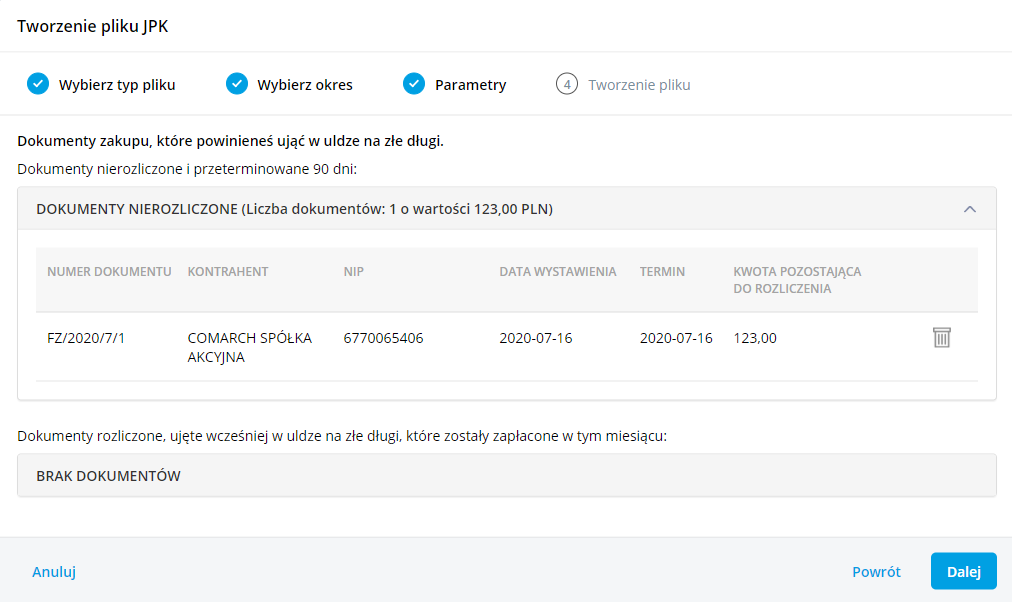

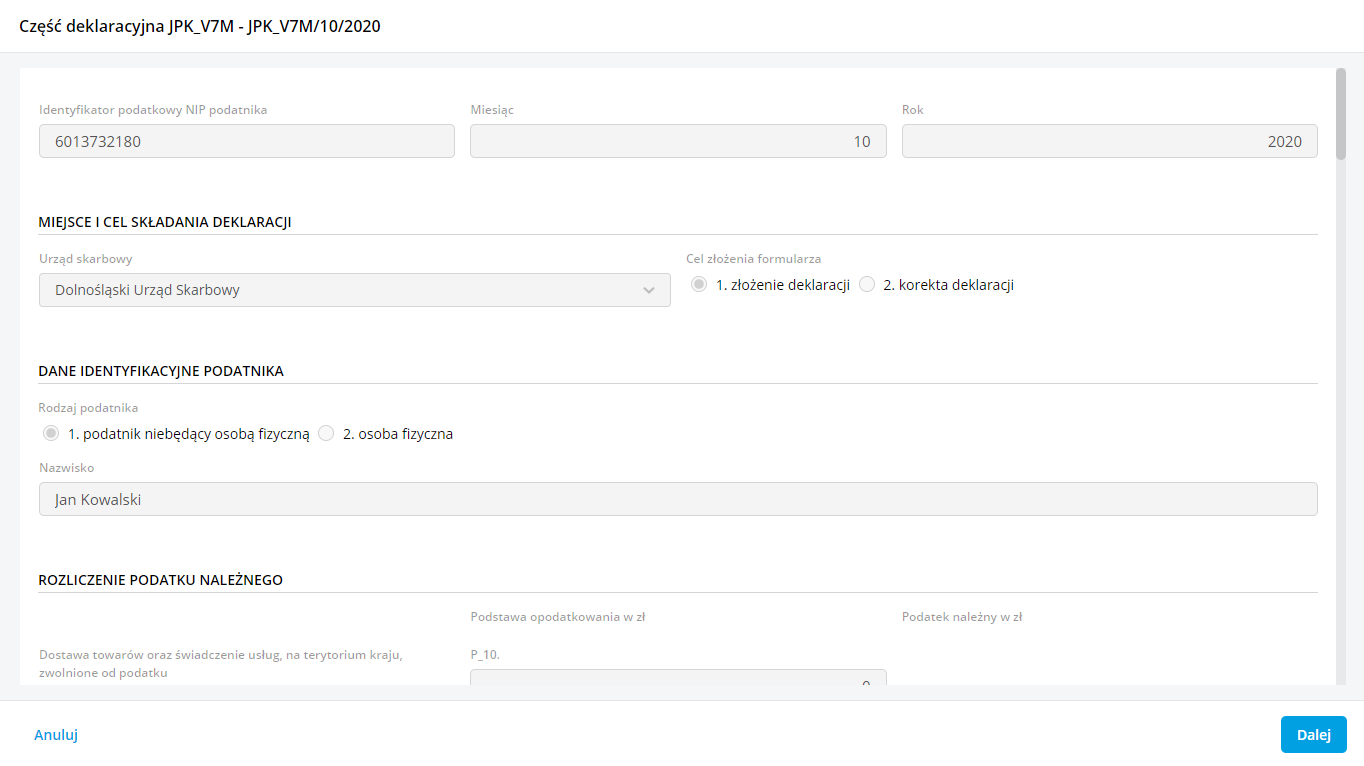

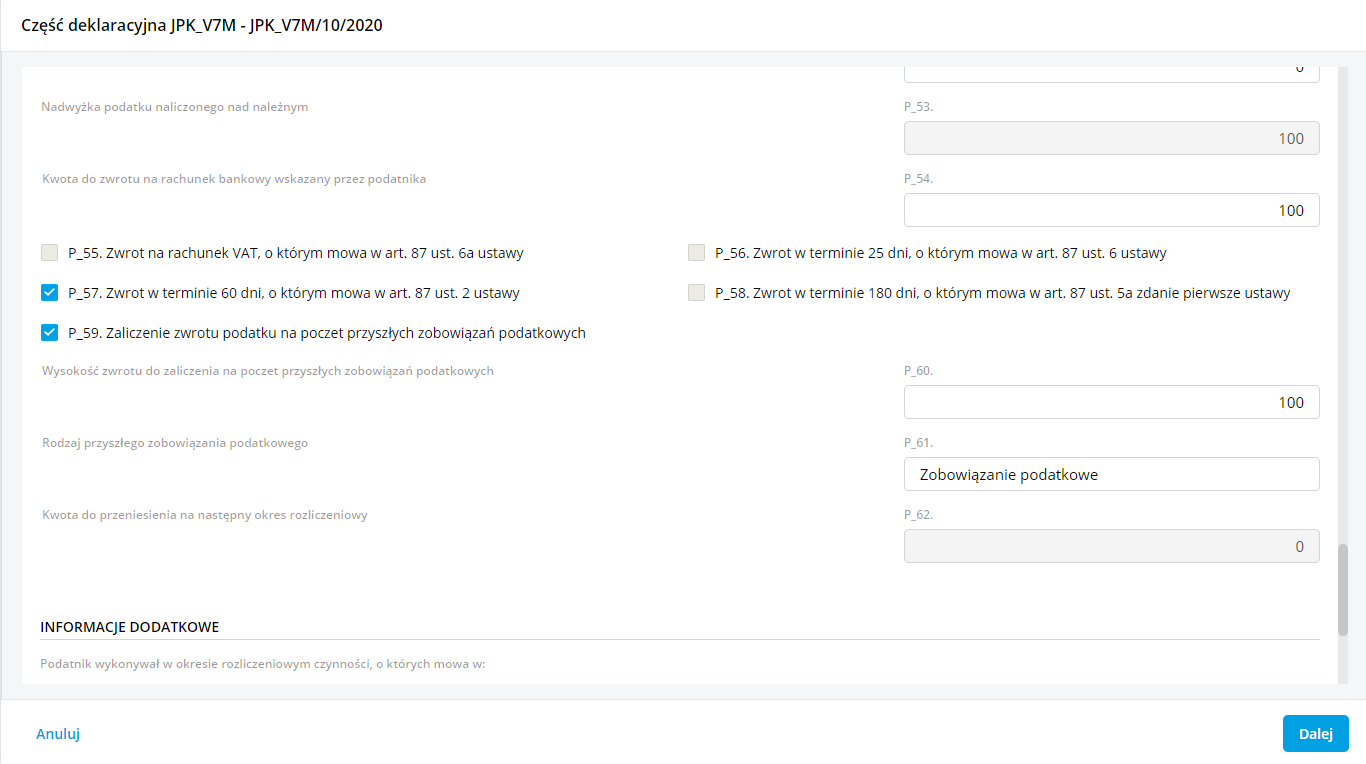

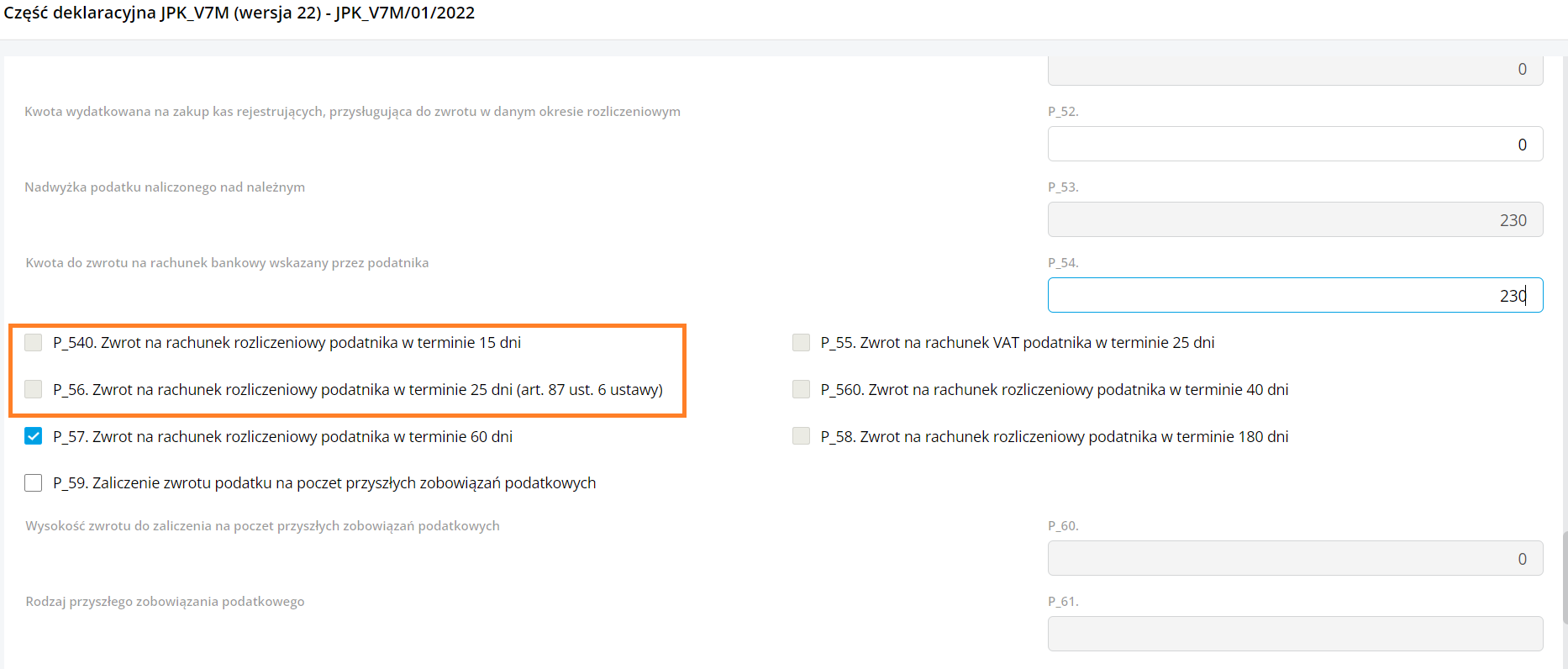

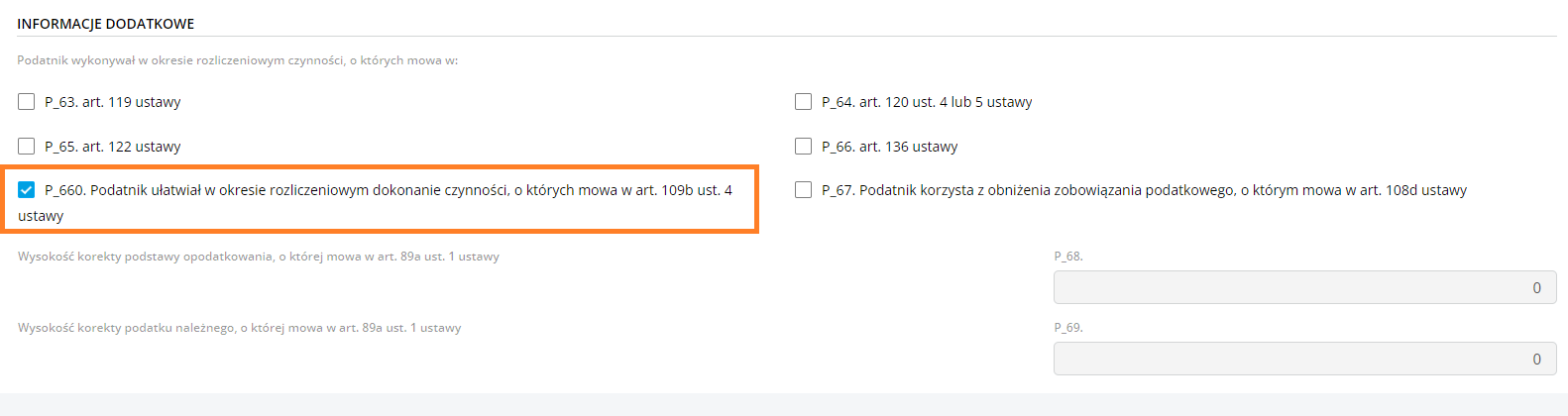

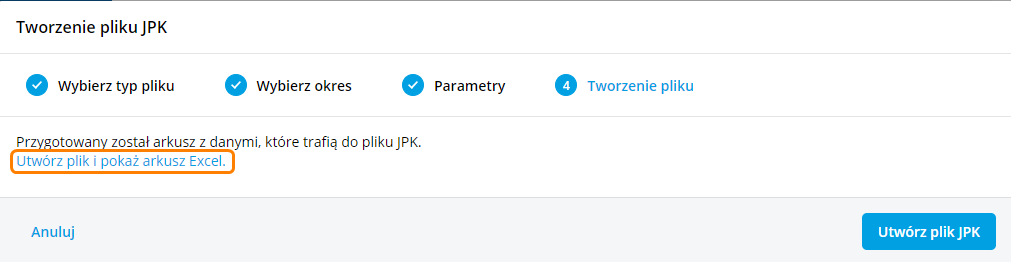

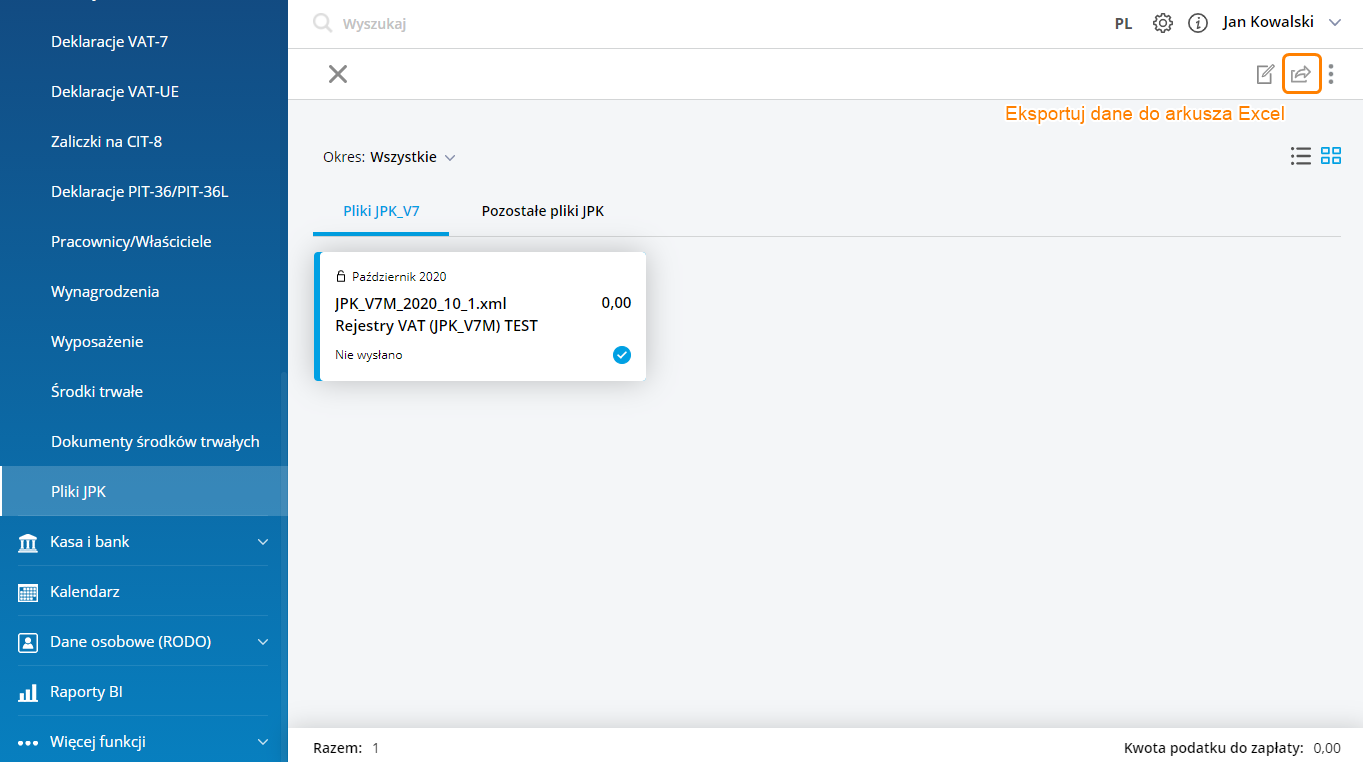

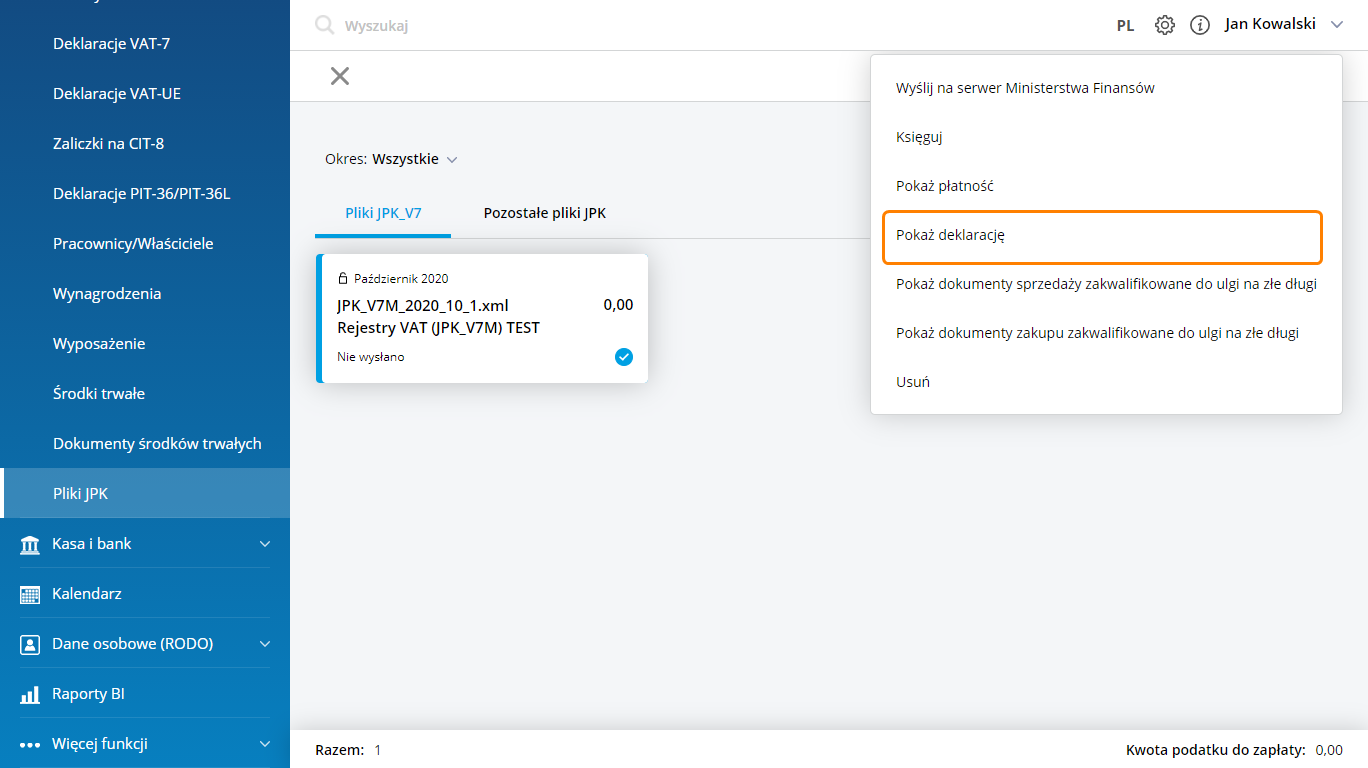

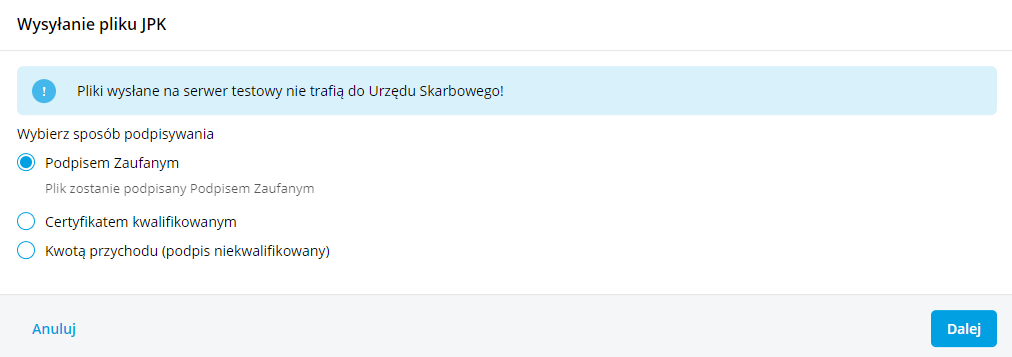

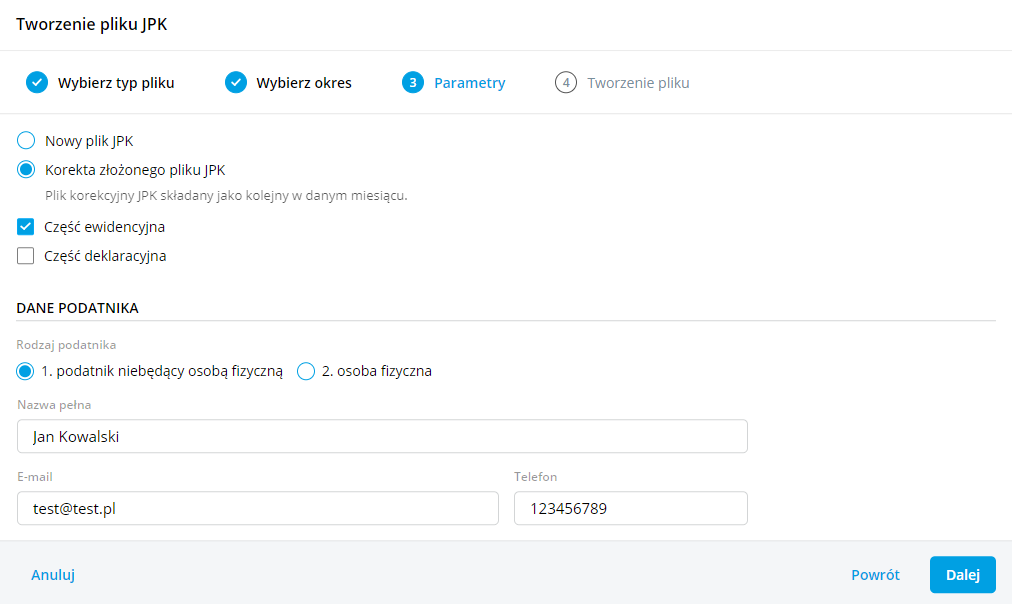

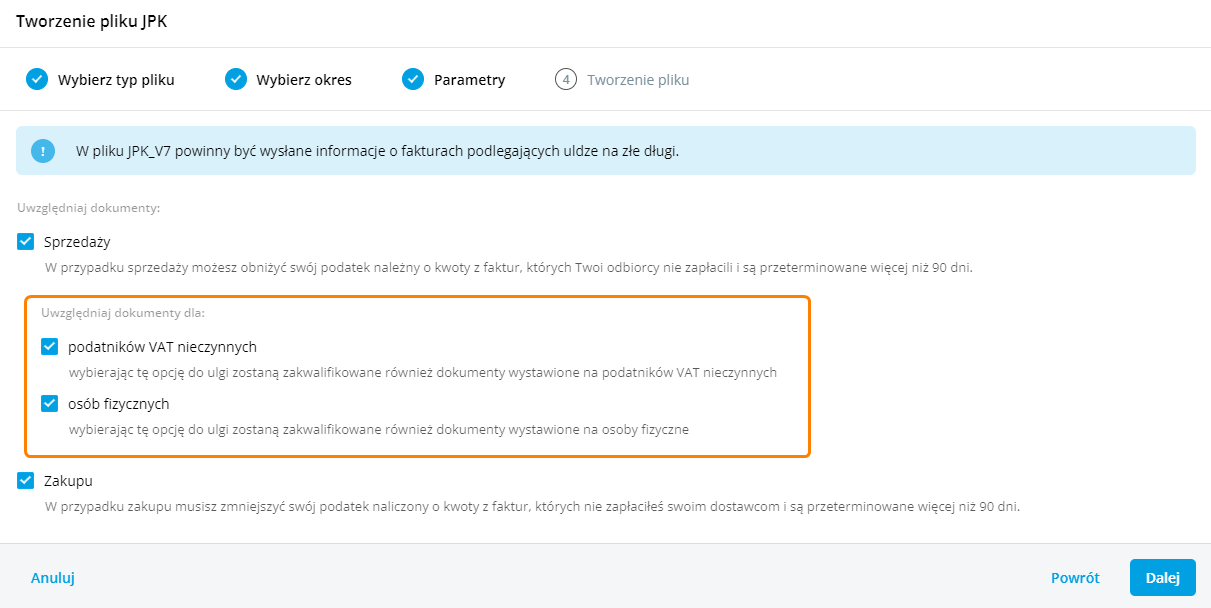

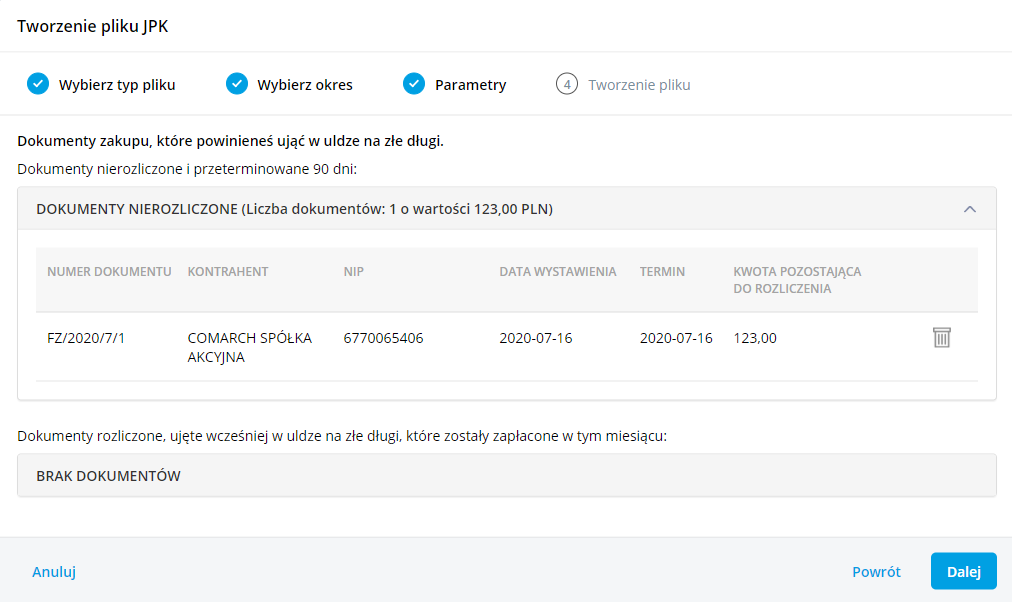

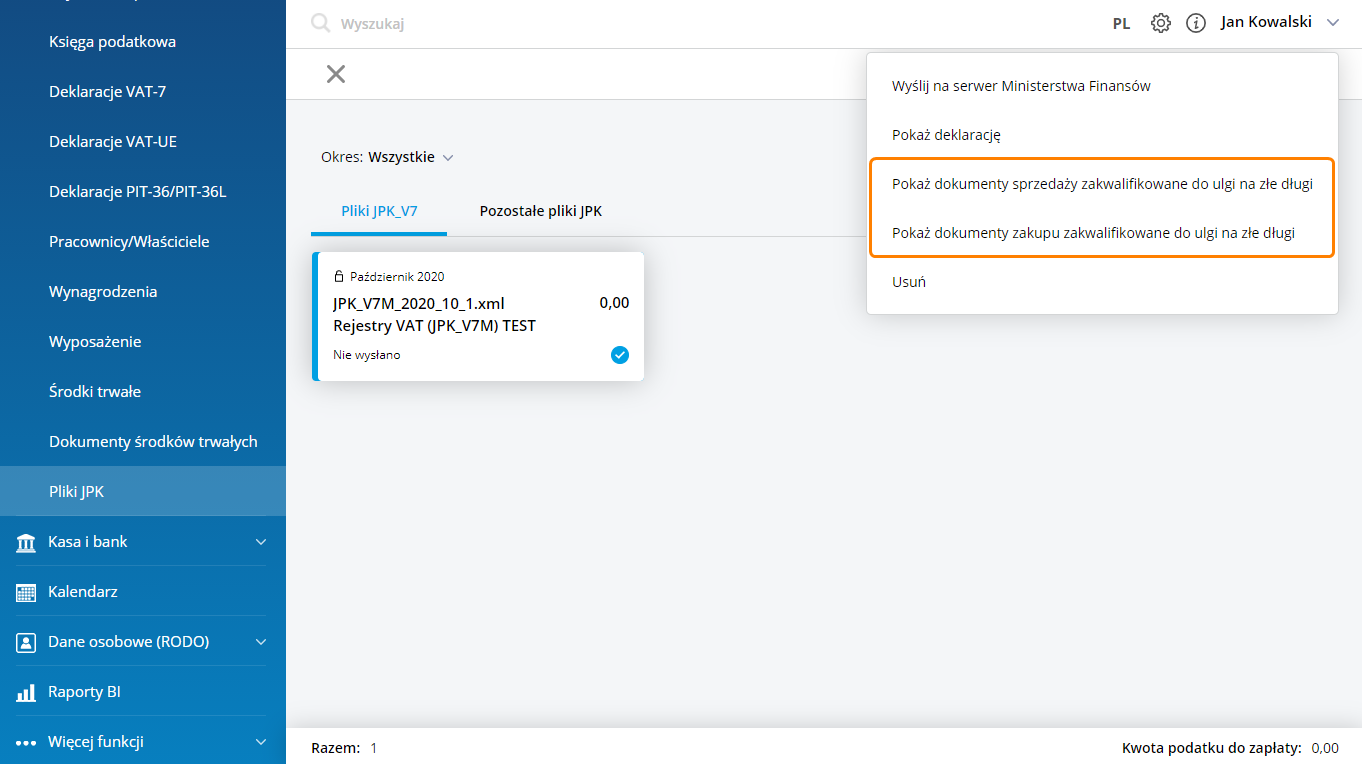

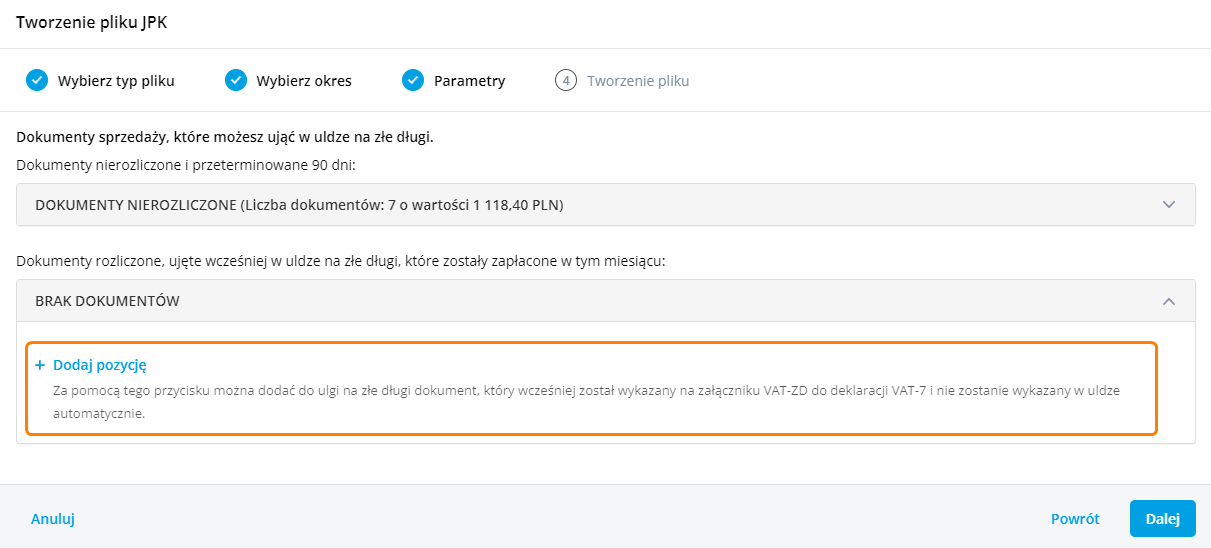

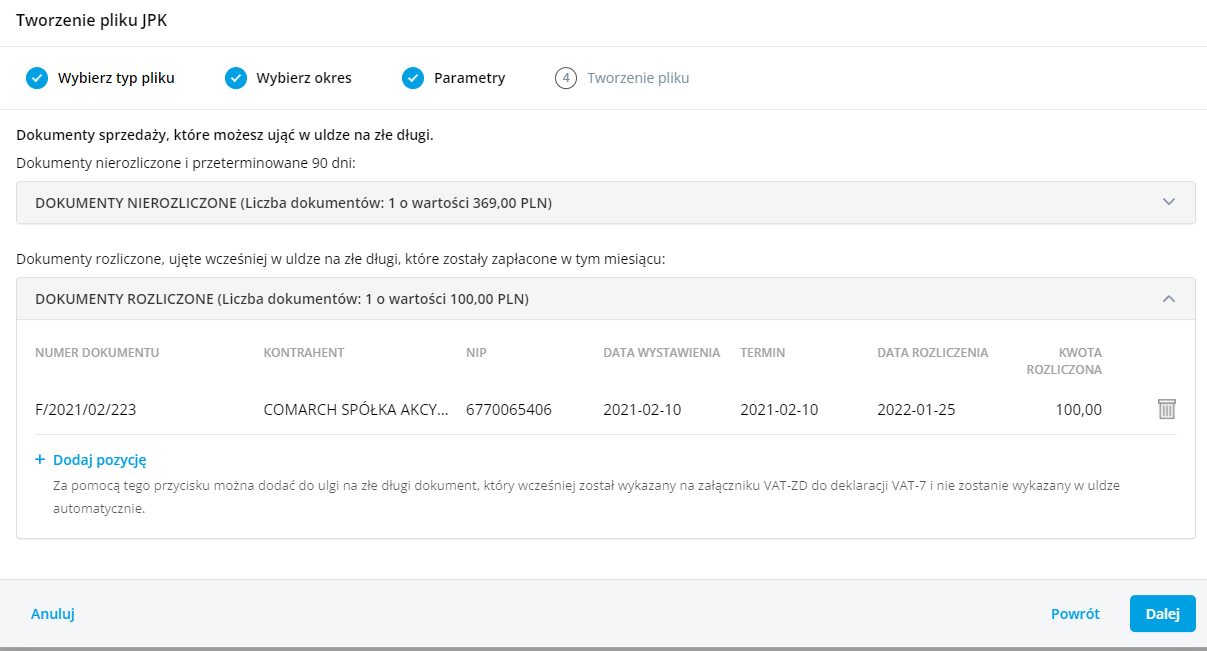

Bezpłatne szkolenie e-learningowe dotyczące obsługi pliku JPK_V7 Od 1 października 2020 roku Ministerstwo Finansów wprowadziło nowy rodzaj pliku JPK. Są to pliki JPK_V7M dla rozliczeń miesięcznych oraz JPK_V7K dla rozliczeń kwartalnych. Pliki te zawierają część deklaracyjną (na wzór deklaracji VAT-7) oraz ewidencyjną (na wzór pliku JPK_VAT). Nowy rodzaj pliku JPK zastępuje więc zarówno plik JPK_VAT jak i deklarację VAT-7. W przypadku podatników rozliczających podatek VAT kwartalnie, za pierwszy i drugi miesiąc kwartału będą oni składali tylko część ewidencyjną, a po upływie trzeciego miesiąca – część deklaracyjną rozliczającą podatek VAT za dany kwartał oraz część ewidencyjną za trzeci miesiąc. Obowiązek składania plików JPK_V7 dotyczy wszystkich podatników VAT, bez względu na ich wielkość. W programie Comarch ERP XT udostępniona została możliwość opisywania dokumentów nowymi danymi na potrzeby pliku JPK_V7, sporządzenia tego pliku i jego wysyłki. Dla okresów do 31 grudnia 2021 t. plik JPK_V7 tworzony jest według schemy 1. Natomiast od stycznia 2022 r. z uwagi na wprowadzone zmiany prawne pliki JPK_V7 tworzone są według nowej schemy 2. Struktura plików JPK_V7M i JPK_V7K została rozbudowana względem pliku JPK_VAT o dodatkowe informacje, które mają być przesyłane dla każdej faktury. Dlatego też istotne jest aby odpowiednio opisywać dodatkowymi informacjami dokumenty przyjmowane i wydawane które będą uwzględniane w rozliczeniu VAT od 10.2020. Są to: kod kraju kontrahenta, kod towarowy, procedura i typ dokumentu. (Dowiedz się więcej: W jaki sposób ustalane są kody JPK_V7 na dokumentach?) Rozporządzenie Ministra Finansów, Funduszy i Polityki Regionalnej z dnia 29 czerwca 2021 r. zmieniające rozporządzenie w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług (Dz. U. poz. 1179) wprowadziło szereg zmian związanych z informacjami przesyłanymi do plików JPK_V7. W programie Comarch ERP XT: Dla dokumentów z datą uwzględnienia w pliku JPK_V7 do 06.2021, pliki tworzone są według dotychczasowych zasad. Tworzenie plików JPK_V7 oraz ich eksport odbywa się z poziomu Księgowość / Pliki JPK. Aby dodać plik JPK należy na zakładce Pliki JPK_V7 wybrać przycisk „+ Dodaj JPK”. Na ekranie pojawi się kreator, na którym Użytkownik powinien wskazać jaki rodzaj pliku JPK_V7 chce stworzyć. Jeżeli wybierzemy opcję JPK_V7K, to w zależności od wyboru miesiąca będzie się generował nowy plik JPK_V7 albo tylko z częścią ewidencyjną (w przypadku wskazania dwóch pierwszych miesięcy kwartału) albo z częścią ewidencyjną za ostatni miesiąc kwartału i deklaracyjną za cały kwartał (w przypadku wskazania ostatniego miesiąca kwartału). Jeżeli zaznaczymy opcję JPK_V7M (czyli obowiązuje miesięczny okres rozliczania podatku VAT), wygenerowany zostanie plik z częścią ewidencyjną i deklaracyjną za wskazany miesiąc. W kolejnym etapie należy wskazać okres (rok i miesiąc) za który składany jest plik. Pierwszy plik JPK_V7 można utworzyć dopiero za miesiąc październik 2020. Przy próbie dodania pliku za okresy wcześniejsze pojawia się komunikat: Nie można utworzyć pliku JPK_V7. Za ten okres obowiązuje plik JPK_VAT. Na oknie należy również wybrać właściwy Urząd Skarbowy. Na kolejnej zakładce decydujemy czy składamy plik jako pierwszy w danym miesiącu czy jest to korekta już złożonego pliku JPK oraz wybieramy odpowiedni rodzaj podatnika. W kolejnym etapie istnieje możliwość uwzględnienia dokumentów w uldze na złe długi. Domyślnie zaznaczona będzie opcja uwzględnienia dokumentów zakupu. Jeżeli Użytkownik zaznaczy obydwie opcje to ustawienie zostanie zapamiętane podczas dodawania kolejnego pliku. Wyliczając plik JPK_V7 za okres od Października 2021 dla dokumentów sprzedażowych istnieje możliwość skorzystania z ulgi na złe długi w przypadku transakcji z kontrahentami będącymi osobami fizycznymi oraz podatnikami niezarejestrowanymi na potrzeby VAT (podatnik VAT nieczynny). Po zaznaczeniu parametru ‘osób fizycznych’ oraz ‘podatników VAT nieczynnych’ na liście dokumentów sprzedażowych zakwalifikowanych do ulgi na złe długi pokażą się dokumenty wystawione na takie podmioty. W kolejnym etapie wyświetli się lista dokumentów sprzedaży/zakupu zakwalifikowanych do ulgi na złe długi: Aby niezapłacony dokument pojawił się na liście dokumentów zakwalifikowanych do ulgi na złe długi musi widnieć w programie jako nierozliczony lub częściowo rozliczony na ostatni dzień miesiąca, za który tworzony jest plik JPK_V7. W przypadku korekty powrotnej kwalifikowany jest dokument zapłacony w miesiącu, za który tworzony jest plik. Aby niezapłacony dokument pojawił się na liście dokumentów zakwalifikowanych do ulgi na złe długi, musi widnieć w programie jako nierozliczony lub częściowo rozliczony na dzień, za który tworzony jest plik JPK_V7. W przypadku korekty powrotnej kwalifikowany jest dokument zapłacony w miesiącu, za który liczony jest plik. Po kliknięciu przycisku Dalej następuje wygenerowanie pliku JPK_V7 za wskazany okres. W przypadku rozliczenia VAT miesięcznego i za trzeci miesiąc kwartału dla rozliczenia kwartalnego VAT otwierane jest okno z częścią deklaracyjną pliku: Okno to jest bardzo podobne do formularza dostępnej w programie deklaracji VAT-7. W poszczególnych polach uzupełnione będą automatycznie kwoty na podstawie zapisów w rejestrach VAT. Część pól umożliwia ręczną edycję wartości przez Użytkownika, pozwalając na wpisanie własnych danych. Na podstawie występujących na formularzu danych (wyliczonych automatycznie, jak i wpisanych ręcznie) do pliku JPK_V7 zostaną przeniesione wartości do odpowiednich pól odpowiadających tym z formularza deklaracji. W części ewidencyjnej pliku JPK_V7 korekty wynikające z art. 90a-90c oraz art. 91 ustawy o podatku od towarów i usług (poz. 44 oraz 45) są wykazywane zbiorczo w zapisie technicznym z oznaczeniem „WEW”. W stosunku do wzoru deklaracji VAT-7(20), na części deklaracyjnej JPK_V7M(21) obowiązującej do 31 grudnia 2021 r. dodane zostały pola P_59 – P_61 dotyczące Wniosku o zaliczenie podatku na poczet przyszłych zobowiązań. W deklaracji obowiązującej od 01 stycznia 2022 r. w części deklaracyjnej pliku JPK_V7M(22) dodano pola: W związku z tym w sekcji dotyczącej terminu zwrotu na rachunek rozliczeniowy podatku jest możliwość oznaczenia tylko jednej opcji. Domyślnie natomiast jest oznaczony termin 60 dni. Po jego odznaczeniu, istnieje możliwość dokonania zmiany. Kwota w polu P_60 nie może przekroczyć kwoty z pola P_54. Pola P_68 i P_69 prezentują łączną sumę kwot netto i VAT dla zapisów korekcyjnych dla dokumentów sprzedaży zakwalifikowanych do ulgi na złe długi uwzględnionych w bieżącym miesiącu/kwartale. W sekcji dodatkowych czynności podatnika dla pliku JPK_V7 wyliczanego od stycznia 2022 roku zostało dodane nowe pole P_660. Do części ewidencyjnej plików JPK_V7 przenoszone są m.in. następujące dane: Kody JPK_V7 uzupełnione na dokumentach są przenoszone do pliku i możliwe jest podglądnięcie jego zawartości w MS Excelu. Pozwala to na weryfikację, które kody zostały przypisane do określonego dokumentu (w kolumnach odpowiadającym poszczególnym kodom pojawi się oznaczenie 1 dla kodu, który znajduje się na dokumencie). Dane te są wymagane przez wzór dokumentu elektronicznego i muszą być uzupełnione w programie przed wysyłką plików JPK_V7. Jeżeli Użytkownik chce zweryfikować poprawność danych przenoszonych do pliku, może stworzyć i pobrać arkusz Excel jeszcze przed utworzeniem pliku JPK wybierając Utwórz plik i pokaż arkusz Excel. Arkusz Excel można również pobrać po zaznaczeniu na liście pliku JPK i wybraniu opcji Eksportuj dane do arkusza Excel. Po zapisaniu pliku z częścią deklaracyjną istnieje możliwość edycji tego pliku. W menu kontekstowym jest dostępna opcja Pokaż deklarację. Podczas przenoszenia faktur sprzedażowych i zakupowych wszystkie zapisane na nich kody towarowe, procedury i typ dokumentów przenoszone są na formularz dokumentu w rejestrze VAT, gdzie podlegają edycji. Faktury wystawione do paragonów z kodem FP są widoczne w części ewidencyjnej pliku JPK_V7 ale nie są uwzględniane w podsumowaniu podatku należnego. Nie są również uwzględniane przy liczeniu części deklaracyjnej. Uwzględniane są w pliku JPK_V7 za miesiąc zgodny z datą ich wystawienia. (Dowiedz się więcej: W jaki sposób uwzględniane są faktury zafiskalizowane w pliku JPK_V7?) W celu poprawnego wykazywania dokumentów VAT marża, faktura sprzedaży w tej procedurze musi mieć uzupełniony kod MR_UZ lub MR_T. Wówczas w tworzonym pliku taka faktura zostanie prawidłowo oznaczona, w tagu SprzedazVAT_Marza wykazana zostanie kwota brutto z dokumentu. (Dowiedz się więcej: W jaki sposób uwzględniana jest Faktura VAT marża w pliku JPK_V7?) Pliki JPK można wysłać bezpośrednio po utworzeniu klikając przycisk Wyślij plik do MF lub też z listy, w tym celu należy zaznaczyć plik, a następnie w menu kontekstowym wybrać Wyślij na serwer Ministerstwa Finansów. Jeżeli plik jest już podpisany Podpisem Zaufanym wysyłka nastąpi od razu po kliknięciu w przycisk. W przeciwnym wypadku pojawi się okno z wyborem sposobu podpisania pliku. Po wybraniu opcji Podpisem zaufanym pobieramy plik JPK_V7 klikając w opcję Pobierz plik do podpisania. Plik zapisuje się w folderze Pobrane i otrzymuje status Skierowano do Podpisu Zaufanego. W drugim kroku należy przejść na stronę https://www.gov.pl/web/gov/podpisz-dokument-elektronicznie-wykorzystaj-podpis-zaufany i podpisać wygenerowany plik JPK_V7. Wybranie drugiej opcji powoduje wywołanie okna Wybierz certyfikat do podpisu zawierającego listę zainstalowanych w systemie Windows certyfikatów służących do elektronicznego podpisywania wysyłanych deklaracji oraz plików JPK_V7. Po wybraniu opcji Wyślij podpisem niekwalifikowanym otwierane jest okno z danymi podatnika: numerem NIP, imieniem i nazwiskiem oraz datą urodzenia. Na oknie należy uzupełnić kwotę przychodu podatnika za dwa lata wstecz. Domyślnie w tym polu wykazywana jest kwota 0,00. Wybór rodzaju korekty zależy od zmian jakie mają zostać wykazane. Jeżeli miała miejsce zmiana w rejestrze VAT wpływająca na wyliczenie deklaracji (np. dodanie nowego dokumentu) wówczas należy sporządzić korektę części deklaracyjnej i ewidencyjnej. Jeśli korekta ma dotyczyć np. wyłącznie terminu zwrotu podatku VAT, wówczas należy wybrać korektę części deklaracyjnej. W przypadku kiedy na dokumencie w ewidencji VAT zmianie uległy np. dane adresowe kontrahenta, które nie wpływają na kwoty wykazywane w części deklaracyjnej, wówczas wystarczy sporządzić korektę samej ewidencji. W przypadku kwartalnego rozliczania podatku VAT, jeżeli wyliczamy korektę za pierwszy i drugi miesiąc kwartału, domyślnie zostanie zaznaczona korekta części ewidencyjnej. W przypadku wyliczania korekty za trzeci miesiąc kwartału, domyślnie zostanie zaznaczona korekta części ewidencyjnej i części deklaracyjnej. Na liście dokumentów sprzedaży, które można ująć w uldze na złe długi wykazywane są faktury, które na ostatni dzień miesiąca, za który tworzony jest plik JPK_V7 w postaci ewidencyjnej i deklaracyjnej nie zostały zapłacone, a minęło już 90 dni od ich terminu płatności. Na liście pokażą się faktury, których kontrahentem jest podatnik VAT czynny i transakcja ma status krajowy oraz takie, dla których nie minął okres dwóch lat od końca roku, w którym zostały wystawione. Jeżeli podczas wyliczania pliku zostanie zaznaczony parametr ‘podatników VAT nieczynnych’ oraz ‘osób fizycznych’ to na liście dokumentów sprzedażowych zakwalifikowanych do ulgi na złe długi na zakładce Dokumenty nierozliczone pokażą się również faktury wystawione na takie podmioty. Na liście dokumentów zakupu, które można ująć w uldze na złe długi wykazywane są faktury, których 90 dzień od upływu terminu płatności przypada nie później niż z końcem okresu, za który sporządzamy plik. Na liście pokażą się faktury, których kontrahentem jest podatnik VAT czynny i transakcja ma status krajowy. Lista dokumentów zakwalifikowanych do ulgi na złe długi zawiera następujące kolumny: W przypadku zaznaczenia na liście pliku JPK_V7 w menu kontekstowym do tego dokumentu jest możliwość podglądu dokumentów sprzedaży/zakupu zakwalifikowanych do ulgi na złe długi. Na liście dokumentów sprzedaży/zakupu zakwalifikowanych do ulgi na złe długi znajdują się dwie zakładki: Na zakładce Rozliczone istnieje możliwość dodania pozycji ręcznie przez Użytkownika. W sekcji Dokumenty rozliczone jest dostępna opcja ‘Dodaj pozycję’. Za pomocą tej opcji można dodać do ulgi na złe długi dokument, który wcześniej został wykazany na załączniku VAT-ZD do deklaracji VAT-7 i nie zostanie wykazany w uldze automatycznie. Na pozycji dodawanej ręcznie w polu Numer dokumentu jest dostępna opcja 'Wybierz z listy’, po wybraniu której wyświetli się lista dokumentów, które można uwzględnić w uldze na złe długi. Na tej liście są wyświetlane dokumenty z datą wystawienia mniejszą niż 01.10.2020r. Jeżeli w sekcji Dokumenty rozliczone zostanie dodana pozycja ręcznie, to w kolumnie Kwota rozliczona podstawi się automatycznie uregulowana kwota brutto dokumentu w miesiącu, za który wyliczany jest plik JPK_V7. Użytkownik ma możliwość zmiany tej wartości, jednak kwota rozliczona nie może przekroczyć kwoty dokumentu. Zgodnie z nowo obowiązującym plikiem JPK_V7 poza oznaczeniem dokumentu uwzględnionego w uldze na złe długi prezentowane są także informacje dotyczące: – daty upływu terminu płatności w przypadku korekt dokonanych zgodnie z art. 89a ust. 1 ustawy, – daty dokonania zapłaty w przypadku korekt dokonanych zgodnie z art. 89a ust. 4 ustawy. Termin płatności jest przenoszony z dokumentu, którego dotyczy. Data rozliczenia zostanie uzupełniona, jeżeli będzie to korekta powrotna i płatność zostanie częściowo lub całkowicie dokonana. Dokumenty oznaczone kodem JPK_V7: ZakupVAT_Marza nie są kwalifikowane do ulgi na złe długi. Na liście dokumentów sprzedaży/zakupu zakwalifikowanych do ulgi na złe długi dostępne są wydruki z listą nierozliczonych dokumentów sprzedaży/zakupu zakwalifikowanych do ulgi na złe długi oraz z listą rozliczonych dokumentów sprzedaży/zakupu zakwalifikowanych do ulgi na złe długi. Dokument, który zostały uwzględniony do ulgi na złe długi nie podlega modyfikacji w zakresie kwoty, terminu oraz formy płatności. Nie jest również możliwe usunięcie takiego dokumentu. Faktura sprzedaży wystawiona 16.07.2020 na 1000,00 netto w stawce 23% z terminem płatności 23.07.2020. Dokument zostanie uwzględniony w uldze na złe długi w pliku JPK_V7 za miesiąc Październik 2020. Faktura zostanie uwzględniona w pliku JPK_V7 w polu: K_17: -1000 K_18: -230 W dniu 01.11.2020 faktura została zapłacona. Dokument zostanie zakwalifikowany do korekty powrotnej w pliku JPK_V7 za miesiąc Listopad 2020. Faktura zostanie uwzględniona w pliku JPK_V7 w polu: K_17: 1000 K_18: 230 Faktura zakupu wystawiona 16.07.2020 na 1000,00 netto w stawce 23% z terminem płatności 23.07.2020. Dokument zostanie uwzględniony w uldze na złe długi w pliku JPK_V7 za miesiąc październik 2020. Faktura zostanie uwzględniona w pliku JPK_V7 w polu: K_46: -230 (kwota VAT) W dniu 01.11.2020 faktura została zapłacona. Dokument zostanie zakwalifikowany do korekty powrotnej w pliku JPK_V7 za miesiąc Listopad 2020. Faktura zostanie uwzględniona w pliku JPK_V7 w polu: K_47: 230 (kwota VAT) Część deklaracyjna pliku JPK_V7 generuje płatność o kierunku rozchód na kwotę podatku do zapłaty (pole P_51 w pliku) lub płatność o kierunku przychód na kwotę do zwrotu na rachunek bankowy (pole P_54 w pliku). Korekta części deklaracyjnej pliku generuje płatność na kwotę różnicy podatku do zapłaty (lub kwoty zwrotu na rachunek bankowy/ rachunek rozliczeniowy) w stosunku do korygowanej deklaracji. W przypadku księgowości kontowej na liście plików JPK_V7 w menu kontekstowym dostępna jest opcja Księguj służąca do zaksięgowania kwot z części deklaracyjnej pliku, za pomocą schematu księgowego. Dotychczasowy domyślny schemat do księgowania deklaracji VAT-7 księguje analogiczne kwoty z części deklaracyjnej plików JPK_V7. Zobacz więcej: Jak podpisać Jednolity Plik Kontrolny (JPK) za pomocą Profilu Zaufanego ePUAP? Co to są kody JPK_V7 i gdzie się je stosuje? W jaki sposób ustalane są kody JPK_V7 na dokumentach?Wstęp

Oznaczanie dokumentów na potrzeby plików JPK_V7

Przygotowanie plików JPK_V7

Dla Rejestru VAT zakupu:

Dla Rejestru VAT sprzedaży:

Dokumenty handlowe w pliku JPK_V7

Faktury do paragonów

Fakrura VAT marża

Wysyłka plików JPK_V7

Korekta pliku JPK_V7

Ulga na złe długi w pliku JPK_V7

Uwzględnienie w uldze na złe długi: październik 2020 r. – 90 dni liczone jest od 20.07.2020 r. (poniedziałek).

Płatności

Księgowanie części deklaracyjnej

Czy ten artykuł był pomocny?

Pliki JPK_V7

Wskazówka

Uwaga

W przypadku kwartalnego rozliczania podatku VAT, pliki JPK_V7 za dwa pierwsze miesiące kwartału zawierają wyłącznie część ewidencyjną (bez części deklaracyjnej), natomiast plik za ostatni miesiąc kwartału zawiera zarówno część ewidencyjną, jak i deklaracyjną. Dla miesięcznego okresu rozliczania podatku VAT, pliki JPK_V7 zawierają obie części – deklaracyjną i ewidencyjną.

Uwaga

W przypadku dokumentów sprzedażowych i zakupowych zakwalifikowanych do ulgi na złe długi do pliku JPK_V7 nie jest wysyłana informacja o znajdujących się na dokumencie kodach JPK_V7. (Na podstawie art. 89a ustawy o podatku od towarów i usług (jako wierzyciel) – przy wprowadzaniu danych z faktury, której dotyczy korekta, nie stosuje się symboli GTU_01 – GTU_13, oznaczeń procedur ani oznaczeń dowodów sprzedaży; Na podstawie art. 89b ustawy o VAT (jako dłużnik), przy wprowadzaniu danych z faktury, na podstawie której dokonał odliczenia – nie stosuje się oznaczenia IMP, MPP ani oznaczeń dowodu zakupu.)

Uwaga

Podpisywanie plików JPK_V7 podpisem niekwalifikowanym możliwe jest jedynie dla osób fizycznych. Wysłanie tym sposobem plików JPK_V7 przez podatników nie będących osobami fizycznymi nie jest możliwe.

Uwaga

Zgodnie z pakietem SLIM VAT 2 w przypadku plików JPK_V7 wyliczanych za okres od Października 2021 termin na skorzystanie ulgi na złe długi w przypadku dokumentów sprzedażowych został wydłużony z dwóch do trzech lat, liczonych od końca roku, w którym zostały wystawione faktury dokumentujące wierzytelność.

Uwaga

W przypadku kilkukrotnego rozliczenia dokumentów ręcznie dodawanych do ulgi na złe długi w danym miesiącu, przypisaną datą rozliczenia jest data ostatniej płatności. Pole jest możliwe do modyfikacji.

Uwaga

W przypadku ręcznego dodawania pozycji Użytkownik powinien samodzielnie zweryfikować poprawność kwot.

Uwaga

W przypadku, gdy termin płatności dokumentu wprowadzonego do rejestru VAT przypada na dzień ustawowo wolny od pracy lub na sobotę, to przy kwalifikowaniu dokumentu do ulgi na złe długi brany jest pod uwagę pierwszy dzień roboczy przypadający po dniu wolnym.

Przykład

Termin płatności: 18.07.2010 r. (sobota).

Przykład

Dokumenty sprzedażowe

Przykład

Dokumenty zakupowe

( 0 )

( 1 )