W tym artykule opisaliśmy możliwość wyliczenia deklaracji rocznej PIT-36 na formularzu obowiązującym do rozliczenia za rok 2019. Funkcja jest dostępna dla pakietu z Księgą Podatkową/Księga Handlową.

Uwaga! Dane takie jak Nazwisko, Imię, NIP, Data urodzenia przenosi się na formularz deklaracji jeżeli są uzupełnione na indywidualnej karcie właściciela.

Uwaga! W przypadku wyboru sposobu opodatkowania wspólnie z małżonkiem istnieje możliwość wskazania małżonka z listy właścicieli. Wtedy dane personalne i adresowe uzupełnione na indywidualnej karcie małżonka (współwłaściciela) zostaną przeniesione do odpowiednich pól w sekcji B.2 na deklaracji PIT-36.

Uwaga! Użytkownik będzie miał możliwość uzupełnienia danych małżonka ręcznie na formularzu deklaracji PIT-36.

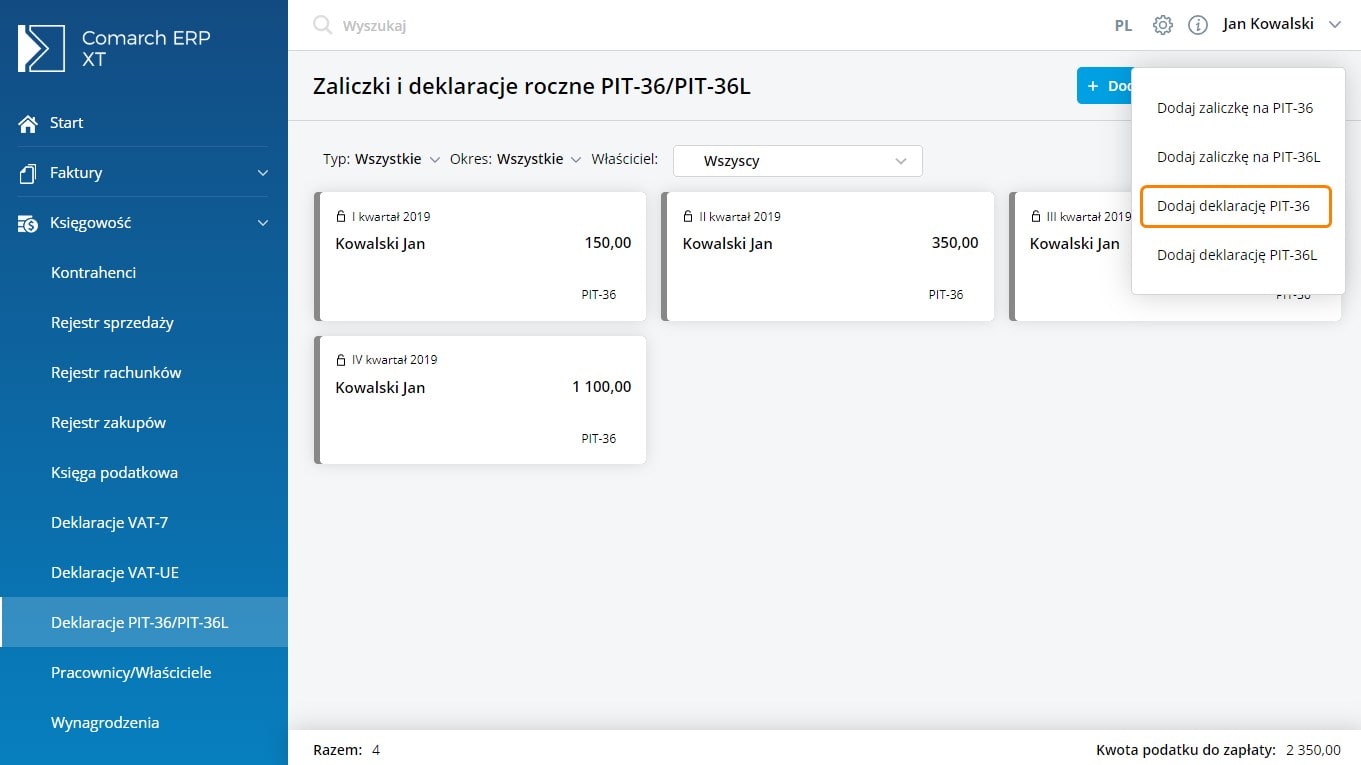

Deklaracja roczna PIT-36 jest dostępna z poziomu Księgowość/Deklaracje PIT-36/PIT-36L.

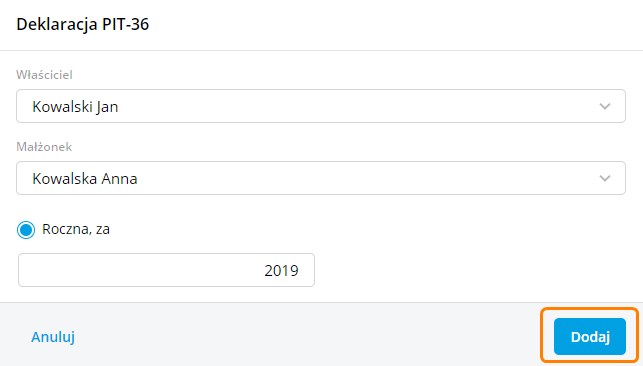

Na wyświetlonym oknie po wybraniu właściciela i małżonka z listy należy kliknąć przycisk Dodaj.

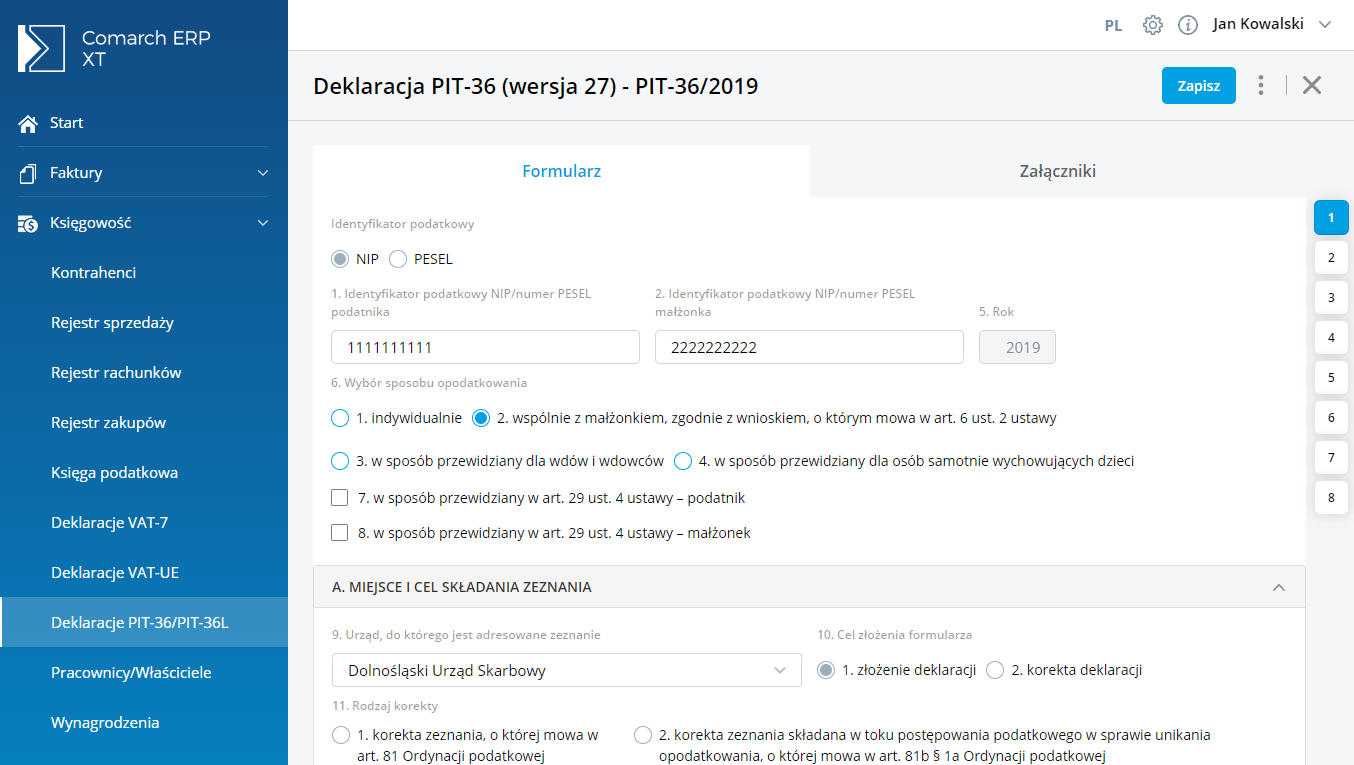

Utworzy się nowy formularz deklaracji rocznej PIT-36.

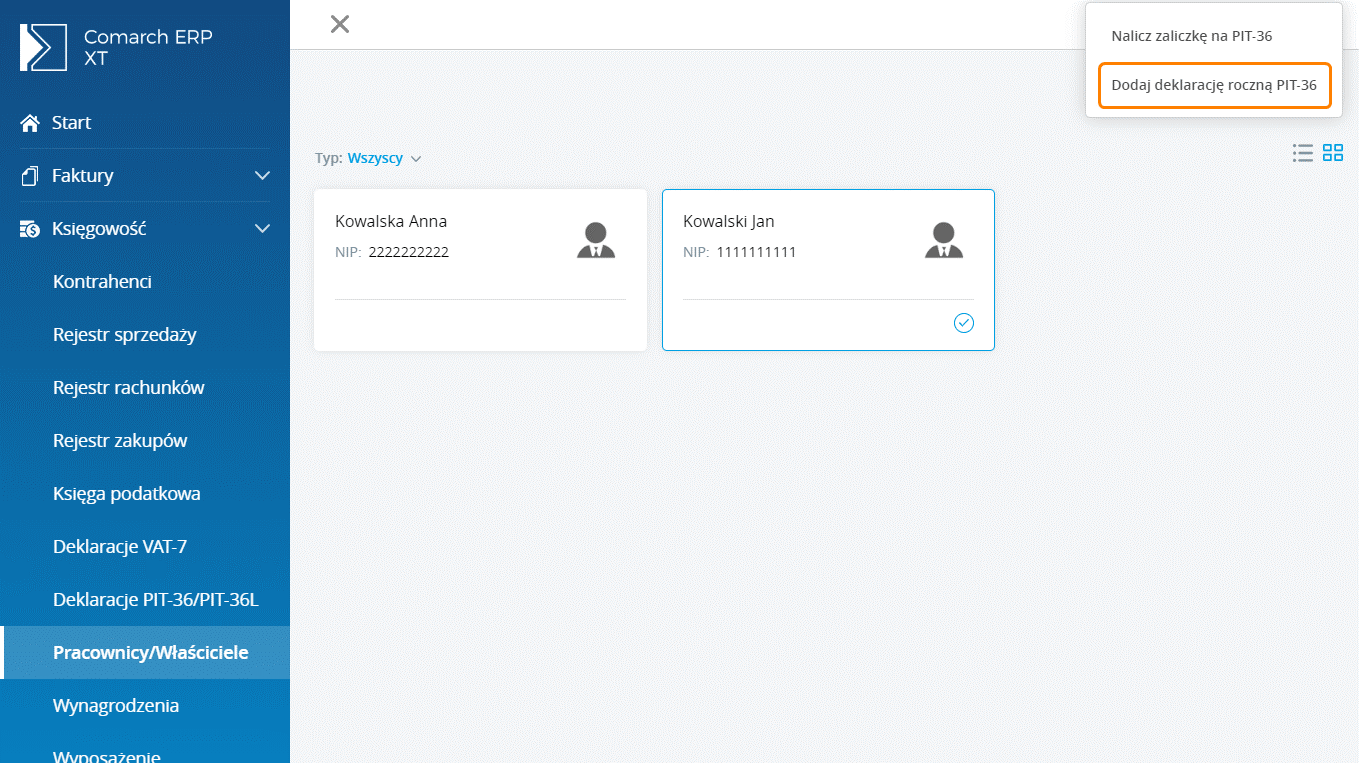

Deklarację roczną PIT-36 można również obliczyć po zaznaczeniu właściciela w Księgowość/Pracownicy/Właściciele w menu kontekstowym znajduje się opcja Dodaj deklarację roczną PIT-36.

Formularz deklaracji składa się z 2 zakładek:

Zakładka 1 – [Sekcja A-W]

Sekcja A – C zawiera następujące informacje:

Rok, za który deklaracja ma być obliczona.

Właściciel, podatnik, dla którego będzie obliczana deklaracja. Podatnika wskazujemy na oknie przy dodawaniu deklaracji poprzez wybór z listy właścicieli.

Małżonek, wyboru małżonka można dokonać poprzez wybór z listy właścicieli lub uzupełnić jego dane ręcznie na formularzu deklaracji PIT-36.

Uwaga! Jeżeli w 2018r. podczas wyliczania deklaracji PIT-36 wybrano sposób rozliczenia wspólnie z małżonkiem i małżonek został wybrany z listy właścicieli to podczas wyliczania deklaracji PIT-36 za 2019r. program zaproponuje analogiczny sposób rozliczenia (wspólnie z małżonkiem) oraz dane małżonka zostaną skopiowane z poprzedniej deklaracji.

Uwaga! W przypadku wyboru małżonka z listy właścicieli i uzupełnienia odpowiednich danych na indywidualnej karcie właściciela bądź na wyliczonych zaliczkach PIT-36, na formularzu deklaracji zostaną uzupełnione pola 130 – 134, 148 – 152, 187, 189, 231, 294 – 299, 312 – 323, 339 – 344.

Na formularzu deklaracji PIT-36 pola dotyczące małżonka będą aktywne do uzupełnienia tylko w przypadku wybrania sposobu opodatkowania wspólnie z małżonkiem lub w sposób przewidziany dla wdów i wdowców.

Identyfikator podatkowy – wybór identyfikatora podatkowego NIP czy PESEL.

Uwaga! Jeśli dla podatnika został dodany załącznik PIT/B to w polu identyfikator podatkowy zostanie wybrany NIP bez możliwości zmiany.

Wybór sposobu opodatkowania – podatnik może rozliczać się indywidualnie, wspólnie z małżonkiem (art. 6 ust. 2), w sposób przewidziany dla wdów i wdowców lub w sposób przewidziany dla osób samotnie wychowujących dzieci.

Cel złożenia formularza – złożenie zeznania lub korekta zeznania.

W przypadku gdy w poz. 11 Rodzaj korekty wybrano opcję 2. korekta zeznania składana w toku postępowania podatkowego w sprawie unikania opodatkowania, o której mowa w art. 81b § 1a Ordynacji podatkowej, należy wypełnić sekcję ORD-ZU. Uzupełnienie uzasadnienie w sekcji ORD-ZU nie jest wymagane w przypadku wskazania w poz. 11 opcji 1. Korekta zeznania, o której mowa w art. 81 Ordynacji podatkowej.

Sekcja B – zawiera dane personalne i adresowe podatnika i jego małżonka.

Sekcja C – zawiera informacje dodatkowe o przychodach i zwolnieniach, dotyczących podatnika i jego małżonka.

Uwaga! W przypadku wyliczania zaliczek kwartalnych PIT-36 należy zaznaczyć parametr w pozycji 54 (podatnik) lub 55 (małżonek). Dla podatników, którzy wybrali uproszczoną formę wpłacania zaliczek należy zaznaczyć parametr w pozycji 56 (podatnik) lub 57 (małżonek).

Uwaga! Jeżeli Użytkownik zaznaczy parametr 42 i 43, wtedy aktywne do edycji będzie pole z rokiem 58.1 (podatnik) oraz 58.2 (małżonek).

Na formularzu deklaracji PIT-36 (27) nie ma możliwości równoczesnego zaznaczenia:

- uzyskiwał przychody wyłącznie z emerytury – renty zagranicznej oraz poz. korzysta ze zwolnienia na podstawie art. ust. 7a ustawy lub poz. występuje o zwrot niewykorzystanego odliczenia na podstawie art. 26ea ustawy (odpowiednio poz. 36 i 40 lub 44 dla podatnika oraz poz. 37 i 41 lub 45 dla małżonka),

- wybrał metodę ustalania różnic kursowych, o której mowa w art. 14b ust. 2 ustawy oraz poz. rezygnuje ze stosowania metody ustalania różnic kursowych, o której mowa w art. 14b ust. 2 ustawy (odpowiednio poz. 48 i 50 dla podatnika oraz poz. 49 i 51 dla małżonka),

- wybrał kwartalny sposób wpłacania zaliczek na podstawie art. 44 ust. 3g ustawy oraz poz. wybrał wpłacanie zaliczek w formie uproszczonej na podstawie art. 44 ust. 6b ustawy (odpowiednio poz. 54 i 56 dla podatnika oraz poz. 55 i 57 dla małżonka).

Sekcja D – zawiera zestawienie przychodów zwolnionych od podatku na podstawie art. 21 ust. 1 pkt 148 ustawy.

Suma kwot w poz. Przychody ze stosunku służbowego, stosunku pracy, pracy nakładczej, spółdzielczego stosunku pracy oraz Przychody z umów zlecenia, o których mowa w art. 13 pkt 8 ustawy (odpowiednio poz. 59 i 61 dla podatnika oraz poz. 60 i 62 dla małżonka) nie powinna przekroczyć kwoty 35 636,67 zł. Limit przysługuje odrębnie podatnikowi oraz odrębnie małżonkowi.

Sekcja E – zawiera zestawienie łącznych przychodów i kosztów uzyskania przychodu ze wszystkich działalności gospodarczych oraz najmu, podnajmu lub dzierżawy. W tym miejscu program wylicza odpowiednio wartość dochodu lub straty.

Kwoty w poz. 73 i 74 zostaną uzupełnione na podstawie kwot z poz. od 30 do 33 z załącznika PIT/B. Pole 77 uzupełni się na podstawie wyliczonych zaliczek PIT-36 (suma z pól Należna zaliczka z formularza „Zaliczka na PIT-36”).

Uwaga! W przypadku gdy do deklaracji PIT-36 został dodany załącznik PIT/B to ręczna modyfikacja kwot w polu 73 i 74 nie spowoduje przeliczenia kwoty dochodu/straty w pozycji 75 lub 76.

Pole 78 zostanie uzupełnione w sytuacji kiedy Użytkownik zaznaczy parametr 40. Pole 135 zostanie uzupełnione jeśli Użytkownik zaznaczy parametr 41.

Uwaga! Jeżeli uzupełnione jest pole 40 i/lub 41 to kwota podsumowania Dochodu w wierszu RAZEM nie będzie uwzględniała kwot wyliczonych w poz. 78 i/lub 135.

W przypadku uzupełnienia kwot w poz. 177, 178, 179 i 180 wymagalne staje się pole 453 informujące o liczbie składanych załączników PIT/M. Uzupełnienie tych pól wymaga dołączenia załącznika PIT/M do deklaracji rocznej PIT-36. Użytkownik nie będzie miał możliwości wyeksportowania takiej deklaracji do systemu e-Deklaracje w programie Comarch EPR XT. Taką deklarację będzie można wydrukować.

Sekcja F – zawiera dochód zwolniony od podatku, wartość straty z lat ubiegłych oraz dochód po odliczeniu dochodu zwolnionego i straty.

Sekcja G – zawiera kwoty indywidualnych odliczeń podatnika od dochodu.

Kwoty w polu 194 oraz 195 będą przenoszone z załącznika PIT/O. Użytkownik nie będzie miał możliwości edytowania tych pozycji na formularzu deklaracji PIT-36.

Kwoty w polu 196 i 197 będą przenoszone z pola 43 z załącznika PIT/BR (podatnika, małżonka). Użytkownik nie będzie miał możliwości edytowania tych pozycji na formularzu deklaracji PIT-36.

Sekcja H – J – w części tej uwidoczniona jest wartość podatku, jak również wartość odliczenia z tytułu ubezpieczenia zdrowotnego. Na zakładce tej uwidocznione są również pozostałe odliczenia od podatku.

W pozycji 225 podatek dochodowy liczony jest według wzoru:

- Dla dochodu <= 85 528 zł: 17,75% podstawy obliczenia podatku – kwota wolna od podatku,

- Dla dochodu > 85 528 zł: 15 181,22 zł + 32% nadwyżki podstawy obliczenia podatku ponad 85 528 zł – kwota wolna od podatku.

Kwota zmniejszająca podatek, o której mowa powyżej, odliczana w rocznym obliczeniu podatku, o którym mowa w art. 34 ust. 7 albo art. 37 ust. 1 lub w zeznaniu, o którym mowa w art. 45 ust. 1, wynosi:

- 1 420 zł: dla podstawy obliczenia podatku <= 8 000 zł,

- 1 420 zł – kwota obliczona według wzoru: 871,70 zł × (podstawa obliczenia podatku – 8 000 zł) ÷ 5 000 zł: dla podstawy obliczenia podatku > 8 000 zł <= 13 000 zł,

- 548,30 zł – dla podstawy obliczenia podatku > 13 000 zł <= 85 528 zł,

- 548,30 zł – kwota obliczona według wzoru: 548,30 zł × (podstawa obliczenia podatku – 85 528 zł) ÷ 41 472 zł: dla podstawy obliczenia podatku > 85 528 zł <= 127 000 zł,

- jeżeli podstawa obliczenia podatku > 127 000 to kwota zmniejszającej podatek nie jest odejmowana.

Kwota w poz. 225 Obliczony podatek zaokrąglana jest do dwóch miejsc po przecinku.

Sekcja K – Q – zawiera informacje o należnych zaliczkach, należnym podatku, zapłaconym podatku oraz zapłaconych zaliczkach dla poszczególnych miesięcy/kwartałów. Kwoty wyliczone w pozycjach dotyczących należnych zaliczek przenoszone są automatycznie do pozycji dotyczących zapłaconych zaliczek (za ten sam miesiąc/kwartał). Użytkownik ma możliwość edycji tych kwot.

W części tej znajdują się również informacja o kwocie podatku do zapłaty lub kwocie nadpłaty, zryczałtowany podatek, odsetki naliczone oraz należne zaliczki za poszczególne miesiące.

Sekcja R – W – to informacja o załącznikach, wniosek o przekazanie 1% podatku na rzecz OPP, informacja o rachunku właściwym do zwrotu nadpłaty oraz informacja o Karcie Dużej Rodziny. Kwota 1% podatku jest automatycznie wyliczana po uzupełnieniu na formularzu deklaracji rocznej Numeru KRS organizacji. Wnioskowaną kwotę można pomniejszyć.

W przypadku gdy pole 466. Kraj siedziby banku (oddziału) nie zostało uzupełnione, a w polu 467. Pełny numer rachunku wprowadzono numer rachunku bankowego bez prefiksu, to podczas wysyłki do e-Deklaracji do numeru rachunku bankowego dodawany jest prefiks PL.

Uwaga! Program Comarch ERP XT oferuje możliwość swobodnego wyboru wspieranej Organizacji Pożytku Publicznego kwotą z tytułu 1% podatku należnego.

Jeżeli Użytkownik w polu 461 zaznaczy opcję 2. Małżonek to w polu 462 zostanie domyślnie zaznaczona opcja 3. PIT-37 oraz wymagalne stanie się pole 463. Pole 462 Kod formularza, do którego został dołączony załącznik PIT/D będzie dostępne do edycji, tak aby Użytkownik mógł wybrać właściwą opcję.

Użytkownik ma możliwość zaznaczenia w poz. 464 Osoba zgłaszająca rachunek opcji 2. Małżonek jeżeli w poz. 6 Wybór sposobu opodatkowania zaznaczono opcje wspólnie z małżonkiem (art. 6 ust.2). Sekcja V jest aktywna jeżeli z deklaracji wynika nadpłata podatku.

Użytkownik ma możliwość zaznaczenia w poz. 468 Osoba posiadająca ważną KDR opcji podatnik i/lub małżonek (jeżeli w poz. 6 Wybór sposobu opodatkowania zaznaczono opcję wspólnie z małżonkiem (art. 6 ust. 2).

Uwaga! Po obliczeniu deklaracji, użytkownik powinien sprawdzić w dalszej części formularza te pola, które nie są pobierane automatycznie przez program i wymagają ewentualnego uzupełnienia.

Zakładka 2 – [Załączniki] – zawiera listę załączników PIT/B, PIT/BR oraz PIT/O dla podatnika i małżonka.

Deklaracja roczna PIT-36 wersja 27:

- Posiada możliwość uzupełniania przychodów z innych źródeł niż działalność gospodarcza.

- Posiada możliwość wydrukowania deklaracji PIT-36 wraz z uzupełnionymi załącznikami. Istnieje możliwość przesłania wydruku deklaracji drogą mailową. Jeżeli na karcie właściciela został uzupełniony adres e-mail, program podpowie adres z karty. Użytkownik ma możliwość wpisania adresu e-mail ręcznie.

- Posiada załącznik PIT/B (dostępny na formularzu deklaracji rocznej PIT-36 w zakładce Załączniki). Istnieje możliwość wprowadzenia dowolnej liczby załączników (informacja o liczbie załączników PIT/B wykazywana jest w polu 445).

- Posiada załącznik PIT/BR (dostępny na formularzu deklaracji rocznej PIT-36 w zakładce Załączniki) wraz z wydrukiem. Istnieje możliwość wprowadzenia dowolnej liczby załączników (informacja o liczbie załączników PIT/BR wykazywana jest w polu 446).

- Posiada załącznik PIT/O (dostępny na formularzu deklaracji rocznej PIT-36 w zakładce Załączniki) wraz z wydrukiem. Istnieje możliwość wprowadzenia dowolnej liczby załączników (informacja o liczbie załączników PIT/O wykazywana jest w polu 454).

- Złożenie/korekta deklaracji. W programie jest możliwość zapisania zarówno deklaracji, jak i korekt do niej. Dodatkowo na formularzu korekty deklaracji na ostatniej zakładce pokaże się dodatkowa sekcja ORD-ZU do uzasadnienia przyczyn złożenia korekty z polem tekstowym do wpisania treści uzasadnienia.

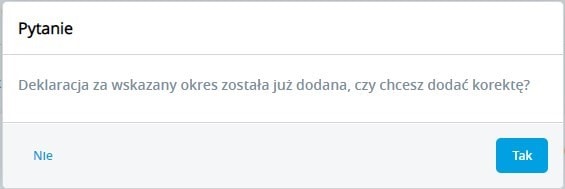

Korektę deklaracji PIT-36 Użytkownik może dodać, jeżeli jest już obliczona deklaracja roczna PIT-36 dla wybranego właściciela za ten sam rok. Aby dodać korektę należy w menu Księgowość/Deklaracje PIT-36/PIT-36L wybrać Dodaj deklarację PIT-36, wskazać właściciela oraz właściwy rok. Dla właściciela, który ma już obliczoną deklarację roczną PIT-36 w wybranym okresie, pojawi się pytanie:

Zatwierdzenie komunikatu poprzez wybór Tak spowoduje naliczenie korekty deklaracji rocznej PIT-36.

Na korektę deklaracji PIT-36 nie są kopiowane kwoty wykazane w sekcji B na zał. PIT/B deklaracji pierwotnej. Kwota przychodów/kosztów w sekcji B na zał. PIT/B wyliczana jest na podstawie zapisów Księgi podatkowej/zapisów księgowych.

Na deklarację korygującą kwoty przychodów/kosztów dotyczące dodatkowej działalności gospodarczej, działalności w strefie oraz najmu (pobierane z karty właściciela z zakładki Inne działalności) przenoszone są z deklaracji pierwotnej.

- Generowanie płatności zgodnie z formą płatności oraz numerem rachunku wskazanym w menu Konfiguracji firmy/Księgowość. Płatności dla deklaracji mają odpowiednio numery zaczynające się od „PIT-36”. Na formularzu takiej płatności, jako podmiot przenoszony jest wybrany na dokumencie Urząd Skarbowy. Na płatności utworzonej do deklaracji PIT-36 do pola Rachunek bankowy podmiotu podstawiany jest także Indywidualny Rachunek Podatkowy uzupełniony na karcie właściciela (szczegółowe informacje: Indywidualny Rachunek Podatkowy) oraz zgodny ze standardem opis, którego nie można edytować.

- Eksport deklaracji rocznej PIT-36 wraz z załącznikami: PIT/B, PIT/BR oraz PIT/O do systemu e‑Deklaracje. Użytkownik w celu wysłania deklaracji do systemu e-Deklaracje ma możliwość wyboru jednej z opcji: podpisu kwalifikowanego lub niekwalifikowanego.

W przypadku wysyłania deklaracji PIT-36 do systemu e-Deklaracje kiedy do deklaracji dołączamy załączniki PIT/B, PIT/O, PIT/BR część pól na tych załącznikach jest wymagana do uzupełnienia aby deklaracja poprawnie została przetworzona przez system e-Deklaracje. Przed wysłaniem program sprawdza, czy pola te zostały uzupełnione i jeżeli nie zostały to pokazuje komunikat informujący o tym, które pole z wymaganych nie zostało uzupełnione. W przypadku poszczególnych załączników sprawdzane są następujące pola:

Załącznik PIT/B

- 11, 13 (w przypadku gdy zostało uzupełnione przynajmniej jedno z pól 11-21 w sekcji C.1, C.2)

Załącznik PIT/BR

- 53 (w przypadku gdy zostało uzupełnione pole 52), 63, 64 i 71 – dla każdej sekcji F, jeśli uzupełniono przynajmniej jedno z pól 63 – 72.

Uwaga! Wysyłka do systemu e-Deklaracje nie będzie możliwa jeżeli użytkownik w sekcji U. Informacje o załącznikach uzupełni pola dotyczące załączników innych niż PIT/B, PIT/BR oraz PIT/O. Nie są przesyłane pozostałe wyżej nie wymienione załączniki. Jeżeli istnieje potrzeba wypełnienia któregoś z tych załączników należy złożyć deklarację poprzez stronę systemu e-Deklaracje lub w formie papierowej.

Zobacz także:

Jak dodać załącznik PIT/B (17) do deklaracji rocznej PIT-36L (16) oraz PIT-36 (27)?

Jak dodać załącznik PIT/BR (4) do deklaracji rocznej PIT-36L (16) oraz PIT-36 (27)?

Jak dodać załącznik PIT/O (24) do deklaracji rocznej PIT-36L (16) oraz PIT-36 (27) ?