W tym artykule opisaliśmy możliwość wyliczenia deklaracji rocznej PIT-36L. Funkcja jest dostępna dla pakietu z Księgą Podatkową/Księga Handlową.

Uwaga! Deklaracja roczna PIT-36L w wersji 16 dostępna jest do rozliczenia rocznego za rok 2019.

Deklaracja roczna PIT-36L obliczana jest na podstawie zapisów Księgi podatkowej/zapisów księgowych oraz danych wprowadzonych na indywidualnej Karcie właściciela, skąd pobierane są kwoty odliczeń od dochodu i podatku oraz informacje o wartości udziałów, kwot przychodów i kosztów uzyskanych z dodatkowej działalności gospodarczej.

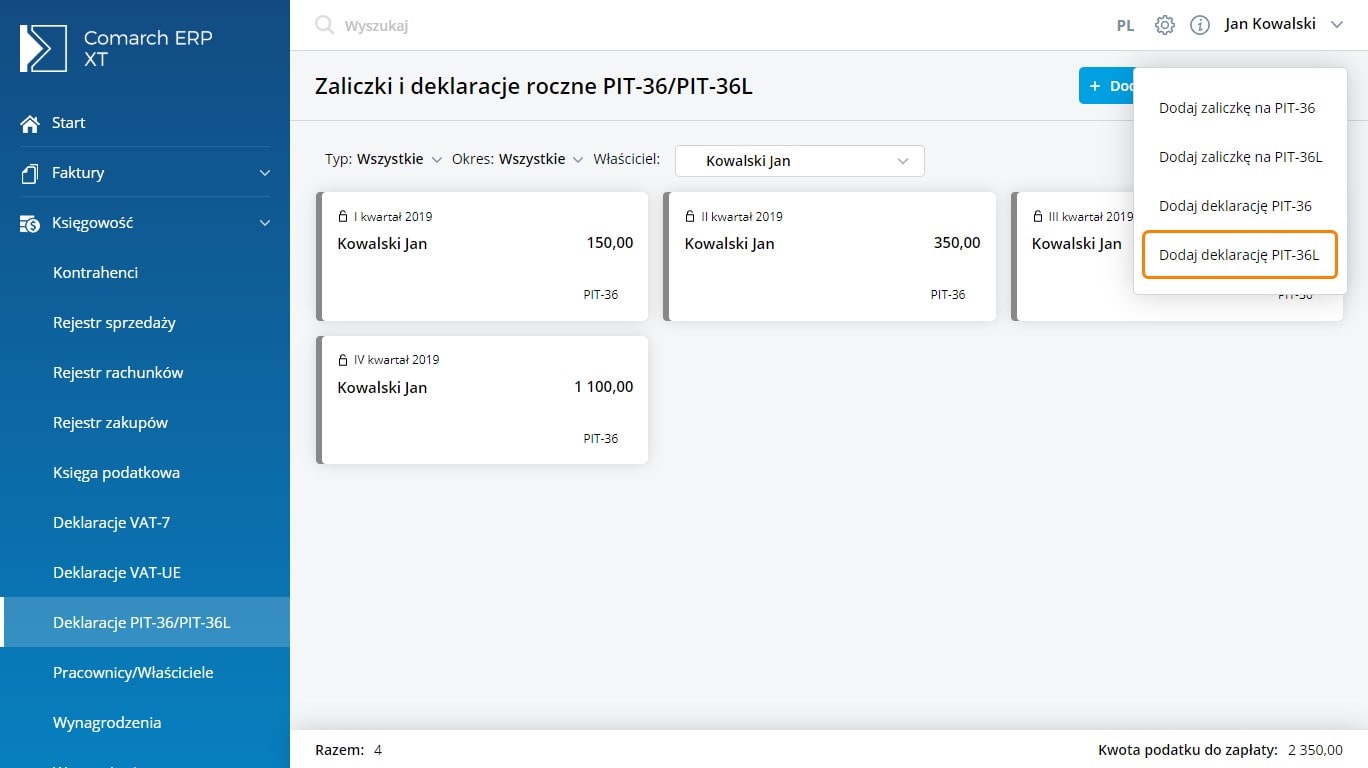

Deklaracja roczna PIT-36L jest dostępna z poziomu Księgowość/Deklaracje PIT-36/PIT-36L po wybraniu opcji Dodaj deklarację PIT-36L.

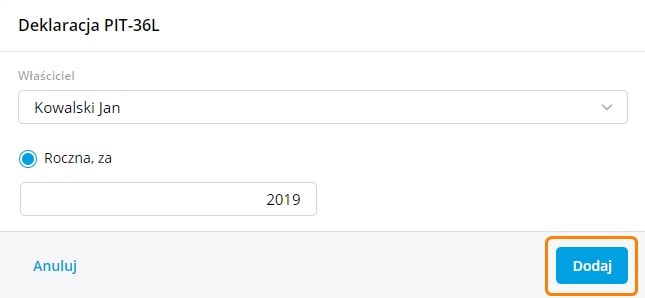

Na wyświetlonym oknie po wybraniu właściciela należy kliknąć przycisk Dodaj.

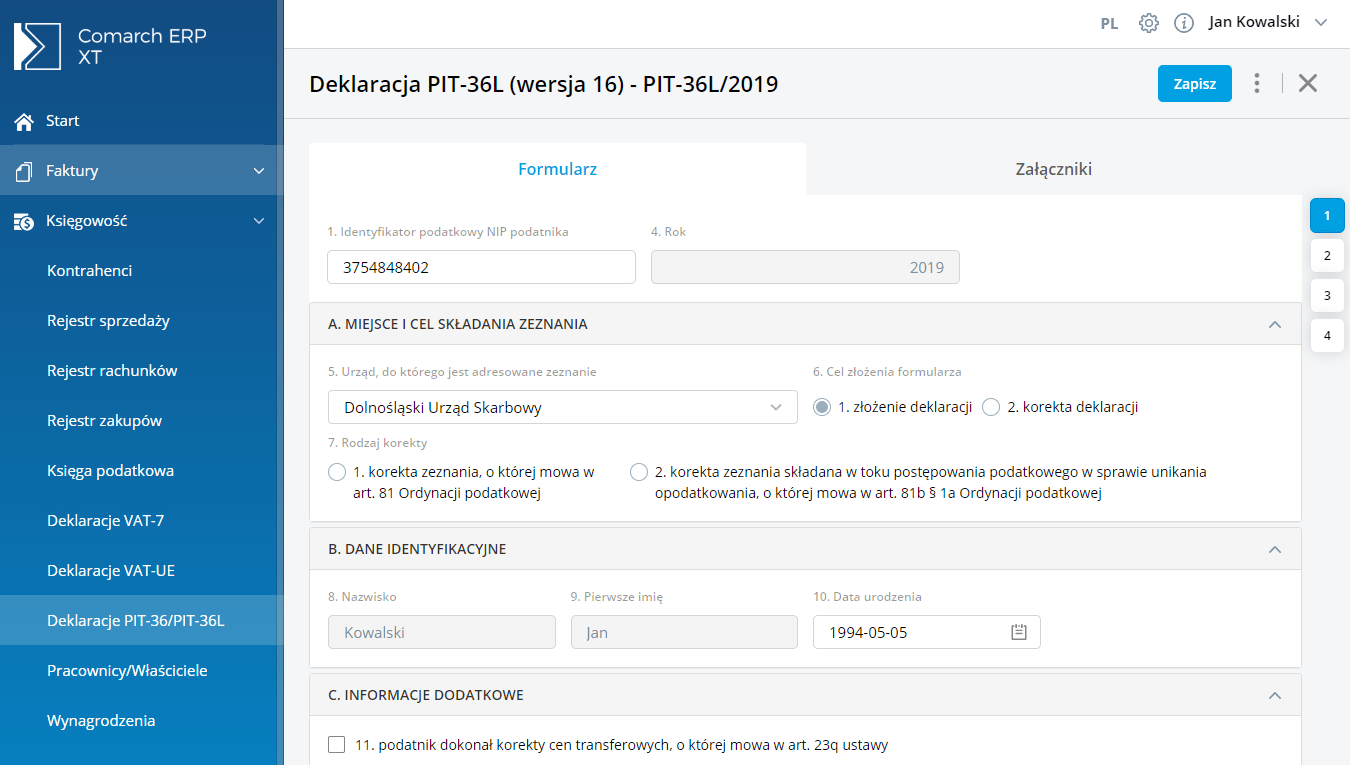

Utworzy się nowy formularz deklaracji rocznej PIT-36L.

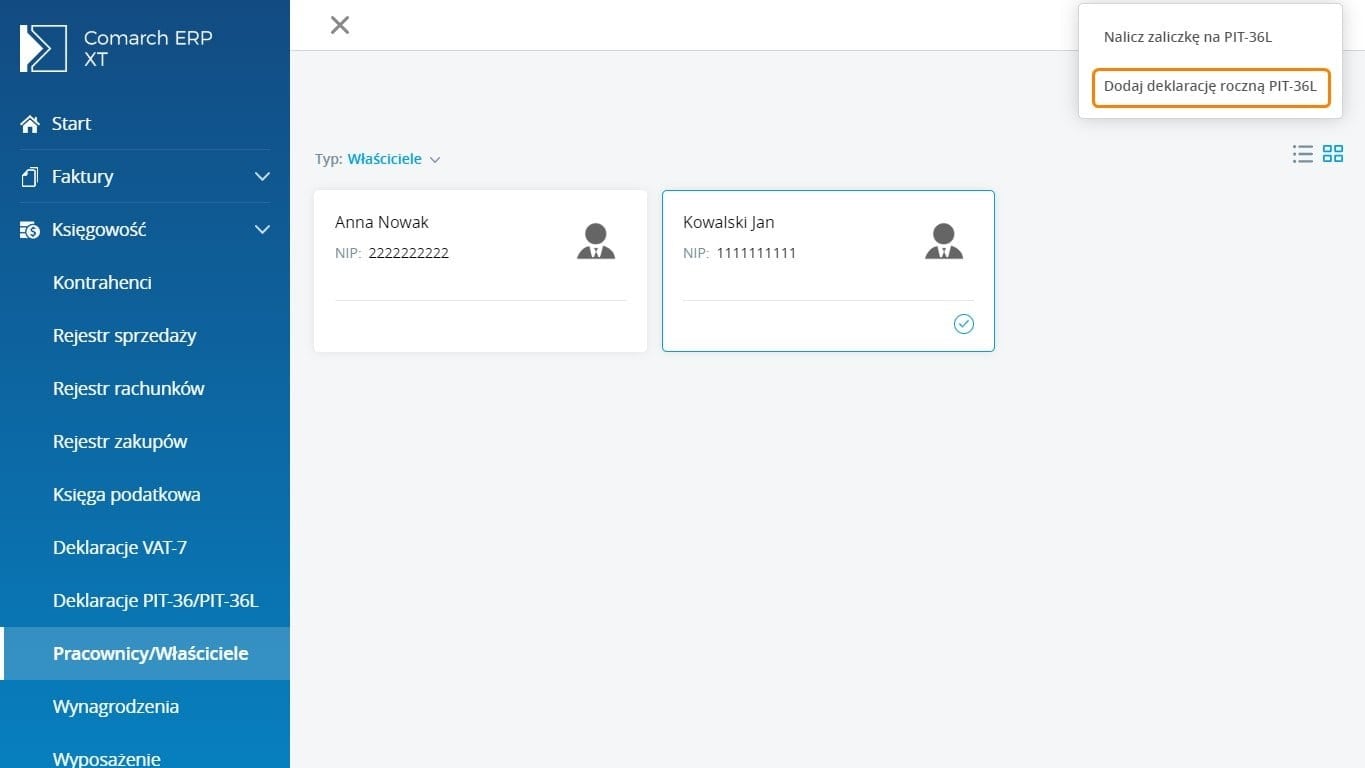

Deklarację roczną PIT-36L można również obliczyć po zaznaczeniu właściciela w Księgowość/Pracownicy/Właściciele w menu kontekstowym znajduje się opcja Dodaj deklarację roczną PIT-36L.

Formularz deklaracji składa się z 2 zakładek:

Zakładka 1 – [Sekcja A-S]

Sekcja A-D zawiera następujące informacje:

Rok, za który deklaracja ma być obliczona.

Uwaga! Deklaracja roczna PIT-36L w wersji 16 jest dostępna do obliczenia za 2019 rok ze względu na obowiązujący w tym okresie wzór formularza deklaracji.

Właściciel – podatnik, dla którego będzie obliczana deklaracja. Podatnika wskazujemy na oknie przy dodawaniu deklaracji poprzez wybór z listy właścicieli.

Sekcja A – D w części Informacje dodatkowe i Dochody/straty ze źródeł przychodów zawiera informacje o zwolnieniach i zestawienie łącznych przychodów i kosztów uzyskania przychodu z pozarolniczej działalności gospodarczej oraz działów specjalnych produkcji rolnej.

W tym miejscu program wylicza odpowiednio wartość dochodu lub straty.

Uwaga! W przypadku wyliczania zaliczek kwartalnych PIT-36L należy zaznaczyć parametr w pozycji 18. Dla podatników, którzy wybrali uproszczoną formę wpłacania zaliczek należy zaznaczyć parametr w pozycji 19.

Sekcja E – F w części tej widoczna jest również wartość odliczenia z tytułu ubezpieczenia społecznego. Na formularzu jest możliwość bezpośredniego wprowadzenia odliczeń – kwoty odliczeń są na deklarację również pobierane z indywidualnej karty właściciela.

Uwaga! Suma kwot z poz. 38 i 39 w sekcji E nie może przekroczyć wartości wprowadzonej w polu 36. Jeżeli wartość w polu 38 będzie niższa niż wartość w polu 37, program podpowie kwotę kosztów możliwą do odliczenia w polu 39. Użytkownik będzie miał możliwość modyfikacji wartości w polu 38 i 39.

Sekcja G – I – pozwala na wyliczenie podatku wg. stawki liniowej 19% oraz obliczenie zobowiązania podatkowego.

Sekcja J – zawiera należne zaliczki, należny podatek, zapłacony podatek oraz zapłacone zaliczki dla poszczególnych miesięcy/kwartałów. Kwoty wyliczone w pozycjach dotyczących należnych zaliczek (w tym kwoty wykazane na podstawie zaliczek uproszczonych na PIT-36L) przenoszone są z wyliczonych zaliczek (za ten sam miesiąc/kwartał). Użytkownik ma możliwość edycji tych kwot.

Sekcja K – M – to informacja o kwocie do zapłaty/nadpłacie zryczałtowanego podatku dochodowego oraz naliczonych odsetkach.

Sekcja N – S – to informacja o załącznikach, wniosek o przekazanie 1% podatku na rzecz OPP, informacja o rachunku właściwym do zwrotu nadpłaty oraz informacja o Karcie Dużej Rodziny. Kwota 1% podatku jest automatycznie wyliczana po uzupełnieniu na formularzu deklaracji rocznej Numeru KRS organizacji. Wnioskowaną kwotę można pomniejszyć.

W przypadku gdy pole 163. Kraj siedziby banku (oddziału) nie zostało uzupełnione, a w polu 164. Pełny numer rachunku wprowadzono numer rachunku bankowego bez prefiksu, to podczas wysyłki do e-Deklaracji do numeru rachunku bankowego dodawany jest prefiks PL.

Uwaga! Program Comarch ERP XT oferuje możliwość swobodnego wyboru Organizacji Pożytku Publicznego wspieranej kwotą z tytułu 1% podatku należnego.

Jeżeli Użytkownik usunie numer KRS wskazany w pozycji 146 to dane uzupełnione w pozycji 147, 148, 149 i 150 również zostaną usunięte.

Zakładka 2 – [Załączniki] – zawiera listę załączników PIT/B, PIT/BR oraz PIT/O dla podatnika.

Deklaracja roczna PIT-36L wersja 16:

- Posiada możliwość uzupełniania przychodów z innych źródeł niż działalność gospodarcza.

- Posiada możliwość wydrukowania deklaracji PIT-36L wraz z uzupełnionymi załącznikami. Istnieje możliwość przesłania wydruku deklaracji drogą mailową. Jeżeli na karcie właściciela został uzupełniony adres e-mail, program podpowie adres z karty. Użytkownik ma możliwość wpisania adresu e-mail ręcznie.

- Posiada załącznik PIT/B (dostępny na formularzu deklaracji rocznej PIT-36L w zakładce Załączniki). Istnieje możliwość wprowadzenia dowolnej liczby załączników (informacja o liczbie załączników PIT/B wykazywana jest w polu 151).

- Posiada załącznik PIT/BR (dostępny na formularzu deklaracji rocznej PIT-36L w zakładce Załączniki) wraz z wydrukiem. Istnieje możliwość wprowadzenia dowolnej liczby załączników (informacja o liczbie załączników PIT/BR wykazywana jest w polu 154).

- Posiada załącznik PIT/O (dostępny na formularzu deklaracji rocznej PIT-36L w zakładce Załączniki) wraz z wydrukiem (informacja o liczbie załączników PIT/O wykazywana jest w polu 158).

- Złożenie/ korekta deklaracji. Jest możliwość zapisania zarówno deklaracji, jak i korekt do niej. W przypadku gdy w poz. 7 Rodzaj korekty wybrano opcję 2. korekta zeznania składana w toku postępowania podatkowego w sprawie unikania opodatkowania, o której mowa w art. 81b § 1a Ordynacji podatkowej, należy wypełnić sekcję ORD-ZU. Uzupełnienie uzasadnienie w sekcji ORD-ZU nie jest wymagane w przypadku wskazania w poz. 7 opcji 1. Korekta zeznania, o której mowa w art. 81 Ordynacji podatkowej.

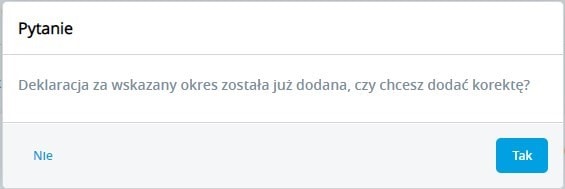

Korektę deklaracji PIT-36L Użytkownik może dodać, jeżeli jest już obliczona deklaracja roczna PIT-36L dla wybranego właściciela za ten sam rok. Aby dodać korektę należy w menu Księgowość/Deklaracje PIT-36/PIT-36L wybrać Dodaj deklarację PIT-36L, wskazać właściciela oraz właściwy rok. Dla właściciela, który ma już obliczoną deklarację roczną PIT-36L w wybranym okresie, pojawi się pytanie:

Zatwierdzenie komunikatu poprzez wybór Tak spowoduje naliczenie korekty deklaracji rocznej PIT-36L.

Na korektę deklaracji PIT-36L nie są kopiowane kwoty wykazane w sekcji B na zał. PIT/B deklaracji pierwotnej. Kwota przychodów/kosztów w sekcji B na zał. PIT/B jest wyliczana na podstawie zapisów Księgi podatkowej/zapisów księgowych.

Na deklarację korygującą kwoty przychodów/kosztów dotyczące dodatkowej działalności gospodarczej (pobierane z karty właściciela z zakładki Inne działalności) przenoszone są z deklaracji pierwotnej.

Kwota na formularzu płatności dla deklaracji korygującej jest równa różnicy kwoty z deklaracji korygowanej i kwoty z poprzedniej deklaracji.

- Generowanie płatności zgodnie z formą płatności oraz numerem rachunku wskazanym w menu Konfiguracji firmy/Księgowość. Płatności dla deklaracji mają odpowiednio numery zaczynające się od „PIT-36L”. Na formularzu takiej płatności, jako podmiot przenoszony jest wybrany na dokumencie Urząd Skarbowy. Na płatności dla deklaracji PIT-36L do pola Rachunek bankowy podmiotu podstawiany jest także Indywidualny Rachunek Podatkowy uzupełniony na indywidualnej karcie właściciela (szczegółowe informacje: Indywidualny Rachunek Podatkowy) oraz zgodny ze standardem opis, którego nie można edytować.

- Eksport deklaracji rocznej PIT-36L wraz z załącznikami: PIT/B, PIT/BR oraz PIT/O do systemu e‑Deklaracje. Użytkownik w celu wysłania deklaracji do systemu e-Deklaracje ma możliwość wyboru jednej z opcji: podpisu kwalifikowanego lub niekwalifikowanego.

W przypadku wysyłania deklaracji PIT-36L do systemu e-Deklaracje kiedy do deklaracji dołączamy załączniki PIT/B, PIT/O, PIT/BR część pól na tych załącznikach jest wymagana do uzupełnienia aby deklaracja poprawnie została przetworzona przez system e-Deklaracje. Przed wysłaniem program sprawdza, czy pola te zostały uzupełnione i jeżeli nie zostały to pokazuje komunikat informujący o tym, które pole z wymaganych nie zostało uzupełnione. W przypadku poszczególnych załączników sprawdzane są następujące pola:

Załącznik PIT/B

11, 13 (w przypadku gdy zostało uzupełnione przynajmniej jedno z pól 11-21 w sekcji C.1 i C.2)

Załącznik PIT/BR

53 (w przypadku gdy zostało uzupełnione pole 52), 63, 64 i 71 – dla każdej sekcji F, jeśli uzupełniono przynajmniej jedno z pól 63 – 72.

Zobacz także:

Jak dodać załącznik PIT/B (17) do deklaracji rocznej PIT-36L (16) oraz PIT-36 (27)?

Jak dodać załącznik PIT/BR (4) do deklaracji rocznej PIT-36L (16) oraz PIT-36 (27)?

Jak dodać załącznik PIT/O (24) do deklaracji rocznej PIT-36L (16) oraz PIT-36 (27) ?